Vous avez fini de distribuer les formulaires W-2. Au moment où vous pensez avoir terminé, un employé vient vous voir, vous tend son formulaire et vous demande : » Pourquoi mes revenus W-2 case 1 sont-ils inférieurs à mes revenus case 3 et case 5 ? «

Paniqué, vous jetez un coup d’œil sur le W-2. Cela n’aide pas.

Vous faites une recherche rapide du formulaire W-2 sur le web, mais vous êtes trop débordé pour obtenir une réponse rapide et spécifique à la question de votre employé.

Vous êtes-vous trompé ? Devez-vous émettre un W-2 corrigé ? Très probablement, non. Mais, vous devez comprendre pourquoi les valeurs de la case 1 du formulaire W-2 sont supérieures ou inférieures aux autres valeurs du formulaire.

- A propos du formulaire W-2 case 1

- Case 1

- Cases connexes

- Raisons des différences de salaire de la case 1 du formulaire W-2

- L’employé a choisi de contribuer à un plan de retraite

- L’employé a participé à votre programme d’aide à l’adoption

- L’employé a gagné plus que la base salariale SS

- Exemple de formulaire W-2 case 1 « divergence »

A propos du formulaire W-2 case 1

Vous savez probablement que vous devez déclarer les salaires et les impôts retenus d’un employé de l’année précédente sur le formulaire W-2. Mais les détails du formulaire W-2 laissent perplexes de nombreux employeurs et employés.

Case 1

Si vous avez importé des informations de votre logiciel de paie ou fait appel à un préparateur d’impôt, vous ne connaissez peut-être pas les tenants et aboutissants de la case 1.

Pour autant, comprendre les bases du formulaire W-2 est essentiel pour répondre aux questions des employés. Alors, qu’est-ce que la case 1 ?

La case 1 – salaires, pourboires, autres rémunérations – contient le salaire total d’un employé soumis à l’impôt fédéral sur le revenu. Ne pas inclure les avantages avant impôt dans la case 1.

Selon l’IRS, indiquez les salaires, pourboires et autres compensations imposables suivants dans la case 1 :

- Total des salaires, primes, prix, et récompenses que vous avez versés à un employé

- Paiements non monétaires

- Pourboires que l’employé a déclarés

- Remboursements de certaines dépenses professionnelles des employés

- Primes d’assurance accident et d’assurance maladie pour les employés actionnaires de 2% ou plus-.employés (si vous avez une S Corp)

- Les avantages en espèces imposables d’un plan de cafétéria de la section 125

- Les cotisations de l’employé et de l’employeur à un Archer MSA

- Les cotisations de l’employeur pour les services de soins de longue durée qualifiés, si la couverture est fournie par un FSA

- Coût imposable d’une assurance-vie collective à terme dépassant 50 000 $

- Paiements d’aide à l’éducation non excluables

- Montant que vous avez payé pour la part d’un employé des taxes de sécurité sociale et de Medicare, le cas échéant

- Cotisations Roth désignées

- Distributions à un régime de rémunération différée non qualifié ou à un régime non gouvernemental de la section 457(b) d’un employé

- Montants admissibles de la section 457(f)

- Paiements à des employés statutaires qui sont assujettis à la sécurité sociale et à l’assurance-maladie, mais non à la retenue de l’impôt fédéral sur le revenu

- Protection d’assurance en vertu d’un arrangement d’assurance-vie compensatoire à deux dollars

- .dollar d’assurance-vie

- Cotisations de l’employé et de l’employeur à un HSA, si elles sont inclusives

- Montants du régime NQDC inclus dans le revenu en raison de la section 409A

- Frais de déménagement non qualifiés et remboursements

- Paiements effectués aux anciens employés qui sont en service militaire

- Toute autre rémunération (par ex.g., bourses d’études et de perfectionnement)

Cases connexes

La case 2 indique le montant de l’impôt fédéral sur le revenu que vous avez retenu sur les salaires de la case 1 tout au long de l’année. Les chiffres des cases 1 et 2 permettent de déterminer le remboursement ou l’obligation fiscale d’un employé.

La plupart des prestations qui sont exonérées de l’impôt fédéral sur le revenu ne sont pas exonérées de l’impôt sur la sécurité sociale. La case 3 indique combien d’argent un employé a gagné qui a été soumis à l’impôt sur la sécurité sociale au cours de l’année.

Parce que certaines prestations ne sont pas soumises à l’impôt fédéral sur le revenu, les cases 1 et 3 (ainsi que la case 5) peuvent avoir des valeurs différentes. De même, vous pouvez voir que la case 1 du W-2 et la case 16 diffèrent. Et, les valeurs de la case 1 et de la case 18 peuvent également varier.

Raisons des différences de salaire de la case 1 du formulaire W-2

Voici quelques raisons courantes pour les différences entre les salaires de la case 1 par rapport à ceux de la case 2. Les salaires de la sécurité sociale, les salaires de Medicare et les salaires des revenus étatiques et locaux :

L’employé a choisi de contribuer à un plan de retraite

Si un employé a choisi de contribuer à un plan de retraite avant impôt, ses salaires de la case 1 du formulaire W-2 sont probablement inférieurs à ceux de la case 3.

Les cotisations au plan de retraite choisi par un employé ne sont pas soumises à l’impôt fédéral sur le revenu. Cependant, ces cotisations sont soumises aux impôts sur la sécurité sociale et Medicare.

Déclarez le montant des cotisations au régime de retraite d’un employé sur le formulaire W-2. Utilisez le code « D » dans la case 12 et cochez la case sous « Plan de retraite » dans la case 13.

Contribuez-vous au plan de retraite d’un employé ? Si oui, n’incluez pas vos cotisations sur le formulaire W-2 de l’employé.

Les cotisations choisies d’un employé à un compte de retraite Roth sont soumises à l’impôt fédéral sur le revenu, à la sécurité sociale et à l’impôt Medicare.

Disons qu’un employé gagnant 50 000 $ a cotisé 2 000 $ à son 401(k) pendant l’année. Le salaire imposable de l’employé dans la case 1 est de 48 000 $. Le salaire imposable de l’employé dans les cases 3 et 5 est de 50 000 $.

Les contributions au plan de retraite peuvent être soumises à l’impôt sur le revenu de l’État, selon l’État. Certains États suivent les règles fédérales en ce qui concerne les cotisations de retraite exonérées d’impôt. D’autres États imposent les cotisations au niveau de l’État.

Si les cotisations de retraite sont exonérées de l’impôt sur le revenu de l’État, les cases 1 et 16 peuvent être identiques. Si les cotisations sont soumises à l’impôt sur le revenu de l’État, la case 16 peut être plus élevée que la case 1.

Par exemple, la Pennsylvanie exige que les employés paient l’impôt sur le revenu de l’État sur les cotisations de retraite. En revanche, l’Ohio s’aligne sur les exigences fédérales et exonère les cotisations de retraite de l’impôt sur le revenu de l’État. Vérifiez auprès de votre État pour plus d’informations.

L’employé a participé à votre programme d’aide à l’adoption

Si vous avez un programme de frais d’adoption dans votre petite entreprise, vous payez ou remboursez les employés pour les dépenses admissibles. Certaines dépenses liées à l’adoption comprennent les frais d’adoption, les frais de justice et les honoraires d’avocat, ainsi que les frais de déplacement.

Lorsque vous payez ou remboursez un employé pour des dépenses d’adoption admissibles, la case 1 du formulaire W-2 de l’employé est probablement plus élevée que la case 3.

Les paiements et les remboursements des dépenses d’adoption sont exemptés de la retenue de l’impôt fédéral sur le revenu, mais sont soumis aux taxes de sécurité sociale et de Medicare.

Déclarez le montant des dépenses d’aide à l’adoption sur le formulaire W-2 dans la case 12. Utilisez le code « T » pour les paiements ou remboursements de frais d’adoption.

Par exemple, vous fournissez un remboursement de 1 100 $ pour couvrir les frais d’adoption d’un employé. Le revenu brut de l’employé est de 65 000 $. Inscrivez 63 900 $ dans la case 1 et 65 000 $ dans les cases 3 et 5.

L’employé a gagné plus que la base salariale SS

Dans certains cas, la case 1 peut être plus élevée que la case 3. Après qu’un employé a gagné au-dessus de la base salariale de la sécurité sociale, il n’a plus besoin de payer la taxe de sécurité sociale.

Parce que les gains au-dessus de la base salariale de la sécurité sociale ne sont pas soumis à la taxe de SS, ne les déclarez pas dans le cadre 3.

La base salariale de 2020 est de 137 700 $. Pour 2021, la base salariale de la Sécurité sociale est de 142 800 $.

Les salaires supérieurs à la base salariale de la SS sont soumis à l’impôt fédéral sur le revenu. Par conséquent, continuez à inscrire les salaires dans la case 1.

Disons que vous payez à un employé 150 000 $ de salaire imposable en 2020. Vous inscrivez « 150 000 $ » à la case 1 et « 137 700 $ » à la case 3. Comme il n’y a pas de base salariale Medicare, vous devez également déclarer « 150 000 $ » à la case 5.

Exemple de formulaire W-2 case 1 « divergence »

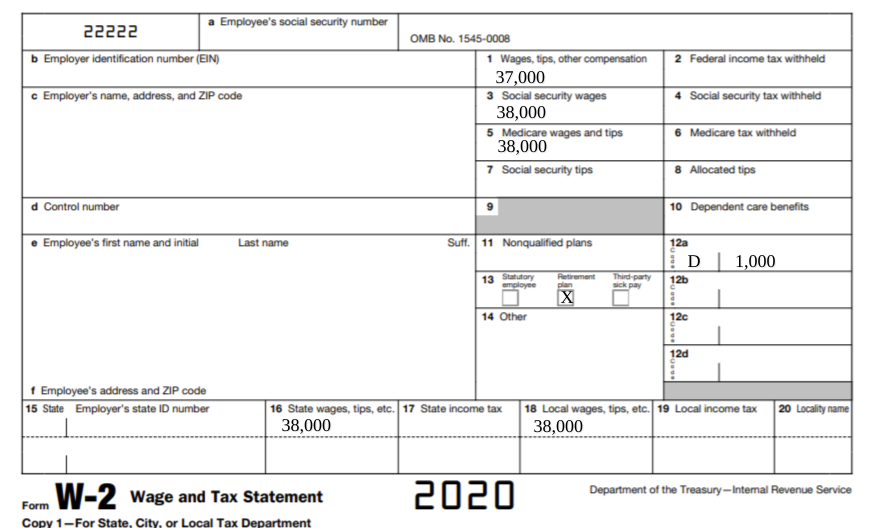

Regardez cet exemple de formulaire W-2. Pour garder les choses simples, toutes les cases sont vides à part les cases de salaire, la case 12 et la case 13.

La valeur de la case 1 est inférieure aux valeurs des cases 3, 5, 16 et 18. Vous pouvez également voir qu’il y a des codes et des valeurs de la case 12 de W-2. Et, il y a une coche dans la case 13.

Cet exemple de formulaire W-2 montre que l’employé a cotisé 1 000 $ à un régime de retraite avant impôt, réduisant ainsi son salaire imposable de 1 000 $. Cependant, la cotisation de retraite est toujours soumise à l’impôt de la sécurité sociale et de Medicare. En outre, l’employé travaille dans une localité qui n’exonère pas les cotisations de retraite de l’impôt sur le revenu de l’État. Par conséquent, la contribution de retraite est toujours soumise à l’impôt sur le revenu de l’État et à l’impôt local.

Vous cherchez un fournisseur fiable pour remplir les formulaires W-2 pour vous ? Les services de paie Full Service de Patriot Software déposeront les formulaires W-2 en votre nom. Tout ce que vous avez à faire est d’imprimer les copies des employés pour les distribuer. Obtenez votre essai gratuit maintenant!

Ceci ne constitue pas un avis juridique ; pour plus d’informations, veuillez cliquer ici.