Table des matières

- 1. Qu’est-ce qu’un analyste de crédit ?

- 2. Description du travail

- 2.1. Collecte d’informations

- 2.2. Analyse de l’information

- 2.3. Identification des risques

- 2.4. Atténuation des risques

- 3.5. Les engagements de crédit

- 2.6. Suivi

- 3. Qualifications et compétences

- Capacités relationnelles

- Capacités techniques

- Capacités de leadership. Compétences

- Expérience du secteur et connaissance du marché

- 4. Comment devenir un analyste de crédit ?

- 4.1. Certifications d’analyste de crédit

- 4.2. Construction d’un CV pour les rôles d’analyste de crédit

- 5. Salaire et prime

- 5.1. Comparaisons salariales relatives

- 6. Une journée normale en tant qu’analyste de crédit

- 6.1. Préparer de nouvelles propositions de prêt

- 6.2. Examiner les clients existants

- 6.3. Apprenez à aimer votre bureau !

- 6.4. Heures de travail

- 7. Cheminement de carrière et progression

- 7.1. S’en tenir au risque de crédit

- 7.2. Rôles relationnels/ commerciaux

- 7.3. De l’analyse de crédit à la banque d’investissement

- A propos de l’auteur Auteur

- Gaurav Sharma

1. Qu’est-ce qu’un analyste de crédit ?

Un analyste de crédit est un professionnel de la finance qui évalue la solvabilité d’un client (entreprise ou particulier) sur la base de données financières ou d’autres données pertinentes. L’objectif de cette analyse est de déterminer quel risque la banque peut prendre sur ce client particulier.

Les analystes de crédit sont les gardiens des coffres d’une banque. Leur rôle principal est de rassembler toutes les informations pertinentes sur un client potentiel, de les compiler dans un format standard et facile à digérer, puis de les présenter à la direction et aux approbateurs de crédit qui feront alors l’évaluation finale sur le fait de prêter de l’argent ou non.

2. Description du travail

Le seul travail d’un analyste de crédit est de gérer le risque de crédit de tous les clients de la banque qui lui ont été assignés. Le risque de crédit est essentiellement le risque de défaut de paiement de toute sorte de prêt ou d’autres engagements en cours par un client. L’analyste de crédit est celui qui doit vérifier la capacité du client à rembourser le prêt. Il s’agit d’un processus en six étapes :

(Remarque : l’analyste de crédit n’est pas celui qui prend les décisions finales en matière de prêt. Cela est fait par une équipe distincte ou même un comité supérieur afin d’éviter les conflits d’intérêts. Les analystes de crédit ne font que présenter le cas le plus logique à ces décideurs.)

2.1. Collecte d’informations

- L’analyste de crédit doit collecter toutes les informations disponibles sur le client et son industrie. Cela comprend des éléments comme les états financiers, les rapports d’actualité, les données trimestrielles sur les ventes.

- Les analystes de crédit ont également accès au client directement et peuvent (et doivent) demander des données ad hoc plus approfondies ou récentes. Par exemple, ils peuvent demander au client de ventiler ses données de vente par produits ou services individuels afin d’analyser comment la perturbation d’un service pourrait affecter cette entreprise.

- Les données sur les concurrents et le secteur plus large sont également collectées car aucune entreprise ne fonctionne dans le vide.

- L’analyste de crédit doit travailler en étroite collaboration avec l’équipe de relation/ couverture pour obtenir ces informations du client.

2.2. Analyse de l’information

- C’est le processus qui prend le plus de temps et qui nécessite le traitement et l’analyse de toutes les informations collectées dans des mémorandums ou des propositions de crédit.

- Les ratios sont analysés, les forces et les faiblesses listées, des projections peuvent être faites, des simulations sont effectuées, etc.

- Ceci comprend non seulement des informations quantitatives comme les leviers, le dynamisme des ventes, la part de marché, la couverture des intérêts, etc. mais aussi des informations qualitatives comme la vue d’ensemble de la direction, la qualité de la marque, etc.

- C’est aussi la phase où l’analyste de crédit analysera les expositions aux produits individuels. Par exemple, le client peut ne recevoir qu’une ligne de crédit directe d’un milliard de dollars, tandis qu’un autre milliard peut être mis à sa disposition sous forme de garanties bancaires et 500 millions sous forme de dérivés de devises et autres.

2.3. Identification des risques

- L’identification des risques est ce que les analystes de crédit à mieux. Vous devez examiner toutes les informations traitées et utiliser votre jugement pour identifier et répertorier TOUS les risques. Pour les grandes entreprises clientes, cela peut facilement prendre plusieurs pages.

- Par exemple, si votre client est une aciérie, il peut y avoir des risques de droits de douane, des problèmes environnementaux entraînant un risque de réputation, un éventuel dumping sur le marché local de la part des fabricants chinois faisant baisser les prix, un risque ou une réduction de la demande en raison du marasme du secteur automobile, et des milliers d’autres choses. Vous devez ensuite tenir compte de chacun de ces facteurs dans l’étape suivante.

2.4. Atténuation des risques

- Tous les risques ne peuvent être éliminés, mais ils peuvent être réduits ou atténués. L’analyste de crédit est aidé par l’équipe de relation dans cette tâche qui suggère également des moyens de minimiser tous les risques identifiés.

- En poussant plus loin notre exemple précédent d’une aciérie – le client peut décider d’élargir/de renforcer ses politiques environnementales, ou décider de produire un acier de qualité beaucoup plus élevée que les fabricants bon marché ne peuvent pas encore produire ou diversifier sa base de clients afin qu’il ne soit pas sensible à un risque d’acheteur excessif, etc.

- La banque peut également atténuer les risques de sa part en demandant des garanties contre toute exposition, en réduisant l’allocation de produits plus risqués, en insistant sur les garanties de tiers (de la société mère des aciéries par exemple) et ainsi de suite.

3.5. Les engagements de crédit

- Les engagements de crédit sont essentiellement des conditions imposées au client dans le cadre du processus d’atténuation des risques.

- Cela inclut des choses comme – pas de baisse des ventes de plus de 5% par trimestre, pas d’augmentation de l’effet de levier par rapport aux niveaux actuels, pas de baisse de la rentabilité, etc. Dès qu’un de ces éléments est enfreint, une révision est immédiatement déclenchée.

2.6. Suivi

- Les analystes de crédit sont finalement responsables du suivi de tous ces covenants de crédit en combinaison avec les équipes de couverture des clients.

- Vous devez également attirer l’attention sur toute nouvelle défavorable qui pourrait avoir un impact sur l’un des clients de la banque. Vous devez être proactif et vraiment suivre votre secteur et vous assurer que les clients ou les équipes de couverture vous communiquent toutes les informations importantes.

- Les revues annuelles font également partie du processus de surveillance où tous les chiffres et les expositions sont réévalués sur la base de données fraîches.

3. Qualifications et compétences

- Gestion des personnes – Vous devez mettre la main sur BEAUCOUP d’informations qui pourraient ne pas être facilement disponibles. Vous devrez appeler le client plusieurs fois et demander toutes sortes de données (des informations granulaires qui peuvent ne pas être publiées publiquement par l’entreprise). Finalement, vous finirez par mieux savoir tout ce dont vous avez besoin et vous l’obtiendrez dès le début, mais vous devrez quand même retourner souvent chez le client.

- Connaissance du secteur – Aucune entreprise n’existe dans un vide. Les choses qui se passent dans un secteur affectent toutes les entreprises de ce secteur. Avoir une bonne idée de l’ensemble de l’industrie est la façon dont vous déterminez si votre entreprise cliente se porte mieux ou moins bien que ses concurrents et si c’est une bonne idée de leur prêter.

- Connaissance du client – Connaître l’industrie et avoir l’ensemble des compétences générales en matière de crédit est une bonne chose, mais avoir une connaissance approfondie des opérations d’un client est ce qui sépare les bons analystes de crédit des grands. Cela se construit automatiquement avec le temps, mais certains analystes sont toujours meilleurs que d’autres.

- Etat d’esprit analytique – Être un analyste de crédit vous demandera d’avoir un raisonnement décent et des compétences en mathématiques. Lorsque vous vous présentez pour la première fois à un entretien, ce sont les compétences qui seront très probablement testées. Toutes les informations ne sont pas disponibles et tous les points ne sont pas reliés par défaut. Un bon analyste de crédit doit être capable de repérer des modèles et de tirer des conclusions logiques sur la base des données disponibles.

- Compétences en matière de crédit – Une fois que vous avez toutes les informations, vous devez encore les analyser. Gardez à l’esprit que cette analyse ne vise pas à vous convaincre, mais à convaincre les véritables décideurs de la banque que le client ne s’enfuira pas avec l’argent de la banque. Vous devez examiner la solidité de leurs bilans, leurs perspectives de croissance, leur capacité de remboursement, leur position sur le marché et des dizaines d’autres éléments. Cela peut sembler écrasant, mais c’est en fait la partie qui est beaucoup plus facile à apprendre tant que vous avez une aptitude au raisonnement logique.

- Être confiant et convaincant – Tout n’est pas mesuré objectivement. Souvent, vous devriez compter sur vos propres pouvoirs de persuasion pour faire passer un point subjectif. Par exemple, une variation de 0,5 % d’une mesure peut être importante pour quelqu’un, mais trop faible pour d’autres. C’est à l’analyste de crédit de convaincre l’approbateur de crédit de la raison pour laquelle X est important et Y ne l’est pas.

- Exactitude et attention aux détails – Les enjeux sont généralement élevés dans les services bancaires aux entreprises, car vous traitez des montants massifs d’argent. Les erreurs peuvent entraîner des retours de flamme importants, de sorte que les personnes négligentes ou pressées ne réussissent généralement pas très bien. C’est un rôle où la cohérence est plus importante que l’excellence.

- Un processus de réflexion clair – Tout le monde fait des erreurs. En fin de compte, ce qui est important, c’est que vous ayez un processus de pensée clair derrière chaque décision et chaque conclusion que vous faites. Si vous faites une erreur (comme tout le monde), vos supérieurs et d’autres personnes vous soutiendront tant que vous pourrez les convaincre que vous avez fait la bonne chose et la chose rationnelle sur la base de la formation que vous aviez. Vous devez toujours savoir pourquoi vous faites les choses d’une certaine manière.

- Qualifications académiques – Vous devez être diplômé de préférence dans un domaine mathématique comme la finance, la comptabilité ou le commerce. Il s’agit d’une carrière de départ, donc vous pourriez vous en tirer avec zéro expérience professionnelle, mais si vous avez fait quelque chose de similaire, même 1 à 2 ans d’expérience seraient généralement considérés comme plus que suffisants.

Capacités relationnelles

Capacités techniques

Capacités de leadership. Compétences

Expérience du secteur et connaissance du marché

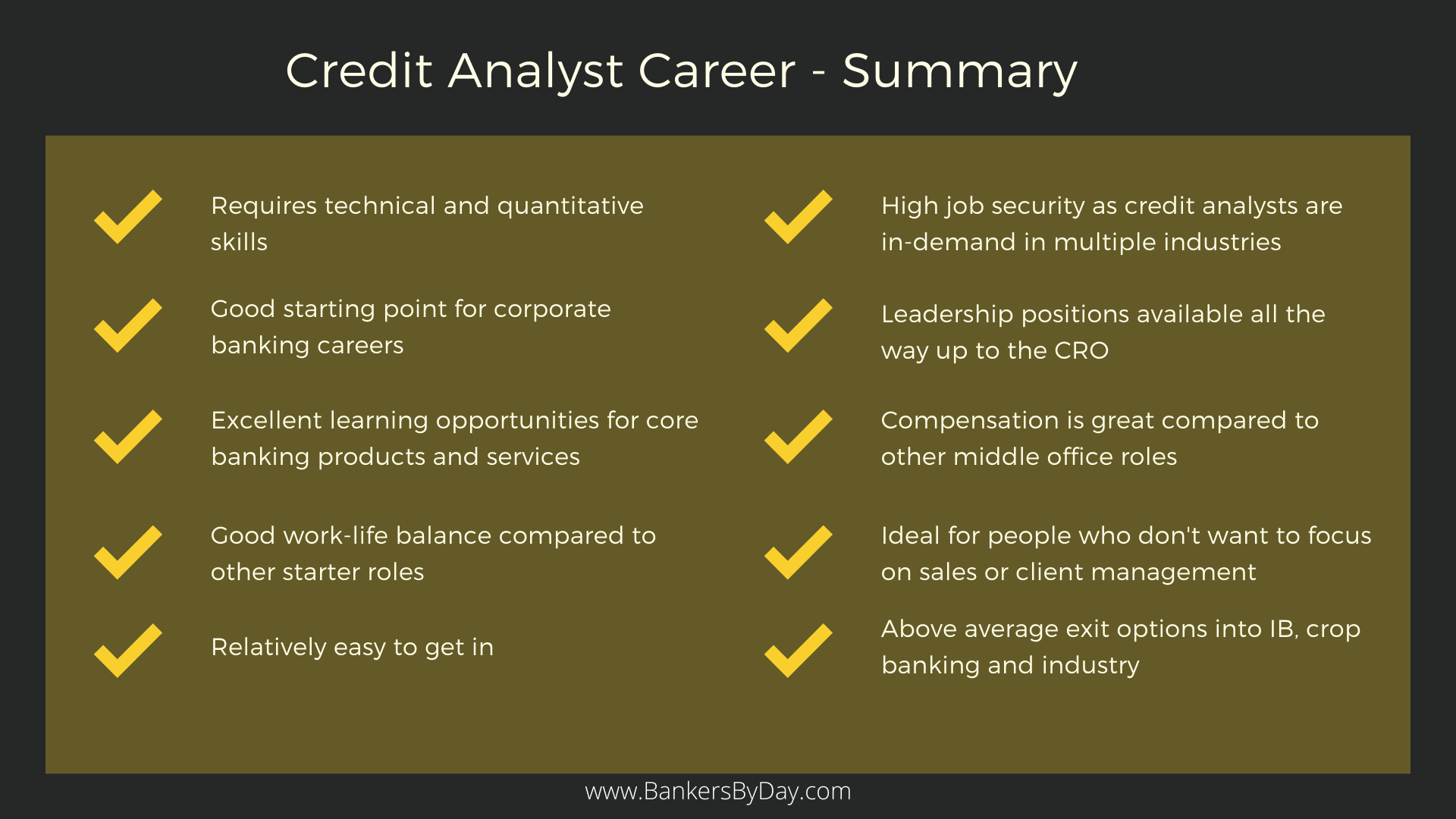

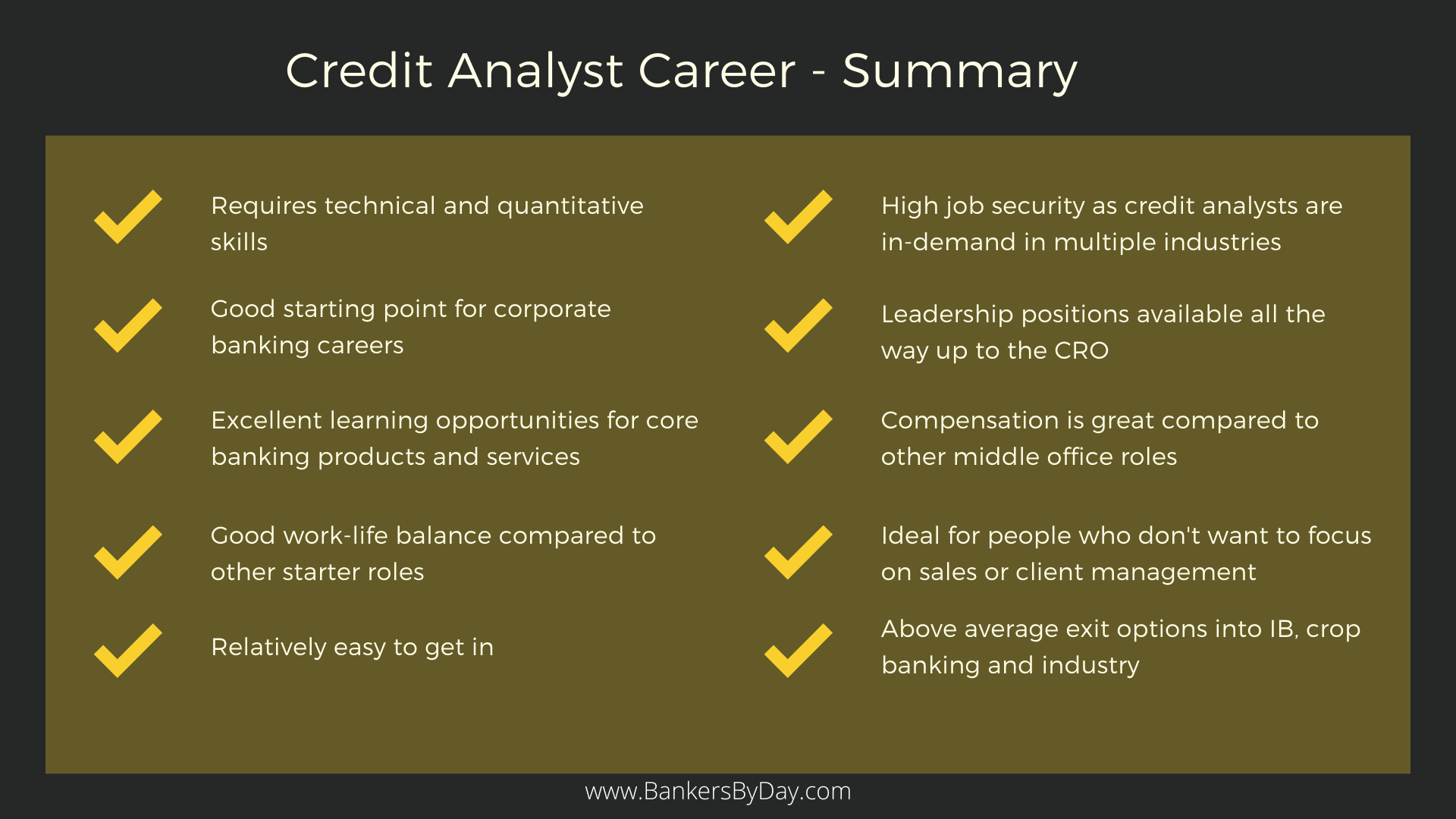

4. Comment devenir un analyste de crédit ?

Toutes les compétences mentionnées ci-dessus sont « agréables à avoir », mais le facteur le plus important que les recruteurs rechercheraient est votre aptitude technique à l’analyse mathématique et au raisonnement logique. Faire preuve d’autres compétences n’est certainement pas un mal, mais c’est votre capacité à traiter les chiffres et à appliquer la logique qui est principalement requise. La cohérence, la discipline et la précision seraient probablement le prochain ensemble de compétences qui doivent être démontrées à la fois dans votre CV et tout au long du processus d’entretien.

La meilleure façon de démontrer ces compétences est d’avoir des notes élevées dans un cours lourd en mathématiques comme la comptabilité, la finance, le commerce ou même l’ingénierie. Il existe également certaines certifications comme la gestion des risques financiers du GARP qui ajouteraient vraiment de la valeur à toute profession liée au risque, y compris l’analyse de crédit. Ce n’est en aucun cas nécessaire, mais si vous cherchez à percer dans une entreprise de premier plan et à vous démarquer, une certification FRM serait très certainement utile.

Pour en venir aux compétences non techniques, il n’y a rien de mal si votre CV affiche beaucoup de traits de leadership, mais gardez à l’esprit qu’il s’agit d’un rôle de soutien où vous aidez les autres à prendre des décisions. Je voudrais embaucher un analyste de crédit qui a soif d’apprendre les outils de son métier afin qu’il puisse développer une compréhension complète des produits bancaires et des principes de prêt.

4.1. Certifications d’analyste de crédit

Je peux fortement recommander le cours suivant : Certificat professionnel d’analyse du risque de crédit du New York Institute of Finance (NYIF). Il est en ligne, prend environ 35 heures à compléter et vient complet avec une certification officielle de NYIF.

J’ai passé beaucoup de temps à analyser le programme de plusieurs cours et celui-ci est de loin le mieux adapté d’un point de vue pratique pour un rôle d’analyste de crédit. Les participants qui réussissent l’examen reçoivent un certificat professionnel d’analyse du risque de crédit du New York Institute of Finance. Il s’agit, à mon avis, de la meilleure alternative à une expérience sur le terrain en matière d’analyse de crédit. Vous obtenez des connaissances pratiques « prêtes à l’emploi » et une marque solide à ajouter à votre CV.

Le Certified Banking & Credit Analyst (CBCA) du Corporate Finance Institute est une autre excellente option. Il est également axé au laser sur l’analyse de crédit du point de vue de la banque d’entreprise et institutionnelle.

Voici mon examen détaillé de ces cours et d’autres:

Les meilleurs cours d’analyse de crédit classés par les banquiers (2020)

4.2. Construction d’un CV pour les rôles d’analyste de crédit

Toute expérience de crédit devrait évidemment être mise en avant et au centre. Toute autre expérience en matière de risque serait également la bienvenue, même si elle n’est pas directement liée au risque de crédit. Je recommande fortement l’un des cours ci-dessus pour vous donner un coup de pouce supplémentaire de marque personnelle et mettre en évidence votre expertise.

Si vous avez encore besoin d’aide avec votre CV cependant, vous pouvez utiliser l’un de ces services professionnels:

Best Resume Writing Services – Investment Banking & Finance

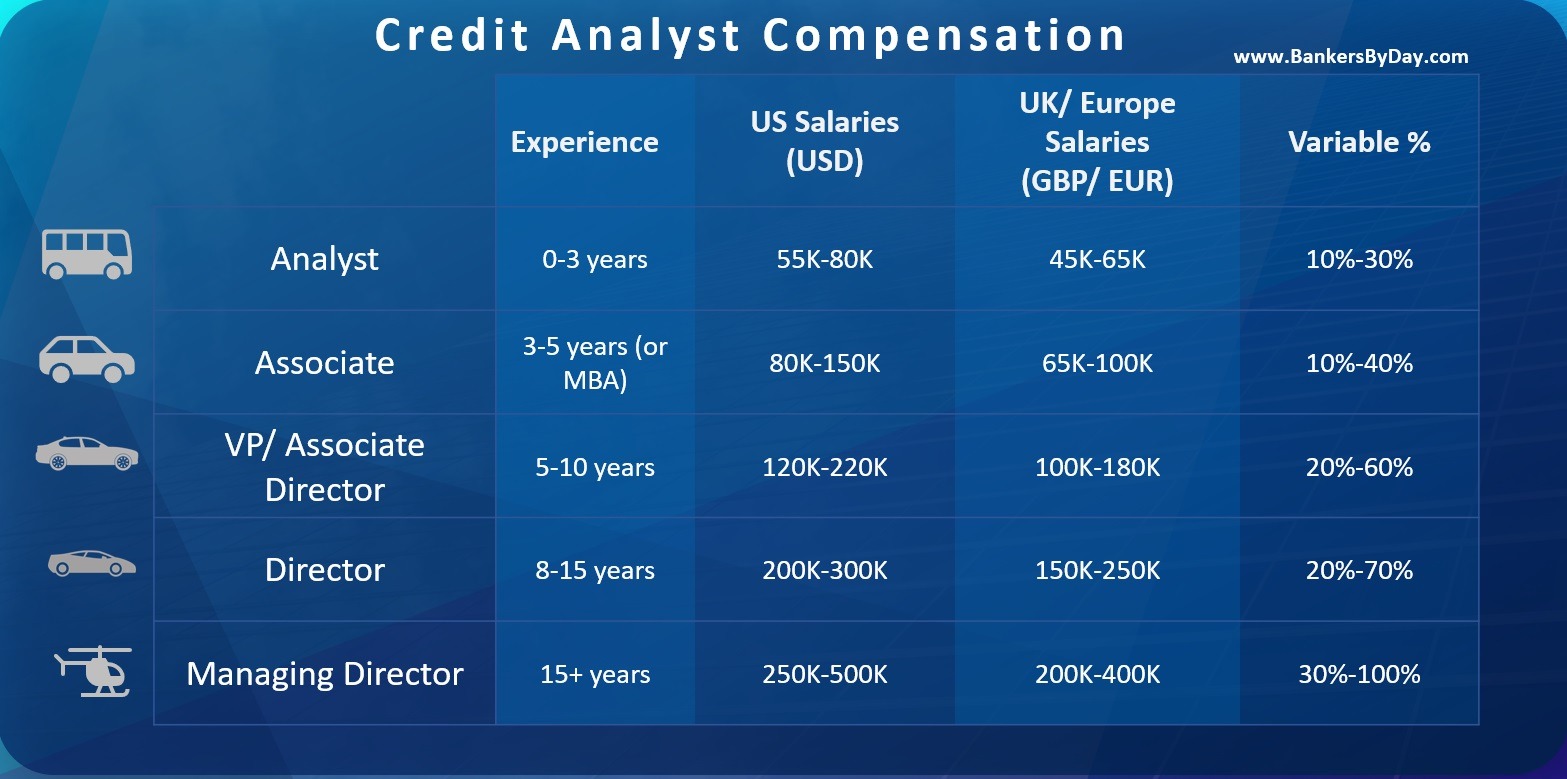

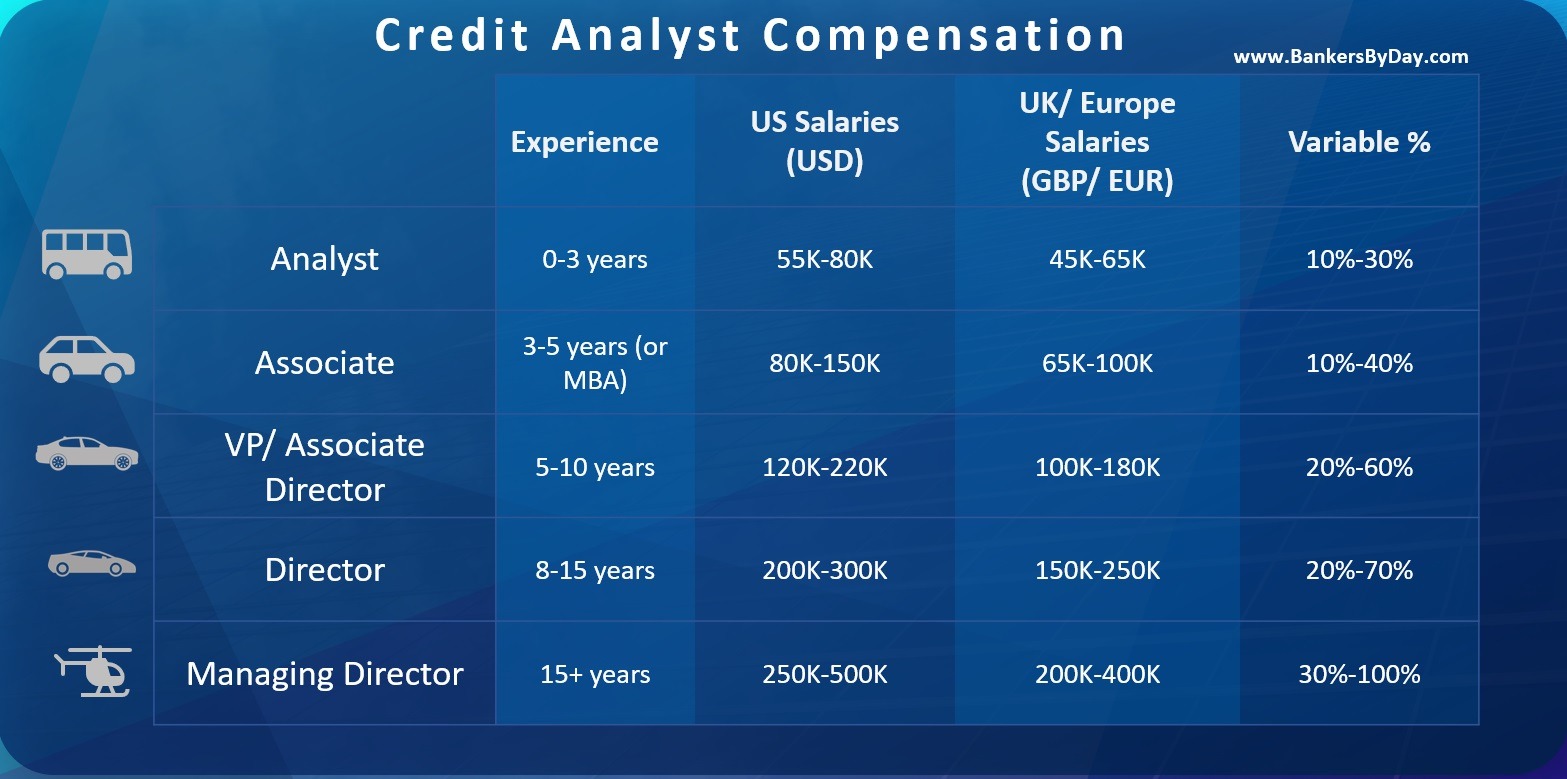

5. Salaire et prime

Les salaires varient considérablement d’un pays à l’autre et également en fonction de votre expérience professionnelle totale. Les salaires bancaires sont les plus élevés dans les capitales financières comme New York et Londres, suivis par d’autres hubs comme Francfort, Paris, Honk Kong, Singapour et diverses villes américaines.

Un analyste de crédit de première année pourrait gagner environ 80K USD aux États-Unis ou 60K EUR en Europe. Il y aurait probablement une composante variable au-dessus de cela d’environ 30% qui devrait augmenter au fil du temps à mesure que vous commencez à vous améliorer dans ce que vous faites. Gardez également à l’esprit qu’il ne s’agit que du salaire de votre première année, qui augmentera sensiblement avec l’expérience. Au cours des deux premières années, vous vous concentrez sur l’apprentissage de votre métier. C’est généralement au bout de trois ans que vous commencez à devenir une ressource précieuse sur laquelle on peut compter. Une fois que vous avez quelques années d’expérience à votre actif et une bonne réputation, vous seriez facilement en mesure de doubler votre salaire de départ en peu de temps.

Ces chiffres de salaire dépendent également de la banque pour laquelle vous travaillez et du type de clients que vous traitez. Une petite banque régionale paiera moins qu’un mastodonte bancaire mondial. Il n’est pas rare de se voir offrir 100 000 à 120 000 USD par une banque de premier plan pour s’occuper de ses clients du Global Fortune 500. Mais de tels rôles sont plus rares et je tiens vraiment à souligner que cela dépend de la banque et du lieu.

5.1. Comparaisons salariales relatives

Une façon plus fiable d’examiner les salaires est par le biais d’une comparaison relative avec d’autres rôles bancaires. Un analyste de crédit en banque d’entreprise gagnerait généralement plus qu’un banquier de détail, mais moins qu’un gestionnaire de relations en banque d’entreprise ou qu’une personne en banque d’investissement. Les analystes de crédit sont toujours un centre de coûts pour la banque, mais ils sont généreusement payés par rapport à la plupart de leurs confrères du mid-office.

L’évaluation du risque de crédit est l’une des compétences les plus importantes dans le secteur bancaire et elle vous sera utile tout au long de votre carrière. Les analystes de crédit sont les gardiens de la richesse de la banque. C’est pourquoi ils sont toujours considérés comme techniquement compétents. Il est également important de mentionner ici que de nombreuses banques exigent de leurs vendeurs de services bancaires aux entreprises qu’ils aient eu une certaine expérience du crédit au préalable. Un passage de 3 à 5 ans en tant qu’analyste de crédit augmenterait vraiment vos chances de passer au front-end, tant que vous répondez aux autres exigences de compétences.

6. Une journée normale en tant qu’analyste de crédit

En tant qu’analyste de crédit, vous passez vos journées soit à examiner de nouveaux clients, soit des clients existants.

6.1. Préparer de nouvelles propositions de prêt

Selon la taille de vos clients, vous pouvez traiter de 5 à 500 nouvelles propositions de crédit chaque année. Si vous vous occupez d’une entreprise massive où la relation globale avec la banque vaut des milliards – vous n’aurez probablement pas à gérer plus de 10 clients de ce type par an. Mais si vous vous occupez de petits et moyens clients avec des expositions plus modestes, vous pouvez vous attendre à traiter un volume beaucoup plus important.

Les données initiales vous sont envoyées par les équipes frontales (les gars des ventes/des relations). Ils vont vraiment vous chevaucher pour que les propositions soient faites le plus rapidement possible et (dans certaines banques) vous pouvez même avoir un rapport indirect avec eux ! Vous êtes donc vraiment à cheval entre les initiateurs d’affaires qui veulent que chaque proposition passe et les approbateurs de risques qui doivent s’assurer que la banque ne se casse pas la figure en faisant exactement cela.

6.2. Examiner les clients existants

C’est le processus de surveillance continue de divers seuils de crédit pour vos clients existants. Certaines banques ont des équipes distinctes pour les nouveaux clients et une équipe différente pour les clients existants, mais ce n’est pas toujours le cas. La raison en est la continuité – si vous avez fait approuver le prêt, vous êtes dans la meilleure position pour le surveiller à l’avenir. N’oubliez pas que certains de ces prêts sont renouvelables et qu’ils n’expirent donc jamais vraiment. Il suffit de les surveiller en permanence et de mettre à jour les performances financières année après année. La plupart des banques feraient une révision annuelle approfondie du crédit pour chaque client.

En dehors des révisions annuelles, vous ne faites que surveiller les différentes conditions de crédit. Par exemple, toute baisse des ventes ou toute augmentation du levier financier au-delà d’un niveau prédéfini pourrait vous obliger, en tant qu’analyste de crédit, à déclencher un examen immédiat du risque de crédit. Comme vous pouvez l’imaginer, plus l’exposition est importante, plus ces déclencheurs sont sensibles.

6.3. Apprenez à aimer votre bureau !

Vous avez peut-être compris maintenant que ce n’est pas vraiment un rôle qui nécessite beaucoup de déplacements. Vous êtes généralement assis à votre bureau et regardez divers documents comme les finances des clients, les nouvelles du secteur ou les propositions sur lesquelles vous travaillez. Si vous travaillez sur une nouvelle proposition, vous devrez peut-être passer de nombreux appels avec le client pour obtenir les informations dont vous avez besoin. Mais vous serez aidé par l’équipe chargée des relations avec les clients dans ce cas. Vous êtes amené à rencontrer des clients à des postes de haut niveau cependant.

Votre principale source d’information serait les finances du client – le bilan, le compte de profits &de pertes, les états de flux de trésorerie, les commentaires de l’auditeur, les notes de gestion, etc. On attend de vous que vous passiez en revue toutes les informations disponibles, que vous les cataloguiez et les évaluiez. Les décisions de prêt sont prises sur la base des informations que vous fournissez, donc la précision et l’attention aux détails sont d’une importance capitale.

6.4. Heures de travail

Les analystes de crédit ont la vie plutôt facile en ce qui concerne l’équilibre entre le travail et la vie privée. Votre travail est presque un 9 à 6 et les chiffres hebdomadaires ont tendance à être autour de 45 heures. Il peut y avoir un peu d’agitation vers la fin du mois, car vous pouvez avoir des échéances pour clore quelques examens et dossiers de crédit. Pendant cette période critique, attendez-vous à être plus proche de 60 heures par semaine, mais cela dépend vraiment de la façon dont vous gérez votre charge de travail pour le reste du mois.

Il y a aussi une certaine différence en fonction du type de clients que vous traitez. Les plus gros clients ont beaucoup de produits et de services et donc beaucoup plus d’analyse dans leur analyse de crédit. Attendez-vous à passer plus de temps si vous traitez de tels clients, mais cela est plus que compensé par l’excitation supplémentaire et la rémunération nettement plus élevée.

7. Cheminement de carrière et progression

Les analystes de crédit ont deux principaux cheminements de carrière à leur disposition. Ils peuvent choisir de rester dans leur domaine ou de tirer parti de leurs compétences en matière de crédit pour accéder à d’autres rôles connexes.

7.1. S’en tenir au risque de crédit

L’option la plus courante consiste simplement à s’en tenir à votre domaine et à croître organiquement, bien que cela puisse être plus lent en termes de croissance salariale. Au fil du temps, vous traiteriez des clients plus grands et plus importants, ce qui signifie plus de responsabilités et donc plus de récompenses.

Il y a certainement assez de demande et de possibilités de croissance dans les départements de risque de crédit dans les banques et même les institutions non bancaires. 8-10 ans plus tard, vous pourriez être admissible à un rôle de chef d’équipe et gérer une équipe d’analystes de crédit juniors. L’objectif ultime pour une personne comme celle-ci pourrait être le poste de CRO ou de Chief Risk Officer ou est équivalent.

7.2. Rôles relationnels/ commerciaux

Le département du risque de crédit n’est pas un générateur de revenus et cela se reflète dans les primes. Cela ne veut pas dire que le risque de crédit n’est pas un domaine idéal pour quelqu’un qui n’a pas envie de faire de la vente. Mais beaucoup d’analystes de crédit l’utilisent comme une rampe de lancement pour apprendre les produits bancaires et ensuite passer à un rôle de vente frontale.

L’option la plus gratifiante financièrement pourrait être d’obtenir éventuellement un diplôme pour devenir un gestionnaire de relation / couverture pour les produits bancaires des entreprises. En tant qu’analyste de crédit ayant passé des années à examiner les données financières et autres des clients, vous seriez probablement le mieux placé pour connaître tous les risques et avantages du financement d’un client. Le hic, c’est que vous occuperiez un poste très différent et que vous auriez besoin des compétences que l’on attend d’un RM. Il est important d’avoir le sens du contact, d’être très affirmé et extraverti et d’être capable de penser rapidement et de rassembler les ressources pour faire avancer les choses.

7.3. De l’analyse de crédit à la banque d’investissement

Enfin, il existe également la possibilité de passer à d’autres domaines où l’expertise financière technique est appréciée. Cela peut aller de la banque d’investissement aux marchés de capitaux de la dette, voire au conseil en matière de risques. De tels mouvements sont plus rares par rapport aux deux voies principales déjà mentionnées, mais si vous voulez vraiment faire le changement et que vous êtes assez bon, c’est certainement faisable.

Regardez le chevauchement des exigences de compétences et de l’expérience pour voir ce qui est possible. Avec des compétences en matière de risque de crédit, vous pouvez être un bon ajustement pour DCM ou les agences de notation, mais pas tellement pour ECM. De même, si vous avez beaucoup d’expérience en modélisation complexe, alors le leveraged finance est à portée de main et même chose pour le project finance pour ceux qui ont travaillé sur le financement de beaucoup de projets infra ou industriels.

- Meilleurs cours de finance d’entreprise

- Meilleurs cours et certifications en analyse de crédit

- Meilleurs cours de modélisation financière

- Meilleurs cours d’analyse financière

A propos de l’auteur Auteur

Gaurav Sharma

Gaurav a commencé sa carrière en tant que stagiaire en banque d’affaires et d’investissement chez Citi en 2009 et a fini par devenir directeur associé à la division Wholesale Banking de la Standard Chartered Bank quelques années plus tard. En 2016, Gaurav consultait des start-ups FinTech à Londres pour le développement de produits dans l’espace bancaire institutionnel. Il conseille également des sociétés de capital-investissement/gestion d’actifs de taille moyenne et des banques en Amérique du Nord et en Europe pour des investissements dans le secteur des services financiers et des FinTech. Gaurav écrit sur des sujets allant de la réglementation bancaire de l’Union européenne aux FinTech, en passant par les startups Blockchain et l’inévitable montée en puissance de nos maîtres de l’IA ! Il est titulaire d’un diplôme d’ingénieur en informatique et d’un MBA avec une double spécialisation en finance et en marketing. Il est également gestionnaire certifié des risques financiers.