Inflationen mätt med KPI (skapad av: Sam Marshall, Federal Reserve Bank of Richmond)

För att förstå denna episod av särskilt dålig politik, och penningpolitiken i synnerhet, är det lämpligt att berätta historien i tre olika men relaterade delar. Detta är en slags rättsmedicinsk undersökning som undersöker motivet, medlen och möjligheten för den stora inflationen att inträffa.

- Motivet: Phillipskurvan och strävan efter full sysselsättning

- Medlen: Bretton Woods kollaps

- Möjligheten: Det sena 1960-talet och det tidiga 1970-talet var en turbulent tid för den amerikanska ekonomin. President Johnsons Great Society-lagstiftning medförde stora utgiftsprogram inom ett brett spektrum av sociala initiativ vid en tidpunkt då USA:s finanspolitiska situation redan var ansträngd av Vietnamkriget. Dessa växande finanspolitiska obalanser komplicerade penningpolitiken.

- Från hög inflation till inflationsmål – erövringen av den amerikanska inflationen

Motivet: Phillipskurvan och strävan efter full sysselsättning

Den första delen av berättelsen, det motiv som ligger till grund för den stora inflationen, går tillbaka till de omedelbara efterdyningarna av den stora depressionen, en tidigare och lika omvälvande period för makroekonomisk teori och politik. Efter andra världskrigets slut vände kongressen sin uppmärksamhet mot en politik som man hoppades skulle främja större ekonomisk stabilitet. Den mest anmärkningsvärda av de lagar som kom till stånd var sysselsättningslagen (Employment Act) från 1946. I lagen förklarades det bland annat att det var den federala regeringens ansvar att ”främja maximal sysselsättning, produktion och köpkraft”, och det föreskrevs en större samordning mellan skatte- och penningpolitiken.1 Denna lag är den banbrytande grunden för Federal Reserves nuvarande dubbla mandat att ”upprätthålla den långsiktiga tillväxten av penning- och kreditaggregaten … för att effektivt främja målen om maximal sysselsättning, stabila priser och måttliga långfristiga räntor” (Steelman 2011).

Den ortodoxi som styrde politiken efter andra världskriget var den keynesianska stabiliseringspolitiken, som till stor del motiverades av det smärtsamma minnet av den exempellöst höga arbetslösheten i Förenta staterna och i hela världen under 1930-talet. Fokus för denna politik var styrningen av den aggregerade konsumtionen (efterfrågan) genom skattemyndighetens utgifts- och skattepolitik och centralbankens penningpolitik. Tanken att penningpolitiken kan och bör användas för att styra den samlade utgiften och stabilisera den ekonomiska aktiviteten är fortfarande en allmänt accepterad princip som styr Federal Reserves och andra centralbankers politik i dag. Men ett kritiskt och felaktigt antagande för genomförandet av stabiliseringspolitiken på 1960- och 1970-talen var att det fanns ett stabilt, exploaterbart förhållande mellan arbetslöshet och inflation. Närmare bestämt trodde man allmänt att permanent lägre arbetslöshetsnivåer kunde ”köpas” med blygsamt högre inflationsnivåer.

Tanken att ”Phillipskurvan” representerade en mer långsiktig avvägning mellan arbetslöshet, som var mycket skadlig för det ekonomiska välbefinnandet, och inflation, som ibland ansågs vara mer en olägenhet, var ett attraktivt antagande för de beslutsfattare som hoppades på att kraftfullt kunna följa sysselsättningslagens diktat.2 Men Phillipskurvans stabilitet var ett ödesdigert antagande, ett antagande som ekonomerna Edmund Phelps (1967) och Milton Friedman (1968) varnade för. Phelps sade: ”Om det statiska ’optimum’ väljs är det rimligt att anta att deltagarna på produkt- och arbetsmarknaderna kommer att lära sig att förvänta sig inflation … och att Phillipskurvan, som en följd av deras rationella, förutseende beteende, gradvis kommer att förskjutas uppåt …”. (Phelps 1967; Friedman 1968). Med andra ord skulle den kompromiss mellan lägre arbetslöshet och mer inflation som de politiska beslutsfattarna kan ha velat eftersträva troligen vara en falsk uppgörelse, som kräver allt högre inflation för att upprätthållas.

Medlen: Bretton Woods kollaps

Att jaga Phillipskurvan i jakten på lägre arbetslöshet kunde inte ha inträffat om Federal Reserves politik var väl förankrad. Och på 1960-talet var den amerikanska dollarn förankrad – om än mycket svagt – i guld genom Bretton Woods-avtalet. Så historien om den stora inflationen handlar delvis också om Bretton Woods-systemets kollaps och att den amerikanska dollarn separerades från sin sista koppling till guld.

Under andra världskriget enades världens industrinationer om ett globalt monetärt system som de hoppades skulle ge större ekonomisk stabilitet och fred genom att främja den globala handeln. Detta system, som utarbetades av fyrtiofyra nationer i Bretton Woods, New Hampshire, under juli 1944, föreskrev en fast växelkurs mellan världens valutor och den amerikanska dollarn, och den amerikanska dollarn var kopplad till guld.3

Men Bretton Woods-systemet hade ett antal brister i genomförandet, främst försöket att upprätthålla en fast växelkurs mellan de globala valutorna, vilket var oförenligt med deras inhemska ekonomiska mål. Många nationer, visade det sig, förde en penningpolitik som lovade att marschera uppåt på Phillipskurvan för en mer gynnsam koppling mellan arbetslöshet och inflation.

Som världens reservvaluta hade den amerikanska dollarn ytterligare ett problem. I takt med att den globala handeln ökade, ökade också efterfrågan på amerikanska dollarreserver. Under en tid tillgodosågs efterfrågan på amerikanska dollar av ett ökande underskott i betalningsbalansen, och utländska centralbanker ackumulerade mer och mer dollarreserver. Så småningom översteg utbudet av dollarreserver som hölls utomlands USA:s lager av guld, vilket innebar att USA inte kunde upprätthålla fullständig konvertibilitet vid det befintliga guldpriset – ett faktum som inte skulle gå obemärkt förbi av utländska regeringar och valutaspekulanter.

I takt med att inflationen skenade uppåt under den senare halvan av 1960-talet konverterades US-dollar i allt högre grad till guld, och sommaren 1971 stoppade president Nixon utländska centralbankers växling av dollar mot guld. Under de följande två åren gjordes ett försök att rädda det globala monetära systemet genom det kortlivade Smithsonian-avtalet, men det nya arrangemanget klarade sig inte bättre än Bretton Woods och bröt snabbt samman. Efterkrigstidens globala monetära system var slut.

Med den sista kopplingen till guldet avbruten var de flesta av världens valutor, inklusive den amerikanska dollarn, nu helt utan förankring. Förutom under perioder av global kris var detta den första gången i historien som de flesta av den industrialiserade världens pengar befann sig på en oåterkallelig papperspengestandard.

För att undvika penningpolitiska åtgärder som skulle kunna störa finansministeriets finansieringsplaner följde Federal Reserve en praxis som gick ut på att bedriva en ”jämnvikts”-politik. I praktiken innebar detta att centralbanken inte skulle genomföra någon förändring av politiken utan hålla räntorna stabila under perioden mellan tillkännagivandet av en statskasseemission och dess försäljning till marknaden. Under vanliga förhållanden var emissioner av statspapper sällsynta och Feds even-keel-politik störde inte nämnvärt genomförandet av penningpolitiken. Men i takt med att emissioner av statspapper blev vanligare begränsades Federal Reserves fasthållande av principen om jämnvikt alltmer vid genomförandet av penningpolitiken (Meltzer 2005).

En mer störande kraft var de upprepade energikriserna som ökade oljekostnaderna och tärde på den amerikanska tillväxten. Den första krisen var ett arabiskt oljeembargo som inleddes i oktober 1973 och varade i ungefär fem månader. Under denna period fyrdubblades råoljepriserna till en platå som höll i sig tills den iranska revolutionen förde med sig en andra energikris 1979. Den andra krisen tredubblade oljepriset.

Under 1970-talet började ekonomer och beslutsfattare att gemensamt kategorisera ökningen av de aggregerade priserna som olika inflationstyper. ”Demand-pull”-inflation var det direkta inflytandet av den makroekonomiska politiken, och särskilt penningpolitiken. Den var ett resultat av en politik som gav upphov till en utgiftsnivå som översteg vad ekonomin kunde producera utan att driva ekonomin över sin ordinarie produktionskapacitet och dra in dyrare resurser. Men inflationen kunde också drivas högre av utbudsstörningar, särskilt med ursprung i livsmedels- och energimarknaderna (Gordon 1975).4 Denna ”cost-push”-inflation gick också vidare genom produktionskedjan till högre detaljhandelspriser.

Från centralbankens perspektiv låg den inflation som orsakades av det stigande oljepriset till stor del utanför penningpolitikens kontroll. Men den ökning av arbetslösheten som inträffade som svar på det skenande oljepriset var det inte.

Motiverad av ett mandat att skapa full sysselsättning med liten eller ingen förankring för förvaltningen av reserverna, tillmötesgick Federal Reserve stora och ökande finanspolitiska obalanser och lutade sig mot den motvind som producerades av energikostnaderna. Denna politik påskyndade expansionen av penningmängden och höjde de totala priserna utan att minska arbetslösheten.

Dåliga data (eller åtminstone en dålig förståelse av data) handikappade också beslutsfattarna. När man ser tillbaka på den information som beslutsfattarna hade till sitt förfogande under perioden före och under den stora inflationen har ekonomen Athanasios Orphanides visat att uppskattningen i realtid av potentiell produktion var betydligt överskattad, och uppskattningen av den arbetslöshetsnivå som var förenlig med full sysselsättning var betydligt underskattad. Med andra ord underskattade de politiska beslutsfattarna sannolikt också de inflationsdrivande effekterna av sin politik. I själva verket var den politiska väg de befann sig på helt enkelt inte genomförbar utan att accelerera inflationen (Orphanides 1997; Orphanides 2002).

Och för att göra saken ännu värre började Phillipskurvan, vars stabilitet var en viktig vägledning för Federal Reserves politiska beslut, att röra på sig.

Från hög inflation till inflationsmål – erövringen av den amerikanska inflationen

Phelps och Friedman hade rätt. Den stabila kompromissen mellan inflation och arbetslöshet visade sig vara instabil. Politikernas förmåga att kontrollera någon ”verklig” variabel var flyktig. Denna sanning innefattade arbetslöshetsnivån, som pendlade runt sin ”naturliga” nivå. Den kompromiss som beslutsfattarna hoppades kunna utnyttja existerade inte.

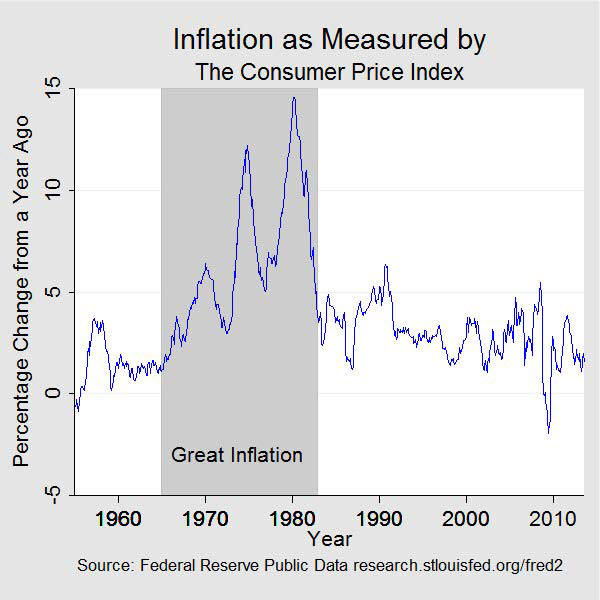

I takt med att företag och hushåll började uppskatta, ja till och med förutse, stigande priser, blev varje kompromiss mellan inflation och arbetslöshet ett mindre gynnsamt utbyte tills med tiden både inflation och arbetslöshet blev oacceptabelt höga. Detta blev då ”stagflationens” era. År 1964, när den här historien började, var inflationen 1 procent och arbetslösheten 5 procent. Tio år senare skulle inflationen vara över 12 procent och arbetslösheten över 7 procent. Sommaren 1980 var inflationen nära 14,5 procent och arbetslösheten över 7,5 procent.

Federal Reserves tjänstemän var inte blinda för den inflation som uppstod och var väl medvetna om det dubbla mandatet som krävde att penningpolitiken skulle kalibreras så att den gav full sysselsättning och prisstabilitet. Faktum är att sysselsättningslagen från 1946 omkodades 1978 genom lagen om full sysselsättning och balanserad tillväxt (Full Employment and Balanced Growth Act), mer allmänt känd som Humphrey-Hawkins Act efter lagförslagets författare. Humphrey-Hawkins gav uttryckligen Federal Reserve i uppdrag att eftersträva full sysselsättning och prisstabilitet, krävde att centralbanken skulle fastställa mål för tillväxten av olika monetära aggregat och lämna en halvårsrapport om penningpolitiken till kongressen.5 Ändå tycks sysselsättningsdelen av mandatet ha haft övertaget när full sysselsättning och inflation kom i konflikt. Som Fed-ordföranden Arthur Burns senare skulle hävda var full sysselsättning den första prioriteringen i allmänhetens och regeringens medvetande, om inte också hos Federal Reserve (Meltzer 2005). Men det fanns också en tydlig känsla av att det skulle ha varit alltför kostsamt för ekonomin och jobben att ta itu med inflationsproblemet direkt.

Det hade gjorts några tidigare försök att kontrollera inflationen utan den kostsamma bieffekten av högre arbetslöshet. Nixonadministrationen införde löne- och priskontroller i tre faser mellan 1971 och 1974. Dessa kontroller bromsade endast tillfälligt prisökningen samtidigt som de förvärrade bristen, särskilt på livsmedel och energi. Fordadministrationen lyckades inte bättre med sina ansträngningar. Efter att ha förklarat inflationen som ”fiende nummer ett” införde presidenten 1974 programmet Whip Inflation Now (WIN), som bestod av frivilliga åtgärder för att uppmuntra till mer sparsamhet. Det var ett misslyckande.

I slutet av 1970-talet hade allmänheten kommit att förvänta sig en inflationistisk inriktning på penningpolitiken. Och de var alltmer missnöjda med inflationen. Undersökning efter undersökning visade att allmänhetens förtroende för ekonomin och regeringens politik försämrades under senare hälften av 1970-talet. Ofta pekades inflationen ut som ett särskilt ont problem. Räntorna tycktes vara på en sekulär uppgång sedan 1965 och steg ännu mer när 1970-talet närmade sig sitt slut. Under denna tid bromsade företagens investeringar in, produktiviteten vacklade och landets handelsbalans med resten av världen försämrades. Och inflationen betraktades allmänt som antingen en betydande bidragande faktor till den ekonomiska ohälsan eller dess främsta grund.

Men när de politiska beslutsfattarna väl befann sig i en situation med oacceptabelt hög inflation och hög arbetslöshet stod de inför ett olyckligt dilemma. Att bekämpa hög arbetslöshet skulle nästan säkert driva inflationen ännu högre, medan att bekämpa inflationen lika säkert skulle få arbetslösheten att stiga ännu högre.

År 1979 blev Paul Volcker, som tidigare varit ordförande för Federal Reserve Bank of New York, ordförande för Federal Reserve Board. När han tillträdde i augusti låg inflationen på årsbasis på över 11 procent och den nationella arbetslösheten låg strax under 6 procent. Vid den här tiden var det allmänt accepterat att det för att minska inflationen krävdes större kontroll över tillväxttakten för reserverna i synnerhet och för de breda penningmängderna i allmänhet. Federal Open Market Committee (FOMC) hade redan börjat fastställa mål för de monetära aggregaten i enlighet med Humphrey-Hawkins Act. Men det stod klart att stämningen förändrades med den nya ordföranden och att det krävdes kraftfullare åtgärder för att kontrollera penningmängdens tillväxt. I oktober 1979 tillkännagav FOMC sin avsikt att rikta in sig på reservtillväxten snarare än på fed funds rate som sitt policyinstrument.

Bekämpning av inflationen sågs nu som nödvändig för att uppnå båda målen i det dubbla mandatet, även om det tillfälligt orsakade en störning i den ekonomiska aktiviteten och, för en tid, en högre grad av arbetslöshet. I början av 1980 sade Volcker: ”y grundläggande filosofi är att vi med tiden inte har något annat val än att ta itu med inflationssituationen eftersom inflation och arbetslöshet med tiden går hand i hand…. Är inte det lärdomen från 1970-talet?” (Meltzer 2009, 1034).

Med tiden ledde en större kontroll av reserv- och penningtillväxten, även om den var mindre än perfekt, till en önskad avmattning av inflationen. Denna striktare reservförvaltning förstärktes genom införandet av kreditkontroller i början av 1980 och med Monetary Control Act. Under loppet av 1980 steg räntorna kraftigt, sjönk kortvarigt och steg sedan igen. Utlåningen minskade, arbetslösheten ökade och ekonomin gick in i en kort recession mellan januari och juli. Inflationen sjönk men var fortfarande hög även när ekonomin återhämtade sig under andra halvåret 1980.

Men Volcker Fed fortsatte att driva kampen mot den höga inflationen med en kombination av högre räntor och ännu långsammare reservtillväxt. Ekonomin gick återigen in i en recession i juli 1981, och denna visade sig vara allvarligare och mer utdragen och varade fram till november 1982. Arbetslösheten nådde en topp på nästan 11 procent, men inflationen fortsatte att sjunka och i slutet av recessionen var inflationen på årsbasis åter under 5 procent. Med tiden, i takt med att Feds engagemang för låg inflation blev mer trovärdigt, minskade arbetslösheten och ekonomin gick in i en period av uthållig tillväxt och stabilitet. Den stora inflationen var över.

Hos denna tid hade den makroekonomiska teorin genomgått en omvandling, till stor del informerad av de ekonomiska lärdomarna från denna tid. Den viktiga roll som allmänhetens förväntningar spelar i samspelet mellan ekonomisk politik och ekonomiska resultat blev de rigueur i makroekonomiska modeller. Vikten av tidskonsekventa politiska val – en politik som inte offrar långsiktigt välstånd för kortsiktiga vinster – och politikens trovärdighet började allmänt uppskattas som nödvändiga för goda makroekonomiska resultat.

I dag förstår centralbankerna att ett åtagande om prisstabilitet är viktigt för en god penningpolitik och de flesta, inklusive Federal Reserve, har antagit specifika numeriska mål för inflationen. I den mån de är trovärdiga har dessa numeriska inflationsmål återinfört ett ankare för penningpolitiken. På så sätt har de ökat insynen i de penningpolitiska besluten och minskat osäkerheten, vilket nu också anses vara nödvändiga förutsättningar för att uppnå långsiktig tillväxt och maximal sysselsättning.