Tartalomjegyzék

- 1. Mi az a hitelelemző?

- 2. Munkaköri leírás

- 2.1. A hitelelemzőknek a hitelezéssel kapcsolatos feladatokat kell elvégezniük. Információgyűjtés

- 2.2. A hitelelemzőnek az ügyféllel való kapcsolattartás és a fedezeti csoporttal való együttműködésre van szüksége. Információelemzés

- 2.3. A hitelkockázati kitettségek és a hitelkockázati kitettségek. Kockázat azonosítása

- 2.4. A következő lépés. Kockázatcsökkentés

- 3.5. A kockázatokat a bank is csökkentheti. Hitelfeltételek

- 2.6. Monitoring

- 3. A bankok és a bankok a bankok és a fedezeti csapatok közötti kapcsolatokat is figyelemmel kísérik. Képesítések és készségek

- Kapcsolati készségek

- Technikai készségek

- Vezetői képességek. Skills

- Industriális tapasztalat és piacismeret

- 4. Hogyan lehet hitelelemzővé válni?

- 4.1. Hitelelemzőnek kell lennie. Hitelelemzői képesítések

- 4.2. Önéletrajz-építés a hitelelemzői munkakörökhöz

- 5. Önéletrajz írása – Investment Banking & Finance . Fizetés és bónusz

- 5.1. Relatív fizetés-összehasonlítások

- 6. Egy átlagos nap hitelelemzőként

- 6.1. Hitelelemzőként a napjaidat vagy új ügyfelekkel töltöd. Új hitelajánlatok előkészítése

- 6.3. A hitelkockázati kockázatot a hitelkockázatkezeléssel kapcsolatban. Tanulja meg szeretni az íróasztalát!

- 6.4. Az Ön által szolgáltatott információk és a részletek ismerete. Munkaidő

- 7. Karrierút és előmenetel

- 7.1. Hitelezéssel kapcsolatos ismeretek. A hitelkockázathoz való ragaszkodás

- 7.2. A hitelkockázati igazgatói vagy kockázati igazgatói pozíció. Kapcsolati/értékesítési szerepek

- 7.3. Az emberekkel való bánásmód. A hitelelemzéstől a befektetési banki tevékenységig

- About the Szerző

- Gaurav Sharma

1. Mi az a hitelelemző?

A hitelelemző olyan pénzügyi szakember, aki pénzügyi vagy egyéb releváns adatok alapján értékeli egy ügyfél (vállalat vagy magánszemély) hitelképességét. Az elemzés célja annak meghatározása, hogy a bank mekkora kockázatot vállalhat az adott ügyféllel szemben.

A hitelelemzők a bank páncéltermének őrei. Elsődleges feladatuk, hogy összegyűjtsék az összes releváns információt egy leendő ügyfélről, azokat szabványos, könnyen emészthető formátumba állítsák össze, majd bemutassák a vezetőségnek és a hitelengedélyezőknek, akik aztán meghozzák a végső döntést arról, hogy adjanak-e kölcsönt vagy sem.

2. Munkaköri leírás

A hitelelemző egyetlen feladata a rábízott banki ügyfelek hitelkockázatának kezelése. A hitelkockázat lényegében az ügyfél által nyújtott bármilyen hitel vagy egyéb fennálló kötelezettség nemteljesítésének kockázata. A hitelelemző az, akinek meg kell győződnie arról, hogy az ügyfél képes-e visszafizetni a kölcsönt. Ez egy hatlépcsős folyamat:

(Megjegyzés: Nem a hitelelemző hozza meg a végső hitelezési döntéseket. Ezt egy külön csapat vagy akár egy vezetői bizottság végzi az összeférhetetlenség elkerülése érdekében. A hitelelemzők csak a leglogikusabb ügyet terjesztik elő ezeknek a döntéshozóknak.)

2.1. A hitelelemzőknek a hitelezéssel kapcsolatos feladatokat kell elvégezniük. Információgyűjtés

- A hitelelemzőnek össze kell gyűjtenie minden rendelkezésre álló információt az ügyfélről és annak iparágáról. Ez olyan dolgokat foglal magában, mint a pénzügyi kimutatások, híradások, negyedéves értékesítési adatok.

- A hitelelemzőknek közvetlenül is van hozzáférésük az ügyfélhez, és kérhetnek (és kell is) mélyebb vagy frissebb ad-hoc adatokat. Például megkérhetik az ügyfelet, hogy bontja le az értékesítési adatokat az egyes termékek vagy szolgáltatások szerint, hogy elemezhessék, hogyan hathat egy szolgáltatásban bekövetkező zavar az adott vállalatra.

- A versenytársakra és a tágabb iparágra vonatkozó adatokat is összegyűjtik, mivel egyetlen vállalat sem működik légüres térben.

- A hitelelemzőnek szorosan együtt kell működnie a kapcsolati/fedezeti csapattal, hogy ezeket az információkat megkapja az ügyféltől.

2.2. A hitelelemzőnek az ügyféllel való kapcsolattartás és a fedezeti csoporttal való együttműködésre van szüksége. Információelemzés

- Ez a legidőigényesebb folyamat, amely az összes összegyűjtött információ feldolgozását és elemzését igényli a hitelmemorandumokban vagy javaslatokban.

- Az arányokat elemzik, felsorolják az erősségeket és gyengeségeket, előrejelzéseket végezhetnek, szimulációkat futtatnak és így tovább.

- Ez nem csak olyan mennyiségi információkat tartalmaz, mint a tőkeáttétel, értékesítési lendület, piaci részesedés, kamatfedezet stb. hanem olyan minőségi információkat is, mint a menedzsment áttekintése, a márka minősége és így tovább.

- Ez az a szakasz, amikor a hitelelemző elemzi az egyes termékkitettségeket. Előfordulhat például, hogy az ügyfélnek csak 1 milliárd USD közvetlen hitelkeretet biztosítanak, míg egy másik milliárdot bankgarancia formájában, 500 milliót pedig devizaszármazékok és hasonlók formájában bocsátanak az ügyfél rendelkezésére.

2.3. A hitelkockázati kitettségek és a hitelkockázati kitettségek. Kockázat azonosítása

- A kockázat azonosítása az, amire a hitelelemzők a legjobban képesek. Meg kell néznie az összes feldolgozott információt, és az ítélőképességét használva MINDEN kockázatot azonosítania és felsorolnia kell. Nagyvállalati ügyfelek esetében ez könnyen több oldalra is rúghat.

- Ha például az Ön ügyfele egy acélmű, akkor kockázatot jelenthetnek a vámok, a reputációs kockázatot okozó környezetvédelmi problémák, a helyi piacon a kínai gyártók esetleges dömpingje, ami lenyomja az árakat, az autóipar visszaesése miatti keresletcsökkenés kockázata, és még ezernyi más dolog. A következő lépésben aztán mindezeket a tényezőket figyelembe kell vennie.

2.4. A következő lépés. Kockázatcsökkentés

- Minden kockázatot nem lehet kiküszöbölni, de csökkenteni vagy mérsékelni lehet őket. A hitelelemzőt ebben a feladatban a kapcsolati csapat segíti, akik szintén javaslatot tesznek az összes azonosított kockázat minimalizálásának módjára.

- Előtti acélgyári példánkat továbbvéve – az ügyfél dönthet úgy, hogy kiterjeszti/megerősíti környezetvédelmi politikáját, vagy úgy dönt, hogy sokkal magasabb minőségű acélt gyárt, amit az olcsó gyártók még nem tudnak előállítani, vagy diverzifikálja ügyfélkörét, hogy ne legyen kitéve túlzott vevői kockázatnak stb.

- A bank a maga részéről is mérsékelheti a kockázatokat azáltal, hogy biztosítékot kér bármilyen kitettség ellenében, csökkenti a kockázatosabb termékek allokációját, ragaszkodik harmadik fél garanciáihoz (például az acélmű anyavállalatától) stb.

3.5. A kockázatokat a bank is csökkentheti. Hitelfeltételek

- A hitelfeltételek lényegében a kockázatcsökkentési folyamat részeként az ügyfélre vonatkozó feltételek.

- Ez olyan dolgokat foglal magában, mint – negyedévente nem csökkenhet az értékesítés 5%-nál nagyobb mértékben, nem növekedhet a tőkeáttétel a jelenlegi szinthez képest, nem csökkenhet a nyereségesség stb. Amint ezek bármelyikét megsértik, azonnal felülvizsgálatot indítanak.

2.6. Monitoring

- A hitelelemzők végső soron felelősek mindezen hitelkovenánsok nyomon követéséért az ügyfélfedezeti csapatokkal együtt.

- Azokra a kedvezőtlen hírekre is fel kell hívni a figyelmet, amelyek hatással lehetnek a bank valamelyik ügyfelére. Proaktívnak kell lennie, és valóban nyomon kell követnie az iparágat, és meg kell győződnie arról, hogy az ügyfelek vagy a fedezeti csapatok minden lényeges információt közölnek-e Önnel.

- Az éves felülvizsgálatok szintén részei a felügyeleti folyamatnak, ahol minden számot és kitettséget átértékelnek a friss adatok alapján.

3. A bankok és a bankok a bankok és a fedezeti csapatok közötti kapcsolatokat is figyelemmel kísérik. Képesítések és készségek

- Emberek kezelése – Rengeteg olyan információhoz kell hozzájutnia, amelyek nem feltétlenül állnak könnyen rendelkezésre. Többször fel kell hívnia az ügyfelet, és mindenféle adatot kell kérnie (olyan részletes információkat, amelyeket a vállalat esetleg nem tesz közzé nyilvánosan). Végül jobban fogod tudni, hogy mi mindenre van szükséged, és már az elején jól fogod tudni, de ettől még gyakran vissza fogsz menni az ügyfélhez.

- Iparági ismeretek – Egyetlen vállalat sem létezik légüres térben. Azok a dolgok, amelyek egy ágazatban történnek, hatással vannak az összes vállalatra az adott ágazatban. Azzal, hogy jó elképzelése van az egész iparágról, meg tudja állapítani, hogy az ügyfél cége jobban vagy rosszabbul teljesít-e, mint a versenytársai, és hogy jó ötlet-e hitelezni nekik.

- Ügyfélismeret – Az iparág ismerete és az általános hitelezési készség jó, de az ügyfél működésének mély ismerete az, ami elválasztja a jó hitelelemzőket a nagyszerűektől. Ez idővel automatikusan kialakul, de egyes elemzők mindig jobbak, mint mások.

- Analitikus gondolkodásmód – Hitelelemzőként tisztességes gondolkodási és matematikai készségekre van szükség. Amikor először ülsz be egy interjúra, valószínűleg ezeket a készségeket fogják tesztelni. Nem minden információ áll rendelkezésre, és nem minden pont kapcsolódik össze alapértelmezés szerint. Egy jó hitelelemzőnek képesnek kell lennie arra, hogy felismerje a mintákat és logikus következtetéseket vonjon le a rendelkezésre álló adatok alapján.

- Hitelezési készségek – Ha már minden információ a rendelkezésére áll, még mindig elemeznie kell azokat. Ne feledje, hogy ennek az elemzésnek nem magát kell meggyőznie, hanem a bank tényleges döntéshozóit arról, hogy az ügyfél nem fog elszökni a bank pénzével. Meg kell vizsgálnod a mérlegük erősségét, a növekedési kilátásaikat, a visszafizetési képességüket, a piaci pozíciójukat és még tucatnyi más dolgot. Ez talán túlterhelőnek hangzik, de valójában ez az a rész, amit sokkal könnyebb megtanulni, ha van hajlamod a logikus gondolkodásra.

- Légy magabiztos és meggyőző – Nem mindent lehet objektíven mérni. Gyakran előfordul, hogy a saját meggyőzőképességedre kell hagyatkoznod ahhoz, hogy egy szubjektív álláspontot átadj. Például egy 0,5%-os változás valamilyen mérőszámban lehet, hogy valakinek nagy dolog, de lehet, hogy mások számára túl kicsi ahhoz, hogy zavarjon. A hitelelemzőn múlik, hogy meggyőzze a hitelengedélyezőt arról, hogy miért számít X, és miért nem számít Y.

- Pontosság és figyelem a részletekre – A vállalati banki tevékenységben általában nagy a tét, mivel hatalmas pénzösszegekről van szó. A hibák jelentős visszaütéshez vezethetnek, ezért a figyelmetlen vagy kapkodó emberek általában nem teljesítenek túl jól. Ez egy olyan szerepkör, ahol a következetesség fontosabb, mint az egyenesen zseniális teljesítmény.

- Világos gondolatmenet – Mindenki követ el hibákat. A nap végén az a fontos, hogy minden döntése és következtetése mögött világos gondolatmenet álljon. Ha mégis elrontod (ahogy mindenki más is teszi), a feletteseid és mások támogatni fognak, amíg meg tudod győzni őket arról, hogy helyesen és racionálisan cselekedtél a rendelkezésedre álló formáció alapján. Mindig tudnod kell, hogy miért teszel bizonyos dolgokat egy bizonyos módon.

- Akadémiai képzettség – Diplomával kell rendelkezned, lehetőleg matematikai területen, például pénzügy, számvitel vagy üzleti területen. Ez egy pályakezdő, így akár nulla munkatapasztalattal is megúszhatod, de ha már csináltál valami hasonlót, akkor általában már 1-2 év tapasztalat is több mint elégnek számít.

Kapcsolati készségek

Technikai készségek

Vezetői képességek. Skills

Industriális tapasztalat és piacismeret

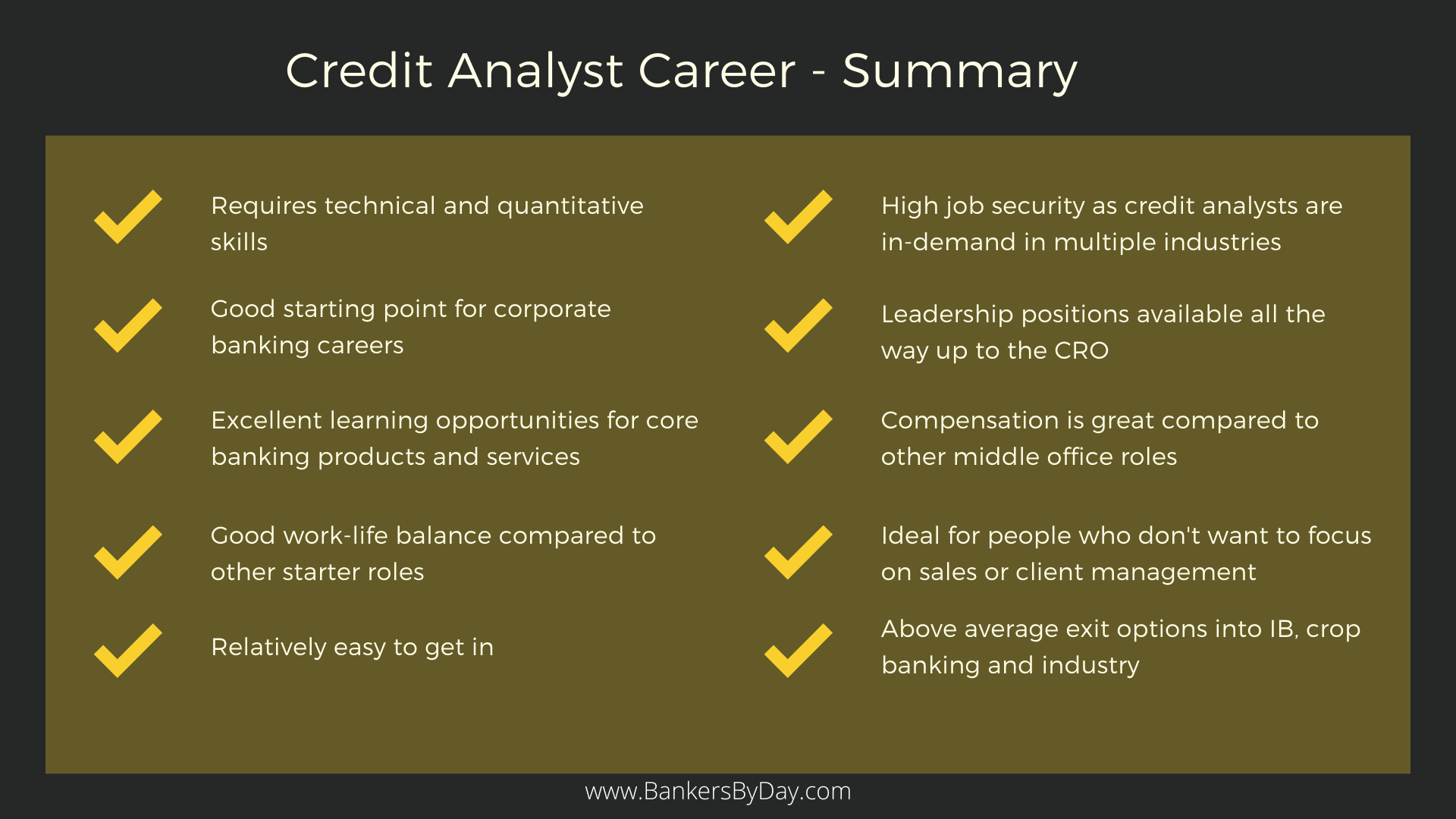

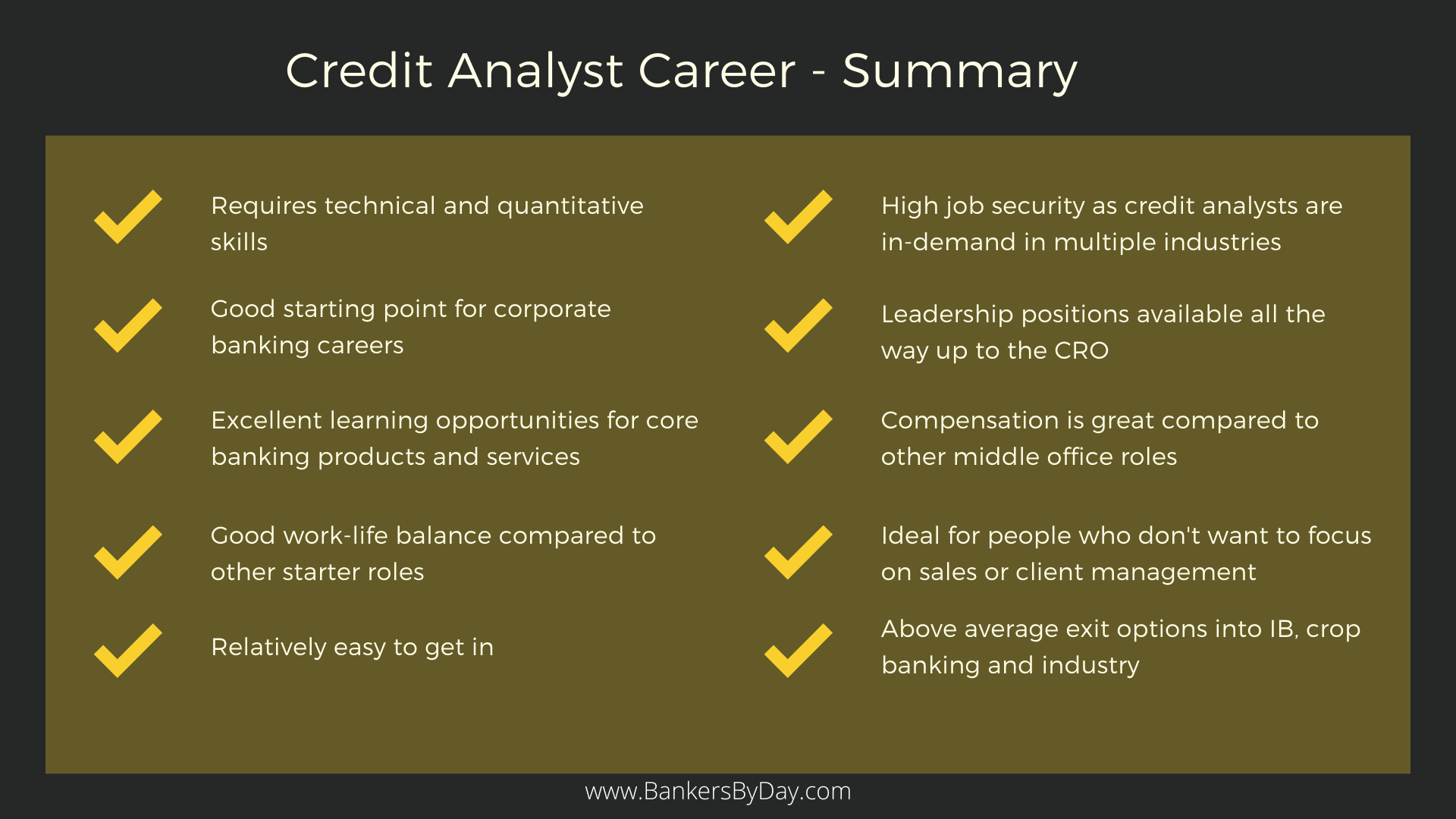

4. Hogyan lehet hitelelemzővé válni?

A fent említett készségek mindegyike “jó, ha van”, de az egyetlen legfontosabb tényező, amelyet a toborzók keresnének, a matematikai elemzésre és a logikus gondolkodásra való technikai alkalmasságod. Az egyéb készségek bizonyítása természetesen nem ártana, de a számok számbavételére és a logika alkalmazására való képességed az, amire elsősorban szükség van. A következetesség, a fegyelem és a pontosság valószínűleg a következő olyan készségek lennének, amelyeket mind az önéletrajzban, mind az interjú során bizonyítani kell.

Az ilyen készségek bizonyításának legjobb módja, ha jó jegyeket szerez egy olyan matematikát igénylő tárgyból, mint a számvitel, a pénzügy, az üzleti élet vagy akár a mérnöki tudományok. Vannak bizonyos képesítések is, mint például a GARP pénzügyi kockázatkezelés, amelyek valóban hozzáadott értéket jelentenek bármely kockázattal kapcsolatos szakmában, beleértve a hitelelemzést is. Ez semmiképpen sem szükséges, de ha be akar törni egy felső kategóriás céghez, és ki akar emelkedni a tömegből, egy FRM-tanúsítvány minden bizonnyal segítene.

A puha készségekre térve, semmi baj nincs azzal, ha az önéletrajzában sok vezetői tulajdonság jelenik meg, de ne feledje, hogy ez egy támogató szerep, ahol másoknak segít a döntések meghozatalában. Olyan hitelelemzőt szeretnék felvenni, aki éhes arra, hogy megtanulja a szakma eszközeit, hogy átfogó ismereteket szerezzen a banki termékekről és a hitelezési alapelvekről.

4.1. Hitelelemzőnek kell lennie. Hitelelemzői képesítések

Kifejezetten ajánlom a következő tanfolyamot: A New York Institute of Finance (NYIF) hitelkockázatelemzői szakmai tanúsítványát. Online, körülbelül 35 órát vesz igénybe, és a NYIF hivatalos tanúsítványával együtt jár.

Nagyon sok időt töltöttem több tanfolyam tananyagának elemzésével, és messze ez a tanfolyam felel meg a legjobban gyakorlati szempontból a hitelelemzői szerepkörnek. A vizsgát sikeresen teljesítő résztvevők a New York-i Pénzügyi Intézettől hitelkockázat-elemzői szakmai tanúsítványt kapnak. Véleményem szerint ez kínálja a legjobb alternatívát a munkahelyi tapasztalat megszerzésére a hitelelemzés terén. Kap egy kis “íróasztalra kész” gyakorlati tudást és egy szilárd márkát, amelyet hozzáadhat az önéletrajzához.

A Certified Banking & Credit Analyst (CBCA) a Corporate Finance Institute-tól egy másik nagyszerű lehetőség. Ez szintén a hitelelemzésre összpontosít lézerrel a vállalati és intézményi bankszektor szemszögéből.

Itt az én részletes áttekintésem ezekről és más tanfolyamokról:

Best Credit Analysis Courses ranked by Bankers (2020)

4.2. Önéletrajz-építés a hitelelemzői munkakörökhöz

A hitelezési tapasztalatokat nyilvánvalóan előtérbe kell helyezni. Bármilyen más kockázati tapasztalat is üdvözlendő, még akkor is, ha az nem közvetlenül a hitelkockázattal kapcsolatos. Nagyon ajánlom a fenti tanfolyamok valamelyikét, hogy egy extra személyes márkaépítési lökést adjon magának, és kiemelje a szakértelmét.

Ha azonban mégis segítségre van szüksége az önéletrajzához, igénybe veheti az alábbi professzionális szolgáltatások egyikét:

Best Resume Writing Services – Investment Banking & Finance

5. Önéletrajz írása – Investment Banking & Finance

. Fizetés és bónusz

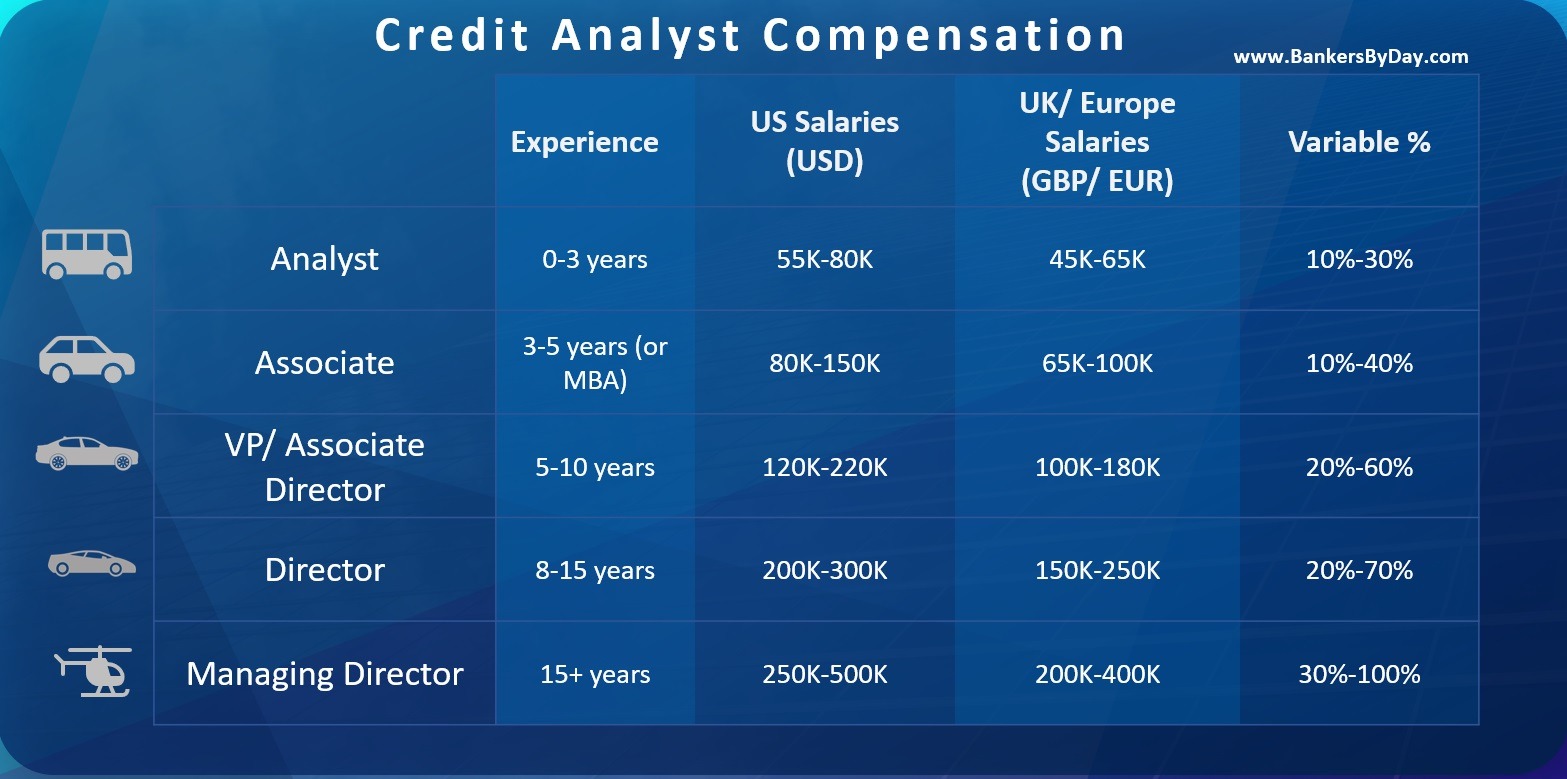

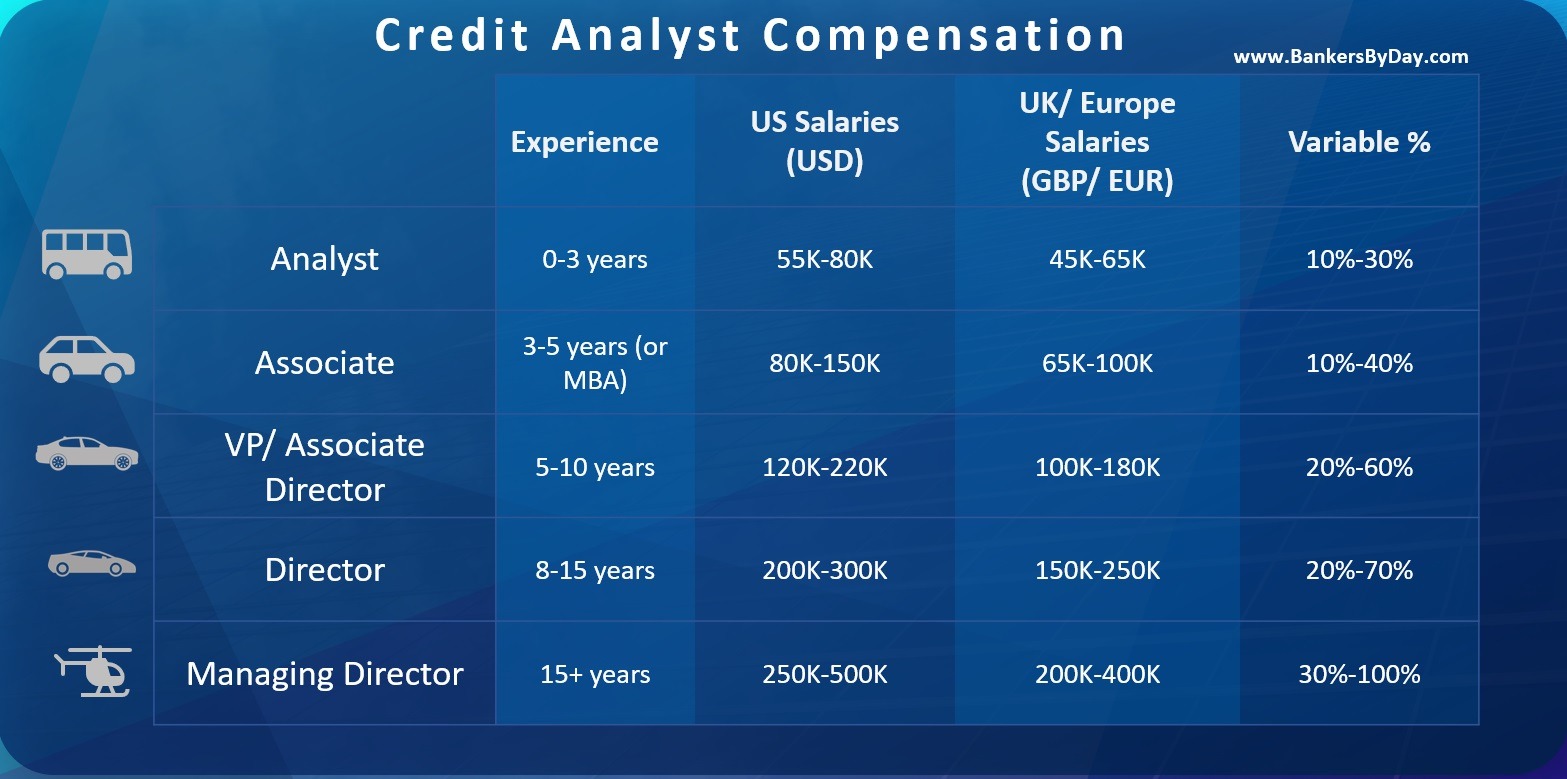

A fizetések országonként és a teljes munkatapasztalatod alapján is nagyban változnak. A banki fizetések a pénzügyi fővárosokban, például New Yorkban és Londonban a legmagasabbak, ezt követik más központok, például Frankfurt, Párizs, Honk Kong, Szingapúr és különböző amerikai városok.

Egy elsőéves hitelelemző körülbelül 80 ezer dollárt kereshet az USA-ban vagy 60 ezer eurót Európában. Ezen felül valószínűleg van egy 30% körüli változó összetevő, ami idővel emelkedni fog, ahogy egyre jobb leszel abban, amit csinálsz. Ne feledje azt sem, hogy ez csak az első éves fizetése, a tapasztalattal jelentősen nőni fog. Az első 1-2 évben még csak a mesterséged elsajátítására koncentrálsz. Általában három év elteltével kezdesz értékes erőforrássá válni, akire lehet számítani. Ha már van néhány év tapasztalatod és jó hírneved, rövid időn belül könnyen megduplázhatod a kezdő fizetésedet.

Ezek a fizetési számok attól is függnek, hogy melyik banknál dolgozol, és milyen ügyfelekkel foglalkozol. Egy kis regionális bank kevesebbet fizetne, mint egy globális banki behemót. Nem ritka, hogy egy top tier bank 100.000-120.000 USD-t kínál a globális Fortune 500-as ügyfeleik kezeléséért. De az ilyen szerepek ritkábbak, és szeretném hangsúlyozni, hogy ez a bank és a helyszín függvénye.

5.1. Relatív fizetés-összehasonlítások

A fizetések vizsgálatának megbízhatóbb módja a más banki munkakörökkel való relatív összehasonlítás. Egy vállalati banki hitelelemző általában többet keres, mint egy lakossági bankár, de kevesebbet, mint egy vállalati banki ügyfélkapcsolati menedzser vagy egy befektetési banki alkalmazott. A hitelelemzők még mindig költségközpontot jelentenek a bank számára, de bőkezűen fizetik őket, ha összehasonlítjuk őket a legtöbb középvezetői testvérükkel.

A hitelkockázat értékelése az egyik legfontosabb készség a bankszektorban, és az egész karriered során segíteni fog. A hitelelemzők a bank vagyonának őrzői. Ezért mindig úgy gondolják róluk, hogy technikailag kompetensek. Itt fontos megemlíteni azt is, hogy sok bank megköveteli a vállalati banki értékesítési munkatársaktól, hogy előzetesen rendelkezzenek valamilyen hitelezési tapasztalattal. Egy 3-5 éves, hitelelemzőként eltöltött időszak valóban növelné az esélyeidet arra, hogy átkerülj a front-endbe, feltéve, hogy megfelelsz a többi képzettségi követelménynek.

6. Egy átlagos nap hitelelemzőként

Hitelelemzőként a napjaidat azzal töltöd, hogy vagy új ügyfelekkel, vagy meglévő ügyfelekkel foglalkozol.

6.1. Hitelelemzőként a napjaidat vagy új ügyfelekkel töltöd. Új hitelajánlatok előkészítése

Az ügyfeleid méretétől függően évente 5-től 500 új hitelajánlatot kezelhetsz. Ha egy hatalmas vállalatról van szó, ahol a bankkal való teljes kapcsolat milliárdokat ér – valószínűleg nem kell évente 10 ilyen ügyfélnél többet kezelnie. Ha azonban kis és közepes méretű, szerényebb kitettségű ügyfelekkel foglalkozik, akkor sokkal nagyobb volumenre számíthat.

A kezdeti adatokat a front-end csapatok (értékesítési/kapcsolati munkatársak) küldik el Önnek. Ők tényleg keményen meglovagolnak téged, hogy a lehető leggyorsabban elkészüljenek az ajánlatok, és (egyes bankoknál) még az is lehet, hogy közvetve nekik jelentesz! Ön tehát tényleg a szakadék szélén áll az üzleti kezdeményezők között, akik azt akarják, hogy minden egyes javaslat átmenjen, és a kockázati jóváhagyók között, akiknek biztosítaniuk kell, hogy a bank ne menjen tönkre éppen emiatt. Meglévő ügyfelek felülvizsgálata

Ez a folyamat a meglévő ügyfelek különböző hitelküszöbértékeinek folyamatos figyelemmel kísérése. Egyes bankoknál külön csapat foglalkozik az új ügyfelekkel és egy másik csapat a meglévő ügyfelekkel, de ez nem mindig van így. Ennek oka a folyamatosság – ha már jóváhagyta a hitelt, akkor a legjobb helyzetben van ahhoz, hogy a jövőben is figyelemmel kísérje azt. Ne feledje, hogy e hitelek egy része rulírozó, tehát valójában soha nem jár le. Ön csak folyamatosan figyelemmel kíséri őket, és évről évre folyamatosan frissíti a pénzügyi teljesítményt. A legtöbb bank minden ügyfél esetében alapos éves hitelfelülvizsgálatot végez.

Az éves felülvizsgálatokon kívül csak a különböző hitelfeltételeket kell figyelemmel kísérnie. Például az értékesítés bármilyen visszaesése vagy a pénzügyi tőkeáttétel egy előre meghatározott szintet meghaladó növekedése megkövetelheti Öntől, mint hitelelemzőtől, hogy a hitelkockázat azonnali felülvizsgálatát indítsa el. Elképzelhető, hogy minél nagyobb a kitettség, annál érzékenyebbek ezek a kiváltó okok.

6.3. A hitelkockázati kockázatot a hitelkockázatkezeléssel kapcsolatban. Tanulja meg szeretni az íróasztalát!

Mostanra már rájöhettél, hogy ez nem igazán olyan szerepkör, amely sok utazást igényel. Általában az íróasztalodnál ülsz, és különböző dokumentumokat nézegetsz, például az ügyfelek pénzügyi adatait, az iparági híreket vagy az ajánlatokat, amelyeken dolgozol. Abban az esetben, ha valamilyen új ajánlaton dolgozik, előfordulhat, hogy sokszor kell telefonálnia az ügyféllel, hogy megkapja a szükséges információkat. Ebben az esetben azonban a kapcsolattartó csapat segít Önnek. Viszont találkozhatsz az ügyfelekkel vezető beosztásban is.

Az elsődleges információforrásod az ügyfél pénzügyi adatai lennének – a mérleg, az eredménykimutatás, a cash flow kimutatások, a könyvvizsgálói megjegyzések, a vezetőségi megjegyzések stb. Elvárás lenne, hogy minden rendelkezésre álló információt átvizsgáljon, katalogizáljon és értékeljen. A hitelezési döntéseket az Ön által szolgáltatott információk alapján hozzák meg, ezért a pontosság és a részletekre való odafigyelés kiemelkedő jelentőséggel bír.

6.4. Az Ön által szolgáltatott információk és a részletek ismerete. Munkaidő

A hitelelemzőknek elég jó dolguk van, ha a munka és a magánélet egyensúlyáról van szó. Munkájuk szinte 9-től 6-ig tart, és a heti számok általában 45 óra körül mozognak. A hónap vége felé kissé hektikussá válhat, mivel előfordulhat, hogy határidőkkel kell lezárnia néhány hitelfelülvizsgálatot és ügyet. Az ilyen kritikus időszakokban számítson arra, hogy közelebb lesz a heti 60 órához, de ez igazából attól függ, hogy a hónap hátralévő részében mennyire jól kezeli a munkaterhelését.

Az ügyfelek típusa alapján is van némi különbség, akikkel foglalkozik. A legnagyobb ügyfeleknek rengeteg termékük és szolgáltatásuk van, ezért sokkal több elemzés kerül a hitelelemzésükbe. Számítson arra, hogy több időt kell töltenie, ha ilyen ügyfelekkel foglalkozik, de ezt bőven ellensúlyozza a több izgalom és a lényegesen magasabb kompenzáció.

7. Karrierút és előmenetel

A hitelelemzők számára két fő karrierút áll rendelkezésre. Választhatnak, hogy megmaradnak a szakterületükön, vagy kamatoztathatják hitelezési képességeiket, hogy más, kapcsolódó szerepkörökbe kerüljenek.

7.1. Hitelezéssel kapcsolatos ismeretek. A hitelkockázathoz való ragaszkodás

A leggyakoribb lehetőség, hogy egyszerűen csak ragaszkodnak a szakterületükhöz és organikusan fejlődnek, bár ez a fizetésnövekedés szempontjából lassabb lehet. Idővel nagyobb és fontosabb ügyfeleket kezelne, ami nagyobb felelősséget és ezáltal több jutalmat jelent.

A hitelkockázati részlegeken a bankoknál és még a nem banki intézményeknél is határozottan elegendő kereslet és növekedési lehetőség van. 8-10 év múlva akár csoportvezetői pozíciót is betölthetsz, és egy junior hitelelemzőkből álló csapatot irányíthatsz. A végső cél egy ilyen személy számára a CRO vagy a Chief Risk Officer pozíció, vagy azzal egyenértékű pozíció lehet.

7.2. A hitelkockázati igazgatói vagy kockázati igazgatói pozíció. Kapcsolati/értékesítési szerepek

A hitelkockázati részleg nem bevételtermelő, és ez a bónuszokban is tükröződik. Ez nem jelenti azt, hogy a hitelkockázat nem ideális terület annak, aki nem vágyik az értékesítésre. De sok hitelkockázati elemző használja ezt a szakmát kiindulópontként, hogy megismerje a banki termékeket, majd átkerüljön egy front end értékesítési pozícióba.

A pénzügyileg legjobban kifizetődő lehetőség lehet, ha valaki végül vállalati banki termékekkel foglalkozó kapcsolati/fedezeti menedzserré válik. Hitelelemzőként, aki éveken át tanulmányozta az ügyfelek pénzügyi és egyéb adatait, valószínűleg a legjobb helyzetben lenne ahhoz, hogy ismerje az ügyfél finanszírozásának minden kockázatát és előnyét. A bökkenő itt nyilvánvalóan az, hogy Ön egy jelentősen eltérő szerepkörbe kerülne, és szüksége lenne azokra a készségekre, amelyekkel egy RM-től elvárják. Fontos, hogy emberközpontú legyen, nagyon magabiztos és extrovertált, valamint képes legyen gyorsan gondolkodni és erőforrásokat mozgósítani a dolgok elvégzéséhez.

7.3. Az emberekkel való bánásmód. A hitelelemzéstől a befektetési banki tevékenységig

Végezetül lehetőség van arra is, hogy más olyan területekre lépjünk át, ahol a pénzügyi technikai szakértelmet értékelik. Ez lehet bármi a befektetési banki tevékenységtől kezdve a hitelviszonytőke-piacokon át akár a kockázati tanácsadásig. Az ilyen átmenetek ritkábbak a már említett két fő útvonalhoz képest, de ha valóban át akarsz váltani, és elég jó vagy, akkor biztosan megteheted.

Nézd meg a készségkövetelmények és a tapasztalat átfedéseit, hogy lásd, mi a lehetséges. A hitelkockázati készségekkel jól illeszkedhetsz a DCM-hez vagy a hitelminősítő ügynökségekhez, de az ECM-hez nem annyira. Hasonlóképpen, ha sok komplex modellezési tapasztalattal rendelkezik, akkor a tőkeáttételes finanszírozás elérhető, és ugyanez a projektfinanszírozás esetében azok számára, akik sok infra vagy ipari projekt finanszírozásában dolgoztak.

- A legjobb vállalati pénzügyi tanfolyamok

- A legjobb hitelelemző tanfolyamok és tanúsítványok

- A legjobb pénzügyi modellező tanfolyamok

- A legjobb pénzügyi elemző tanfolyamok

About the Szerző

Gaurav Sharma

Gaurav 2009-ben a Citi vállalati és befektetési banki gyakornokaként kezdte pályafutását, majd néhány évvel később a Standard Chartered Bank nagykereskedelmi banki részlegének társigazgatójaként végezte. 2016-ra Gaurav Londonban FinTech start-up cégeknek nyújtott tanácsadást termékfejlesztéssel kapcsolatban az intézményi banki területen. Emellett középvállalati magántőke/eszközkezelő cégeknek és bankoknak ad tanácsokat Észak-Amerikában és Európában a pénzügyi szolgáltatások és a FinTech szektorban történő befektetésekkel kapcsolatban. Gaurav az Európai Unió banki szabályozásától és a FinTech-től a Blockchain startupokig és a mesterséges intelligencia elkerülhetetlen felemelkedéséig terjedő témákról ír! Mérnöki diplomát szerzett informatikából, valamint MBA diplomát pénzügy és marketing szakon. Emellett tanúsított pénzügyi kockázatkezelő.