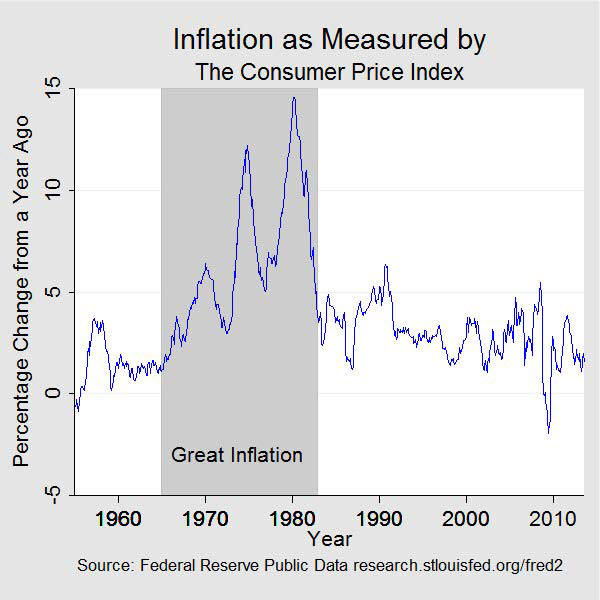

Inflația măsurată prin IPC (Creat de: Sam Marshall, Federal Reserve Bank of Richmond)

Pentru a înțelege acest episod de politică deosebit de proastă, și politica monetară în special, va fi util să spunem povestea în trei părți distincte, dar legate între ele. Aceasta este un fel de investigație medico-legală, examinând motivul, mijloacele și oportunitatea pentru ca Marea Inflație să se producă.

Motivul: Curba Phillips și urmărirea ocupării depline a forței de muncă

Prima parte a poveștii, motivul care a stat la baza Marii Inflații, datează din perioada imediat următoare Marii Depresiuni, o perioadă anterioară și la fel de transformatoare pentru teoria și politica macroeconomică. La încheierea celui de-al Doilea Război Mondial, Congresul și-a îndreptat atenția către politici care spera să promoveze o mai mare stabilitate economică. Cea mai notabilă dintre legile care au apărut a fost Legea privind ocuparea forței de muncă din 1946. Printre altele, legea a declarat că o responsabilitate a guvernului federal este de a „promova ocuparea maximă a forței de muncă, producția și puterea de cumpărare” și a prevăzut o mai mare coordonare între politicile fiscale și monetare.1 Această lege reprezintă baza fundamentală pentru actualul mandat dublu al Rezervei Federale de a „menține creșterea pe termen lung a agregatelor monetare și de credit… astfel încât să promoveze în mod eficient obiectivele de ocupare maximă a forței de muncă, prețuri stabile și rate moderate ale dobânzii pe termen lung” (Steelman 2011).

Ortodoxia care a ghidat politica în perioada de după cel de-al Doilea Război Mondial a fost politica de stabilizare keynesiană, motivată în mare parte de amintirea dureroasă a șomajului ridicat fără precedent din Statele Unite și din întreaga lume în anii 1930. Punctul central al acestor politici a fost gestionarea cheltuielilor (cererii) agregate prin intermediul politicilor de cheltuieli și de impozitare ale autorității fiscale și al politicilor monetare ale băncii centrale. Ideea că politica monetară poate și ar trebui să fie utilizată pentru a gestiona cheltuielile agregate și pentru a stabiliza activitatea economică este încă un principiu general acceptat care ghidează și astăzi politicile Rezervei Federale și ale altor bănci centrale. Însă o ipoteză critică și eronată pentru punerea în aplicare a politicii de stabilizare din anii 1960 și 1970 a fost aceea că exista o relație stabilă și exploatabilă între șomaj și inflație. Mai exact, se credea în general că ratele permanent mai mici ale șomajului puteau fi „cumpărate” cu rate de inflație modest mai mari.

Ideea că „curba Phillips” reprezenta un compromis pe termen lung între șomaj, care era foarte dăunător pentru bunăstarea economică, și inflație, care uneori era considerată mai mult un inconvenient, a fost o ipoteză atractivă pentru factorii de decizie politică care sperau să urmărească în forță dictaturile Legii privind ocuparea forței de muncă.2 Dar stabilitatea curbei Phillips era o ipoteză fatală, o ipoteză împotriva căreia economiștii Edmund Phelps (1967) și Milton Friedman (1968) au avertizat. Spunea Phelps: „Dacă se alege „optimul” static, este rezonabil să presupunem că participanții de pe piețele produselor și ale muncii vor învăța să se aștepte la inflație… și că, în urma comportamentului lor rațional și anticipativ, curba Phillips se va deplasa treptat în sus…”. (Phelps 1967; Friedman 1968). Cu alte cuvinte, compromisul dintre un șomaj mai mic și mai multă inflație pe care factorii de decizie politică ar fi dorit să-l urmărească ar fi probabil un fals târg, necesitând o inflație tot mai mare pentru a se menține.

Mediile: Prăbușirea Bretton Woods

Cercetarea curbei Phillips în căutarea unui șomaj mai mic nu ar fi putut avea loc dacă politicile Rezervei Federale ar fi fost bine ancorate. Iar în anii 1960, dolarul american a fost ancorat – deși foarte slab – la aur prin acordul de la Bretton Woods. Așadar, povestea Marii Inflații este, în parte, și despre prăbușirea sistemului de la Bretton Woods și separarea dolarului american de ultima sa legătură cu aurul.

În timpul celui de-al Doilea Război Mondial, națiunile industriale ale lumii au convenit asupra unui sistem monetar global care sperau că va aduce o mai mare stabilitate economică și pace prin promovarea comerțului global. Acest sistem, pus la punct de patruzeci și patru de națiuni la Bretton Woods, New Hampshire, în cursul lunii iulie 1944, prevedea o rată de schimb fixă între monedele lumii și dolarul american, iar dolarul american era legat de aur.3

Dar sistemul de la Bretton Woods a avut o serie de defecte în punerea sa în aplicare, principala dintre ele fiind încercarea de a menține o paritate fixă între monedele globale care era incompatibilă cu obiectivele lor economice interne. Multe națiuni, s-a dovedit, urmăreau politici monetare care promiteau să mărșăluiască în sus curba Phillips pentru o legătură mai favorabilă între șomaj și inflație.

În calitate de monedă de rezervă a lumii, dolarul american avea o problemă suplimentară. Pe măsură ce comerțul global a crescut, la fel a crescut și cererea de rezerve în dolari americani. Pentru o vreme, cererea de dolari americani a fost satisfăcută de un deficit tot mai mare al balanței de plăți, iar băncile centrale străine au acumulat din ce în ce mai multe rezerve de dolari. În cele din urmă, oferta de rezerve de dolari deținute în străinătate a depășit stocul de aur al SUA, ceea ce implică faptul că Statele Unite nu puteau menține convertibilitatea completă la prețul existent al aurului – un fapt care nu avea să treacă neobservat de guvernele străine și de speculatorii valutari.

Ca urmare a creșterii inflației în a doua jumătate a anilor 1960, dolarii americani au fost din ce în ce mai mult convertiți în aur, iar în vara anului 1971, președintele Nixon a oprit schimbul de dolari pe aur de către băncile centrale străine. În următorii doi ani, a existat o încercare de a salva sistemul monetar global prin intermediul Acordului Smithsonian, care a avut o durată scurtă de viață, însă noul aranjament nu s-a descurcat mai bine decât Bretton Woods și s-a prăbușit rapid. Sistemul monetar global postbelic era terminat.

Cu ultima legătură cu aurul tăiată, majoritatea monedelor lumii, inclusiv dolarul american, erau acum complet neancorate. Cu excepția perioadelor de criză globală, aceasta a fost prima dată în istorie când majoritatea monedelor din lumea industrializată se aflau pe un standard monetar de hârtie iremediabil.

Oportunitatea: Dezechilibre fiscale, penurie de energie și date proaste

Sfârșitul anilor 1960 și începutul anilor 1970 au fost o perioadă turbulentă pentru economia SUA. Legislația privind Marea Societate a președintelui Johnson a adus programe majore de cheltuieli într-o gamă largă de inițiative sociale, într-o perioadă în care situația fiscală a SUA era deja tensionată de războiul din Vietnam. Aceste dezechilibre fiscale în creștere au complicat politica monetară.

Pentru a evita acțiunile de politică monetară care ar putea interfera cu planurile de finanțare ale Trezoreriei, Rezerva Federală a urmat o practică de a conduce politici de „echilibru”. În termeni practici, aceasta însemna că banca centrală nu ar fi pus în aplicare o schimbare de politică și ar fi menținut ratele dobânzilor la un nivel constant în perioada dintre anunțarea unei emisiuni de titluri de Trezorerie și vânzarea acesteia pe piață. În condiții obișnuite, emisiunile de titluri de trezorerie erau rare, iar politicile „even-keel” ale Fed nu au interferat în mod semnificativ cu punerea în aplicare a politicii monetare. Dar, pe măsură ce emisiunile de titluri de creanță au devenit mai frecvente, aderarea Rezervei Federale la principiul even-keel a constrâns din ce în ce mai mult desfășurarea politicii monetare (Meltzer 2005).

O forță mai perturbatoare a fost reprezentată de crizele energetice repetate care au mărit costurile petrolului și au subminat creșterea economică a SUA. Prima criză a fost un embargo petrolier arab care a început în octombrie 1973 și a durat aproximativ cinci luni. În această perioadă, prețul țițeiului a crescut de patru ori până la un platou care a rezistat până când revoluția iraniană a adus o a doua criză energetică în 1979. Cea de-a doua criză a triplat costul petrolului.

În anii 1970, economiștii și factorii de decizie politică au început să clasifice în mod obișnuit creșterea prețurilor agregate în diferite tipuri de inflație. Inflația de tip „cerere-retur” a fost influența directă a politicii macroeconomice și, în special, a politicii monetare. Aceasta a rezultat din politicile care au produs un nivel de cheltuieli mai mare decât ceea ce economia putea produce fără a împinge economia dincolo de capacitatea sa productivă obișnuită și a atrage în joc resurse mai scumpe. Dar inflația ar putea fi, de asemenea, împinsă mai sus din cauza unor perturbări ale ofertei, în special provenind de pe piețele de alimente și energie (Gordon 1975).4 Această inflație „împinsă de costuri” a fost, de asemenea, transmisă prin lanțul de producție în prețuri cu amănuntul mai mari.

Din perspectiva băncii centrale, inflația cauzată de creșterea prețului petrolului era în mare măsură în afara controlului politicii monetare. Dar creșterea șomajului care se producea ca răspuns la saltul prețurilor petrolului nu era.

Motivată de mandatul de a crea ocuparea deplină a forței de muncă, cu o ancoră mică sau deloc pentru gestionarea rezervelor, Rezerva Federală a acomodat dezechilibrele fiscale mari și în creștere și s-a aplecat împotriva vânturilor din față produse de costurile energiei. Aceste politici au accelerat expansiunea masei monetare și au crescut prețurile generale fără a reduce șomajul.

Datele proaste (sau cel puțin o înțelegere proastă a datelor) au dezavantajat, de asemenea, factorii de decizie politică. Analizând informațiile pe care le aveau la îndemână factorii de decizie politică în perioada care a precedat și în timpul Marii Inflații, economistul Athanasios Orphanides a arătat că estimarea în timp real a producției potențiale a fost semnificativ supraestimată, iar estimarea ratei șomajului în concordanță cu ocuparea deplină a forței de muncă a fost semnificativ subestimată. Cu alte cuvinte, factorii de decizie politică au subestimat probabil și efectele inflaționiste ale politicilor lor. De fapt, traiectoria de politică pe care se aflau pur și simplu nu era fezabilă fără accelerarea inflației (Orphanides 1997; Orphanides 2002).

Și pentru a înrăutăți și mai mult situația, curba Phillips, a cărei stabilitate era un ghid important pentru deciziile de politică ale Rezervei Federale, a început să se miște.

De la inflația ridicată la țintirea inflației – Cucerirea inflației din SUA

Phelps și Friedman aveau dreptate. Compromisul stabil dintre inflație și șomaj s-a dovedit instabil. Capacitatea factorilor de decizie politică de a controla orice variabilă „reală” a fost efemeră. Acest adevăr includea rata șomajului, care oscila în jurul ratei sale „naturale”. Compromisul pe care factorii de decizie politică sperau să îl exploateze nu a existat.

Pe măsură ce întreprinderile și gospodăriile au ajuns să aprecieze, ba chiar să anticipeze, creșterea prețurilor, orice compromis între inflație și șomaj a devenit un schimb mai puțin favorabil până când, în timp, atât inflația, cât și șomajul au devenit inacceptabil de ridicate. Aceasta a devenit, așadar, epoca „stagflației”. În 1964, când a început această poveste, inflația era de 1 %, iar șomajul de 5 %. Zece ani mai târziu, inflația avea să fie de peste 12 procente, iar șomajul depășea 7 procente. În vara anului 1980, inflația se apropia de 14,5 la sută, iar șomajul era de peste 7,5 la sută.

Oficialii Rezervei Federale nu erau orbi la inflația care se producea și erau conștienți de mandatul dublu care cerea ca politica monetară să fie calibrată astfel încât să asigure ocuparea deplină a forței de muncă și stabilitatea prețurilor. Într-adevăr, Legea privind ocuparea forței de muncă din 1946 a fost recodificată în 1978 prin Legea privind ocuparea integrală a forței de muncă și creșterea echilibrată, cunoscută mai frecvent sub numele de Legea Humphrey-Hawkins, după numele autorilor legii. Humphrey-Hawkins a însărcinat în mod explicit Rezerva Federală să urmărească ocuparea integrală a forței de muncă și stabilitatea prețurilor, a cerut ca banca centrală să stabilească obiective pentru creșterea diferitelor agregate monetare și să prezinte Congresului un raport semestrial privind politica monetară.5 Cu toate acestea, jumătatea de ocupare a forței de muncă a mandatului pare să fi avut întâietate atunci când ocuparea integrală a forței de muncă și inflația au intrat în conflict. După cum avea să afirme mai târziu președintele Fed, Arthur Burns, ocuparea integrală a forței de muncă a fost prima prioritate în mintea publicului și a guvernului, dacă nu chiar și a Rezervei Federale (Meltzer 2005). Dar a existat, de asemenea, un sentiment clar că abordarea directă a problemei inflației ar fi fost prea costisitoare pentru economie și locuri de muncă.

Existaseră câteva încercări anterioare de a controla inflația fără efectul secundar costisitor al creșterii șomajului. Administrația Nixon a introdus controlul salariilor și al prețurilor în trei etape, între 1971 și 1974. Aceste controale au încetinit doar temporar creșterea prețurilor, exacerbând în același timp penuria, în special în ceea ce privește alimentele și energia. Administrația Ford nu s-a descurcat mai bine în eforturile sale. După ce a declarat inflația „inamicul numărul unu”, președintele a introdus în 1974 programul Whip Inflation Now (WIN), care a constat în măsuri voluntare de încurajare a unei mai mari economii. A fost un eșec.

Până la sfârșitul anilor 1970, publicul ajunsese să se aștepte la o tendință inflaționistă a politicii monetare. Iar aceștia erau din ce în ce mai nemulțumiți de inflație. Sondaj după sondaj a arătat o deteriorare a încrederii publicului în ceea ce privește economia și politica guvernamentală în a doua jumătate a anilor 1970. Și, adesea, inflația era identificată ca un rău special. Ratele dobânzilor păreau să fie într-o creștere seculară din 1965 și au crescut brusc și mai mult pe măsură ce anii 1970 se apropiau de sfârșit. În această perioadă, investițiile întreprinderilor au încetinit, productivitatea a scăzut, iar balanța comercială a națiunii cu restul lumii s-a înrăutățit. Iar inflația a fost privită pe scară largă fie ca un factor care a contribuit în mod semnificativ la această stare de rău economică, fie ca baza principală a acesteia.

Dar odată ajunși în situația de a avea o inflație inacceptabil de ridicată și un șomaj ridicat, factorii de decizie politică s-au confruntat cu o dilemă nefericită. Combaterea șomajului ridicat ar duce aproape sigur la o inflație și mai mare, în timp ce combaterea inflației ar duce la fel de sigur la o creștere și mai mare a șomajului.

În 1979, Paul Volcker, fost președinte al Federal Reserve Bank of New York, a devenit președinte al Federal Reserve Board. Când a preluat funcția în august, inflația anuală depășea 11 procente, iar rata șomajului la nivel național era puțin sub 6 procente. În acest moment, era în general acceptat faptul că reducerea inflației necesita un control mai mare asupra ratei de creștere a rezervelor, în special, și a banilor în sens larg, în general. Comitetul Federal pentru Piața Deschisă (Federal Open Market Committee – FOMC) începuse deja să stabilească obiective pentru agregatele monetare, așa cum prevedea Legea Humphrey-Hawkins. Dar era clar că sentimentul se schimbase odată cu noul președinte și că erau necesare măsuri mai puternice pentru a controla creșterea masei monetare. În octombrie 1979, FOMC și-a anunțat intenția de a viza creșterea rezervelor, mai degrabă decât rata fondurilor federative ca instrument de politică.

Lupta împotriva inflației era acum considerată necesară pentru atingerea ambelor obiective ale dublului mandat, chiar dacă aceasta provoca temporar o perturbare a activității economice și, pentru o perioadă, o rată mai mare a șomajului. La începutul anului 1980, Volcker a declarat: „filozofia mea de bază este că, în timp, nu avem de ales decât să ne ocupăm de situația inflaționistă, deoarece, în timp, inflația și rata șomajului merg împreună…. Nu este aceasta lecția anilor ’70?” (Meltzer 2009, 1034).

De-a lungul timpului, un control mai mare al rezervelor și al creșterii monetare, deși nu a fost perfect, a produs o încetinire dorită a inflației. Această gestionare mai strictă a rezervelor a fost amplificată prin introducerea controlului creditelor la începutul anului 1980 și cu Legea privind controlul monetar. Pe parcursul anului 1980, ratele dobânzilor au crescut brusc, au scăzut pentru scurt timp și apoi au crescut din nou. Activitatea de creditare a scăzut, șomajul a crescut, iar economia a intrat într-o scurtă recesiune între ianuarie și iulie. Inflația a scăzut, dar era încă ridicată chiar și atunci când economia și-a revenit în a doua jumătate a anului 1980.

Dar Fed-ul lui Volcker a continuat să preseze lupta împotriva inflației ridicate cu o combinație de rate ale dobânzii mai mari și o creștere și mai lentă a rezervelor. Economia a intrat din nou în recesiune în iulie 1981, iar aceasta s-a dovedit a fi mai severă și mai prelungită, durând până în noiembrie 1982. Șomajul a atins un vârf de aproape 11%, dar inflația a continuat să scadă, iar la sfârșitul recesiunii, inflația anuală a revenit sub 5%. În timp, pe măsură ce angajamentul Fed față de o inflație scăzută a câștigat credibilitate, șomajul s-a retras și economia a intrat într-o perioadă de creștere susținută și stabilitate. Marea inflație se încheiase.

Până în acest moment, teoria macroeconomică suferise o transformare, în mare parte informată de lecțiile economice ale epocii. Rolul important pe care îl joacă așteptările publicului în interacțiunea dintre politica economică și performanța economică a devenit de rigoare în modelele macroeconomice. Importanța opțiunilor de politică consecvente în timp – politici care nu sacrifică prosperitatea pe termen mai lung pentru câștiguri pe termen scurt – și a credibilității politicilor a devenit apreciată pe scară largă ca fiind necesară pentru obținerea unor rezultate macroeconomice bune.

Astăzi, băncile centrale înțeleg că un angajament față de stabilitatea prețurilor este esențial pentru o bună politică monetară și majoritatea, inclusiv Rezerva Federală, au adoptat obiective numerice specifice pentru inflație. În măsura în care sunt credibile, aceste obiective numerice privind inflația au reintrodus o ancoră pentru politica monetară. Și, procedând astfel, au sporit transparența deciziilor de politică monetară și au redus incertitudinea, înțeleasă acum, de asemenea, ca fiind antecedentele necesare pentru realizarea creșterii pe termen lung și a ocupării maxime a forței de muncă.

.