Você terminou de distribuir os Formulários W-2. Quando você pensa que terminou, um funcionário vem até você, lhe entrega o formulário e pergunta: Por que meu W-2 Caixa 1 ganha menos do que meu W-2 Caixa 3 e Caixa 5 ganha?

Panelado, você dá uma olhada no W-2. Isso não ajuda.

Você faz uma pesquisa rápida do formulário W-2 na web, mas você está muito sobrecarregado para obter uma resposta rápida e específica à pergunta do seu funcionário.

Você estava errado? Você precisa emitir um W-2 corrigido? Muito provavelmente, não. Mas, você precisa entender porque os valores do Formulário W-2 Caixa 1 são maiores ou menores que outros valores no formulário.

- Sobre o Formulário W-2 Caixa 1

- Box 1

- Caixas relacionadas

- Relações para as diferenças salariais da caixa 1 do formulário W-2

- O empregado eleito para contribuir para um plano de aposentadoria

- O funcionário participou do seu programa de assistência à adoção

- O empregado ganho acima da base salarial SS

- Exemplo Formulário W-2 Caixa 1 “discrepância”

Sobre o Formulário W-2 Caixa 1

Você provavelmente sabe que deve informar os salários e impostos retidos de um empregado do ano anterior no Formulário W-2. Mas, o Formulário W-2 detalha muitos empregadores e empregados.

Box 1

Se você importou informações do seu software de folha de pagamento ou usou um preparador de impostos, você pode não saber os detalhes de dentro e fora da caixa 1.

No entanto, entender o básico do formulário W-2 é fundamental para o preenchimento das perguntas dos empregados. Então, o que é o Quadro 1?

Box 1 salários, dicas, outras compensações – contém o total de salários de um empregado sujeito ao imposto de renda federal. Não inclua os benefícios antes dos impostos no Quadro 1.

Por IRS, liste os seguintes salários tributáveis, gorjetas e outras compensações no Quadro 1:

- Salários totais, bónus, prémios, e prêmios pagos a um empregado

- Pagamentos não-remunerados

- Dicas ao empregado reportadas

- Determinados reembolsos de despesas comerciais dos empregados

- Prêmios de acidentes e seguros de saúde para 2%-ou mais acionistas-empregados (se você tiver um S Corp)

- Prestados em dinheiro tributáveis de um plano de cafeteria Seção 125

- Contribuições do empregado e do empregador para um Archer MSA

- Contribuições do empregador para serviços de cuidados de longo prazo qualificados, se a cobertura for fornecida por uma FSA

- Custo tributável do seguro de vida em grupo acima de $50.000

- Pagamentos de assistência educacional não excluíveis

- Montante que você pagou pela parte de um funcionário da Previdência Social e Medicare, se aplicável

- Contribuições Roth designadas

- Distribuições ao plano de remuneração diferida não-qualificada de um empregado ou plano não-governamental Seção 457(b) plano

- Montantes da Seção 457(f) qualificados

- Pagamentos a empregados estatutários que estão sujeitos à Previdência Social e Medicare, mas não à retenção de imposto de renda federal

- Proteção de seguro sob uma divisão compensatória-Dólar seguro de vida

- Contribuições do empregado e do empregador para uma ASH, se inclui

- NQDC montantes do plano, incluindo nos rendimentos devido à Secção 409A

- Despesas de mudança não qualificadas e reembolsos

- Pagamentos feitos a ex-funcionários que estão em serviço militar

- Todas as outras compensações (e.g., bolsas de estudo e bolsas de estudo)

Caixas relacionadas

Caixa 2 mostra quanto imposto de renda federal você reteve dos salários da Caixa 1 ao longo do ano. Os números nos Quadros 1 e 2 ajudam a determinar a restituição ou obrigação fiscal do empregado.

A maior parte dos benefícios que estão isentos do imposto de renda federal não estão isentos do imposto de renda da Previdência Social. O Quadro 3 informa quanto dinheiro um empregado ganhou que esteve sujeito ao imposto de renda federal durante o ano.

Porque alguns benefícios não estão sujeitos ao imposto de renda federal, os Quadros 1 e 3 (assim como o Quadro 5) podem ter valores diferentes. Da mesma forma, você pode ver W-2 Caixa 1 e Caixa 16 diferentes. E, os valores das caixas 1 e 18 também podem variar.

Relações para as diferenças salariais da caixa 1 do formulário W-2

Aqui estão algumas razões comuns para as diferenças entre os salários da caixa 1 vs. Salários da Previdência Social, salários de Medicare e salários de renda estaduais e locais:

O empregado eleito para contribuir para um plano de aposentadoria

Se um empregado eleito para contribuir para um plano de aposentadoria antes dos impostos, seus salários W-2 Caixa 1 provavelmente são inferiores aos salários da Caixa 3.

As contribuições do empregado eleito para um plano de aposentadoria não estão sujeitas ao imposto de renda federal. Entretanto, essas contribuições estão sujeitas aos impostos da Previdência Social e Medicare.

Relatar o valor das contribuições do plano de aposentadoria de um empregado no Formulário W-2. Use o código “D” na caixa 12 e marque a caixa abaixo de “Plano de aposentadoria” na caixa 13.

Contribui para o plano de aposentadoria de um empregado? Se sim, não inclua suas contribuições no Formulário W-2.

As contribuições de um empregado eleito para uma conta de aposentadoria Roth estão sujeitas ao imposto de renda federal, Previdência Social e Medicare.

Vamos dizer que um empregado que ganha $50.000 contribuiu com $2.000 para seus 401(k) durante o ano. O salário tributável do empregado na Caixa 1 é de $48.000. O salário tributável do empregado nas caixas 3 e 5 é de $50.000,

As contribuições do plano de aposentadoria podem estar sujeitas ao imposto de renda estadual, dependendo do estado. Alguns estados seguem regras federais quando se trata de contribuições de aposentadoria isentas de impostos. Outros estados aplicam contribuições de imposto de renda estaduais.

Se as contribuições para aposentadoria estiverem isentas de imposto de renda estadual, os quadros 1 e 16 podem ser os mesmos. Se as contribuições estão sujeitas ao imposto de renda estadual, a Caixa 16 pode ser superior à Caixa 1.

Por exemplo, a Pensilvânia exige que os funcionários paguem imposto de renda estadual sobre as contribuições de aposentadoria. Por outro lado, Ohio se alinha com os requisitos federais e isenta as contribuições de aposentadoria do imposto de renda estadual. Verifique com seu estado para mais informações.

O funcionário participou do seu programa de assistência à adoção

Se você tem um programa de despesas de adoção em sua pequena empresa, você paga ou reembolsa os funcionários por despesas qualificadas. Algumas despesas relacionadas à adoção incluem taxas de adoção, custos judiciais e honorários advocatícios, e despesas de viagem.

Quando você paga ou reembolsa um empregado por despesas de adoção qualificadas, a Caixa 1 do W-2 do empregado é provavelmente maior que a Caixa 3.

Os pagamentos e reembolsos de despesas de adoção estão isentos da retenção do imposto de renda federal, mas estão sujeitos aos impostos da Previdência Social e Medicare.

Relatar o valor das despesas de assistência à adoção no Formulário W-2 da Caixa 12. Use o código “T” para pagamentos ou reembolsos de despesas de adoção.

Por exemplo, você fornece um reembolso de $1.100 para cobrir as despesas de adoção de um funcionário. O rendimento bruto do empregado é de $65.000. Registre $63.900 na Caixa 1 e $65.000 nas Caixas 3 e 5,

O empregado ganho acima da base salarial SS

Em alguns casos, a Caixa 1 pode ser maior que a Caixa 3. Depois que um empregado ganha acima da base salarial da Previdência Social, ele não precisa mais pagar imposto da Previdência Social.

Porque os ganhos acima da base salarial da Previdência Social não estão sujeitos ao imposto SS, não os relate na Caixa 3.

A base salarial de 2020 é $137.700. Para 2021, a base salarial da Previdência Social é $142.800,

Os salários acima da base salarial da SS estão sujeitos ao imposto de renda federal. Como resultado, continue listando os salários na Caixa 1.

Vamos dizer que você paga a um empregado $150.000 em salários tributáveis em 2020. Você entraria “$150.000” na Caixa 1 e “$137.700” na Caixa 3. Como não há base salarial do Medicare, você também deve informar “$150.000” na Caixa 5.

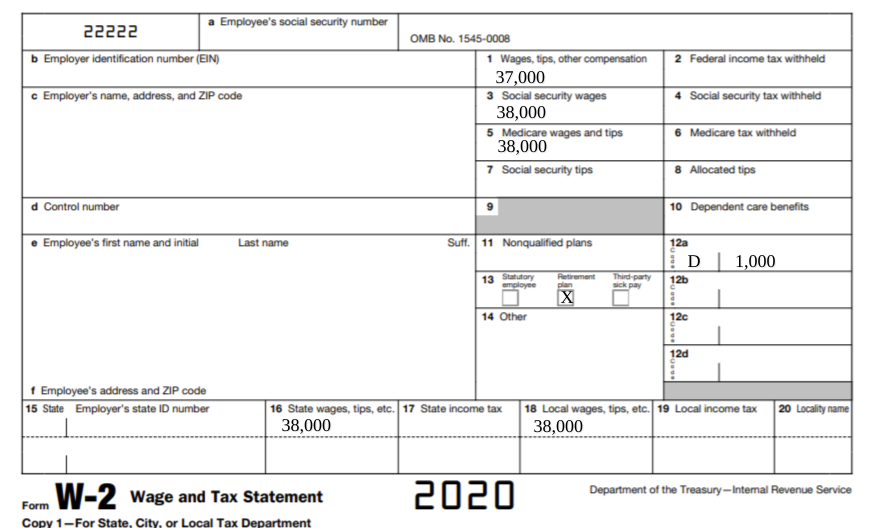

Exemplo Formulário W-2 Caixa 1 “discrepância”

Dê uma olhada neste exemplo Formulário W-2. Para manter as coisas simples, todas as caixas estão em branco à parte das caixas salariais, Caixa 12, e Caixa 13.

O valor na Caixa 1 é inferior aos valores nas Caixas 3, 5, 16, e 18. Você também pode ver que existem códigos e valores na Caixa 12 W-2. E, há uma marca de seleção na Caixa 13.

Este exemplo do Formulário W-2 mostra que o empregado contribuiu com $1.000 para um plano de aposentadoria antes dos impostos, reduzindo seus salários tributáveis em $1.000. No entanto, a contribuição de aposentadoria ainda está sujeita aos impostos da Previdência Social e do Medicare. Além disso, o empregado trabalha em uma localidade que não isenta as contribuições para a aposentadoria do imposto de renda estadual. Portanto, a contribuição de aposentadoria ainda está sujeita aos impostos de renda estaduais e locais.

Procurando um fornecedor confiável para preencher os Formulários W-2 para você? Os serviços de folha de pagamento de Serviço Completo da Patriot Software arquivarão os Formulários W-2 em seu nome. Tudo que você tem que fazer é imprimir as cópias dos funcionários para distribuição. Obtenha o seu teste grátis agora!

Esta não pretende ser um conselho legal; para mais informações, por favor clique aqui.