- 9/2/2020 2:36pm EDT

- Door Thomas Yeung, CFA, InvestorPlace Markets Analyst

Na een teleurstellende zomer lijkt General Electric (NYSE:GE) zich eindelijk te gaan herstellen. Nu het vliegverkeer weer begint aan te trekken, schetsen de cijfers een duidelijk post-pandemisch beeld: dat GE-aandelen niet langer een valstrik zijn.

Waardebeleggers hebben heel lang gewacht. GE-aandelen zijn sinds juni met meer dan 20% achtergebleven op de S&P 500, toe te voegen aan bijna twee decennia van underperformance sinds de pensionering van CEO Jack Welch in 2001.

Eindelijk lijkt het wachten voorbij te zijn. Sinds zijn toetreding eind 2018 heeft turnaround CEO Larry Culp de minder winstgevende bedrijven van GE stilletjes van de hand gedaan. En ondanks de coronaviruspandemie, hier is waarom GE het meest aantrekkelijke luchtvaartbedrijf is geworden in mijn Quantitative Stock Ranker (QSR) -lijst.

GE Stock: An Aviation Powerhouse

Jack Welch zou het afgeslankte GE van vandaag nauwelijks herkennen. In maart verkocht het bedrijf zijn BioPharma segment aan Danaher (NYSE:DHR) voor $21.4 miljard. In een verbluffende zet slechts twee maanden later nam het bedrijf “afscheid” van zijn 129 jaar oude gloeilampenbedrijf door de verkoop aan Savant Systems, een maker van domoticatechnologie. Deze stappen volgen op jaren van ontmanteling binnen het voormalige conglomeraat.

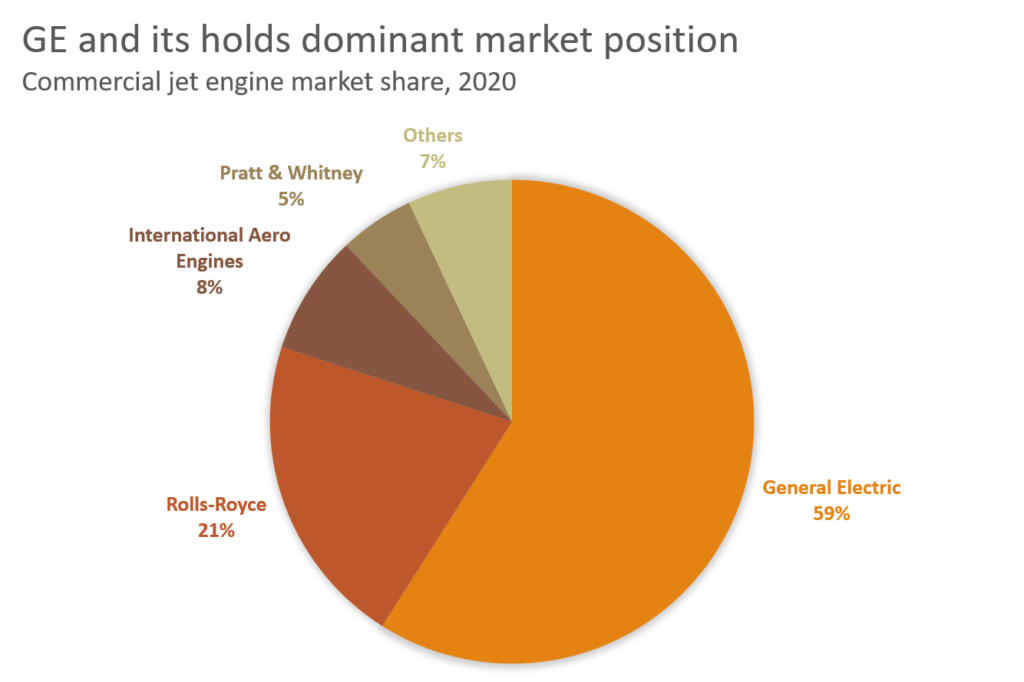

Heden ten dage domineert GE de lucratieve handel in onderhoud van straalmotoren (evenals medische beeldvormingsapparatuur). En in tegenstelling tot de gefragmenteerde luchtvaartindustrie, behaalt de geconsolideerde vliegtuigmotorenhandel verbluffend hoge marges: GE’s luchtvaartsegment heeft 59% van de wereldmarkt in handen en maakt een operationele marge van 20%. Dat komt omdat kostenbewuste luchtvaartmaatschappijen bereid zijn meer uit te geven aan zuinige motoren, zelfs als daar prijzige onderhoudscontracten bij horen.

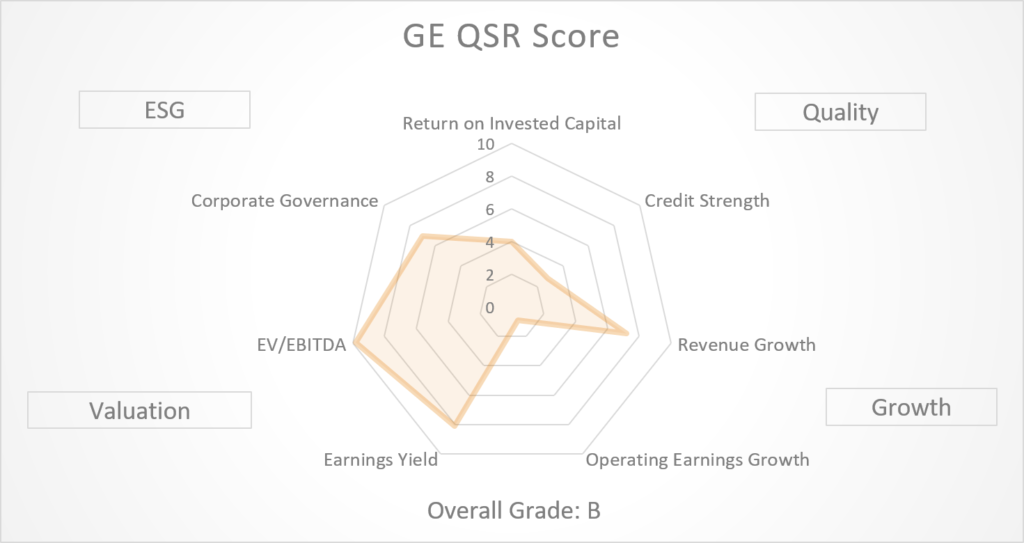

Deze winsten zijn niet onopgemerkt gebleven in mijn QSR-scoresysteem. GE krijgt nu een “A” in zijn “kwaliteit-voor-groei” score, waarmee het in de top 10% van alle Amerikaanse large-cap bedrijven staat.

GE’s Return to Pre-Pandemic Growth

Het is echter niet allemaal goed nieuws. Om deze forse marges te creëren, heeft GE één cruciaal punt opgeofferd: groei.

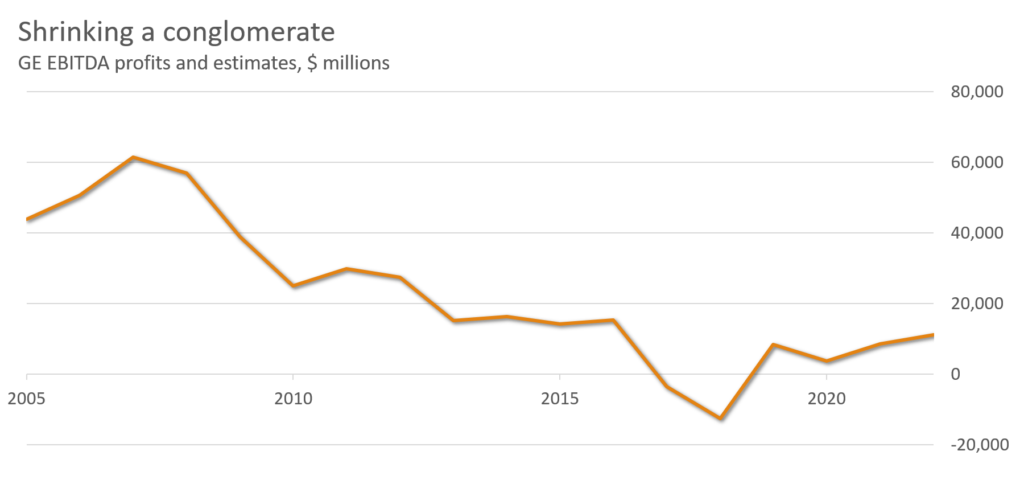

Sinds het hoogtepunt in 2007 is GE’s EBITDA met 81% gekrompen door het afstoten van activa. De winst in de luchtvaart, het kroonjuweel van GE, is in het eerste halfjaar van 2020 met 89% gedaald doordat het gebruik van vliegtuigen is afgenomen. GE’s score voor QSR-groei is nu een magere “C+”, waardoor het algemene cijfer voor QSR daalt tot een “B.”

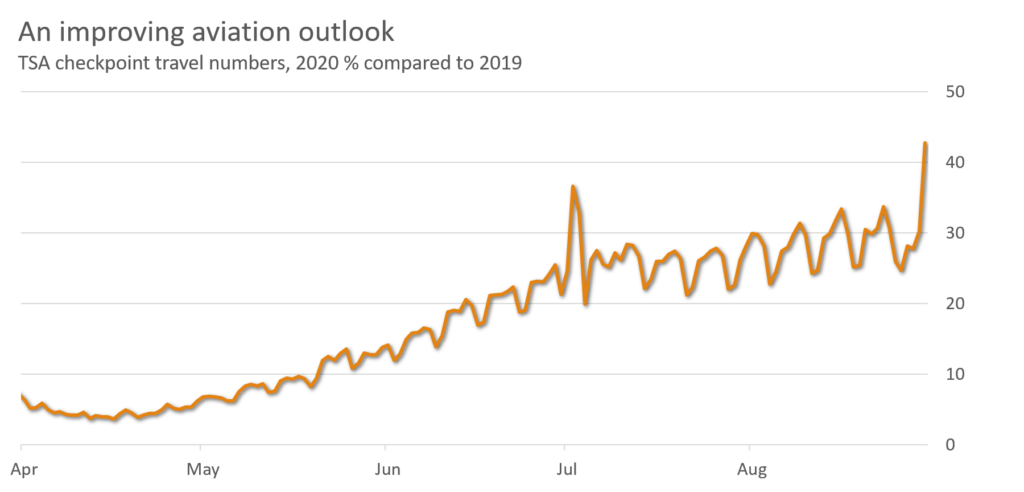

Hoewel de International Air Transport Association (IATA), een internationale handelsorganisatie van luchtvaartmaatschappijen, schat dat de vraag van luchtvaartmaatschappijen pas in 2024 weer normaal zal zijn, hebben juli en augustus enige verbeteringen laten zien. Eind augustus was het binnenlandse luchtverkeer in China naar verluidt terug op 98% van het niveau van vorig jaar, terwijl dat in de VS op 42% lag.

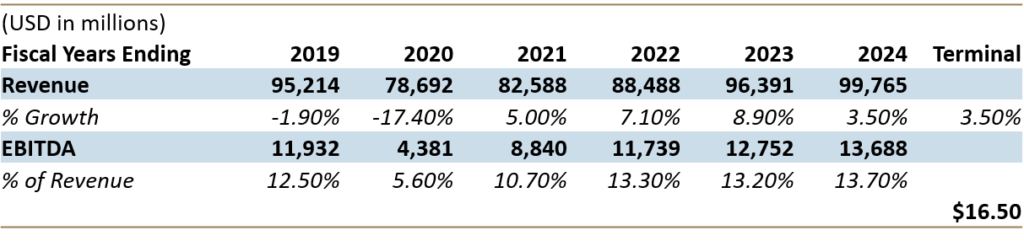

Deze cijfers komen als welkom nieuws voor GE’s bottom line. Analisten schatten nu dat GE’s EBITDA zal stijgen van $4,15 miljard in 2020 tot $13,7 miljard in 2024 als straalmotoren weer in gebruik worden genomen. Een dergelijke stijging (na jaren van dalende EBITDA) zou GE’s QSR Growth score naar een “B+” tillen, waardoor de algehele score naar een “A.”

Dat maakt GE het best scorende bedrijf in de Amerikaanse luchtvaartindustrie.

- Southwest: D-

- American: F

- Delta: F

- United: F

- Boeing: F

Wat kan er misgaan? De balans van GE Capital

GE’s balans kan een reden tot zorg blijven. Het bedrijf krijgt een “C” voor financiële kracht, ondanks het feit dat het $41,4 miljard aan liquiditeit heeft.

Waarom? Dat komt omdat GE Capital, de financieringstak van GE, een donker paard blijft.

GE heeft lang geworsteld met zijn legacy-kapitaalactiviteiten, ondanks het afsplitsen van zijn segmenten voor langdurige zorg en hypotheekverzekeringen in 2004. In 2018 beweerde Bank of America dat GE Capital “nul aandelenwaarde” had. Het waarschuwde dat het bedrijf miljarden zou kunnen verliezen in rechtszaken.

GE’s management heeft stappen ondernomen om de balans van het bedrijf te versterken. In 2018 had GE Capital een D / E-verhouding van 5,7:1. In 2020 was dat cijfer gekrompen tot een meer beheersbare 4,2:1.

Het is nog steeds verre van perfect; AerCap Holdings, de grootste vliegtuigleasemaatschappij ter wereld, heeft een nog lagere 3,7:1-verhouding. En afgelopen donderdag rapporteerde rivaal Rolls Royce (OTCMKTS:RYCEY) een recordverlies van 5,4 miljard pond en waarschuwde voor een mogelijk faillissement (wat duidt op mogelijke turbulentie in de straalmotorindustrie). Maar deze maatregelen zouden voldoende moeten zijn om GE te helpen overleven totdat het luchtverkeer terugkeert. In april herbevestigde obligatiebeoordelaar Moody’s zijn Baa1-rating als investeringswaardig.

Will GE Stock Rocket Back?

De QSR-scores zijn snel geweest om de comeback van GE te zien. Meer dan 60% van de inkomsten van het bedrijf komt nu van zijn luchtvaart- en medische activiteiten met hoge marges. Het verliesgevende segment hernieuwbare energie heeft onlangs enkele opmerkelijke contracten binnengehaald.

Analisten schatten dat GE in 2024 een omzet van meer dan $99 miljard en een EBITDA van $13,7 miljard zal genereren. Door deze cijfers in een DCF-model (discounted cash flow) in twee fasen te plaatsen, blijkt dat GE een reële waarde van $16,50 heeft, een stijging van 152% ten opzichte van de huidige prijzen.

Er is een goede kans dat GE eindelijk aan deze verwachtingen zal voldoen naarmate de jarenlange ommekeer vruchten begint af te werpen.

Naarmate we 2021 naderen, zouden beleggers die willen meespelen in het herstelverhaal van de luchtvaartmaatschappijen, aandelen GE, een ondergewaardeerde ruwe diamant, ten zeerste moeten overwegen.

Tom Yeung, CFA, is een geregistreerd beleggingsadviseur op een missie om eenvoud te brengen in de wereld van het beleggen. Op de datum van publicatie had Tom Yeung (direct noch indirect) posities in de effecten die in dit artikel worden genoemd.

SubscribeUnsubscribe