Table of Contents

- 1. Wat is een kredietanalist?

- 2. Job Description

- 2.1. Informatieverzameling

- 2.2. Informatie-analyse

- 2.3. Risico-identificatie

- 2.4. Risicobeperking

- 3.5. Kredietconvenanten

- 2.6. Monitoring

- 3. Kwalificaties en Vaardigheden

- Relatievaardigheden

- Technische vaardigheden

- Leidinggevende vaardigheden

- Branche-ervaring en marktbewustzijn

- 4. Hoe word je een kredietanalist?

- 4.1. Credit Analyst Certifications

- 4.2. CV Building for Credit Analyst Roles

- 5. Salaris en Bonus

- 5.1. Relatieve salarisvergelijkingen

- 6. Een normale dag als een kredietanalist

- 6.1. Voorbereiding van nieuwe voorstellen voor leningen

- 6.2. Bestaande klanten evalueren

- 6.3. Leer van je bureau te houden!

- 6.4. Werktijden

- 7. Carrièrepad en progressie

- 7.1. 7.1. Vasthouden aan kredietrisico

- 7.2. Relatie/verkoopfuncties

- 7.3. Van kredietanalyse naar investeringsbankieren

- Over de Auteur

- Gaurav Sharma

1. Wat is een kredietanalist?

Een kredietanalist is een financiële professional die de kredietwaardigheid van een cliënt (onderneming of particulier) beoordeelt op basis van financiële of andere relevante gegevens. Het doel van deze analyse is om te bepalen hoeveel risico de bank kan nemen op die bepaalde client.

Credit Analisten zijn de bewakers van de kluizen van een bank. Hun belangrijkste taak is het verzamelen van alle relevante informatie over een potentiële klant, compileren in een standaard, gemakkelijk te verteren formaat en dan presenteren aan het management en krediet goedkeurders die vervolgens de uiteindelijke beoordeling te maken over het al dan niet lenen van geld.

2. Job Description

De enige taak van een kredietanalist is het beheren van het kredietrisico van alle bankklanten die aan hen zijn toegewezen. Kredietrisico is in wezen het risico dat een cliënt in gebreke blijft bij het verstrekken van een lening of andere uitstaande verplichtingen. De kredietanalist is degene die moet nagaan of de cliënt in staat is de lening terug te betalen. Dit is een proces van zes stappen:

(Opmerking: De kredietanalist is niet degene die de uiteindelijke leningsbeslissingen neemt. Dat wordt gedaan door een apart team of zelfs een senior comité om belangenverstrengeling te voorkomen. Kredietanalisten brengen alleen het meest logische geval naar voren voor deze besluitvormers.)

2.1. Informatieverzameling

- De kredietanalist moet alle beschikbare informatie over de cliënt en zijn bedrijfstak verzamelen. Dit omvat zaken als jaarrekeningen, nieuwsberichten, kwartaalverkoopgegevens.

- Kredietanalisten hebben ook rechtstreeks toegang tot de cliënt en kunnen (en moeten) vragen om ad-hocgegevens die meer diepgaand of recent zijn. Zij kunnen de klant bijvoorbeeld vragen zijn verkoopgegevens uit te splitsen naar afzonderlijke producten of diensten om te analyseren hoe verstoring van een dienst van invloed kan zijn op dat bedrijf.

- Gegevens over concurrenten en de bredere bedrijfstak worden ook verzameld, aangezien geen enkel bedrijf in een vacuüm opereert.

- De kredietanalist moet nauw samenwerken met het relatie-/dekkingsteam om deze informatie van de klant te krijgen.

2.2. Informatie-analyse

- Dit is het meest tijdrovende proces en vereist het verwerken en analyseren van alle verzamelde informatie tot kredietmemoranda of voorstellen.

- Ratio’s worden geanalyseerd, sterke en zwakke punten opgesomd, projecties kunnen worden gedaan, simulaties worden uitgevoerd, enzovoort.

- Dit omvat niet alleen kwantitatieve informatie zoals hefboomwerking, verkoopmomentum, marktaandeel, rentedekking enzovoort, maar ook kwalitatieve informatie zoals managementoverzicht, merkkwaliteit enzovoort.

- Dit is ook de fase waarin de kredietanalist individuele productposities analyseert. Het is bijvoorbeeld mogelijk dat aan de cliënt slechts een directe kredietlijn van 1 miljard USD wordt verstrekt, terwijl nog eens 1 miljard aan de cliënt ter beschikking kan worden gesteld in de vorm van bankgaranties en 500 miljoen in de vorm van valutaderivaten en dergelijke.

2.3. Risico-identificatie

- Risico-identificatie is wat kredietanalisten het beste doen. U moet naar alle verwerkte informatie kijken en uw beoordelingsvermogen gebruiken om ALLE risico’s te identificeren en op te sommen. Voor grote zakelijke klanten kan dit gemakkelijk meerdere pagina’s beslaan.

- Als uw klant bijvoorbeeld een staalfabriek is, kunnen er risico’s zijn van invoerrechten, milieukwesties die reputatierisico’s veroorzaken, mogelijke dumping op de lokale markt door Chinese fabrikanten die de prijzen drukken, het risico van een verminderde vraag als gevolg van een inzakkende autosector, en duizenden andere dingen. U moet dan in de volgende stap rekening houden met elk van deze factoren.

2.4. Risicobeperking

- Alle risico’s kunnen niet worden geëlimineerd, maar ze kunnen wel worden beperkt of gemitigeerd. De kredietanalist wordt in deze taak bijgestaan door het relatieteam, dat ook manieren voorstelt om alle geïdentificeerde risico’s te minimaliseren.

- Nemen we ons vorige voorbeeld van een staalfabriek verder – de klant kan besluiten zijn milieubeleid te verbreden/versterken, of besluiten een veel hogere staalsoort te produceren die goedkope fabrikanten nog niet kunnen produceren, of zijn klantenbasis diversifiëren zodat hij niet vatbaar is voor buitensporige afnemersrisico’s, enz.

- De bank kan ook de risico’s van haar kant verminderen door zekerheden te vragen voor elke risicopositie, de toewijzing van riskantere producten te verminderen, aan te dringen op garanties van derden (van het moederbedrijf van de staalfabriek bijvoorbeeld) enzovoort.

3.5. Kredietconvenanten

- Kredietconvenanten zijn in wezen voorwaarden die aan de cliënt worden gesteld als onderdeel van het risicobeperkingsproces.

- Hieronder vallen zaken als – geen omzetdaling van meer dan 5% per kwartaal, geen verhoging van de leverage ten opzichte van het huidige niveau, geen daling van de rentabiliteit enz. Zodra een van deze wordt overtreden, wordt onmiddellijk een herziening in gang gezet.

2.6. Monitoring

- Kredietanalisten zijn uiteindelijk verantwoordelijk voor het volgen van al deze kredietconvenanten in combinatie met de client coverage teams.

- Je moet ook de aandacht vestigen op ongunstig nieuws dat van invloed kan zijn op een van de klanten van de bank. Je moet proactief zijn en je sector echt volgen en ervoor zorgen dat de klanten of de dekkingsteams je alle materiële informatie vertellen.

- Jaarlijkse beoordelingen maken ook deel uit van het monitoringproces waarbij alle cijfers en blootstellingen worden geherwaardeerd op basis van nieuwe gegevens.

3. Kwalificaties en Vaardigheden

- People management – U moet over heel wat informatie beschikken die misschien niet direct beschikbaar is. U moet de klant meerdere malen bellen en om allerlei gegevens vragen (granulaire informatie die door het bedrijf misschien niet openbaar wordt gemaakt). Uiteindelijk zul je beter worden in het weten wat je allemaal nodig hebt en het in het begin goed doen, maar je zult nog steeds vaak teruggaan naar de klant.

- Kennis van de sector – Geen enkel bedrijf bestaat in een vacuüm. Dingen die gebeuren in een sector hebben invloed op alle bedrijven in die sector. Het hebben van een goed idee over de hele industrie is hoe je bepaalt of uw klant bedrijf doet het beter of slechter dan zijn concurrenten en of het een goed idee om te lenen aan hen.

- Client kennis – Het kennen van de industrie en het hebben van de algemene krediet vaardigheden is goed, maar het hebben van een diepgaande kennis over de activiteiten van een klant is wat scheidt goede krediet analisten van de grote degenen. Dit wordt automatisch opgebouwd in de loop van de tijd, maar sommige analisten zijn altijd beter dan anderen.

- Analytische mindset – Als kredietanalist moet je beschikken over fatsoenlijke redeneer- en wiskundevaardigheden. Als je voor het eerst op gesprek komt, zijn dit de vaardigheden die het meest waarschijnlijk getest zullen worden. Niet alle informatie is beschikbaar en niet alle punten zijn standaard met elkaar verbonden. Een goede kredietanalist moet in staat zijn om patronen te herkennen en logische conclusies te trekken op basis van de beschikbare gegevens.

- Kredietvaardigheden – Als je eenmaal alle informatie hebt, moet je die nog analyseren. Houd in gedachten dat deze analyse niet is om jezelf te overtuigen, maar de werkelijke beslissers in de bank dat de klant er niet met het geld van de bank vandoor zal gaan. Je moet kijken naar de sterkte van hun balansen, hun groeivooruitzichten, hun vermogen om terug te betalen, hun marktposities en tientallen andere zaken. Dit klinkt misschien overweldigend, maar dit is eigenlijk het deel dat veel gemakkelijker te leren is, als je maar aanleg hebt voor logisch redeneren.

- Zelfverzekerd en overtuigend zijn – Niet alles is objectief meetbaar. Vaak moet je vertrouwen op je eigen overtuigingskracht om een subjectief punt over te brengen. Zo kan een verandering van 0,5% in een bepaalde metriek voor iemand een groot probleem zijn, maar voor anderen te klein om zich er druk over te maken. Het is aan de kredietanalist om de kredietgoedkeurder te overtuigen waarom X belangrijk is en Y niet.

- Nauwkeurigheid en aandacht voor details – De inzet is over het algemeen hoog in corporate banking, omdat je te maken hebt met enorme bedragen. Fouten kunnen leiden tot aanzienlijke terugslag, dus mensen die onzorgvuldig of gehaast zijn, doen het over het algemeen niet zo goed. Dit is een rol waar consistentie belangrijker is dan briljantheid.

- Een duidelijk denkproces – Iedereen maakt fouten. Wat uiteindelijk belangrijk is, is dat je een duidelijk denkproces hebt achter elke beslissing en elke conclusie die je maakt. Als u een fout maakt (net als iedereen), zullen uw superieuren en anderen u steunen zolang u hen ervan kunt overtuigen dat u het juiste en rationele deed op basis van de formatie die u had. U moet altijd weten waarom u de dingen op een bepaalde manier doet.

- Academische kwalificaties – U moet afgestudeerd zijn, bij voorkeur in een wiskundig vakgebied zoals financiën, boekhouding of bedrijfskunde. Dit is een startende carrière, dus je zou kunnen wegkomen met nul werkervaring, maar als je hebt gedaan iets dergelijks, zelfs 1-2 jaar ervaring zou meestal worden beschouwd als meer dan genoeg.

Relatievaardigheden

Technische vaardigheden

Leidinggevende vaardigheden

Vaardigheden

Branche-ervaring en marktbewustzijn

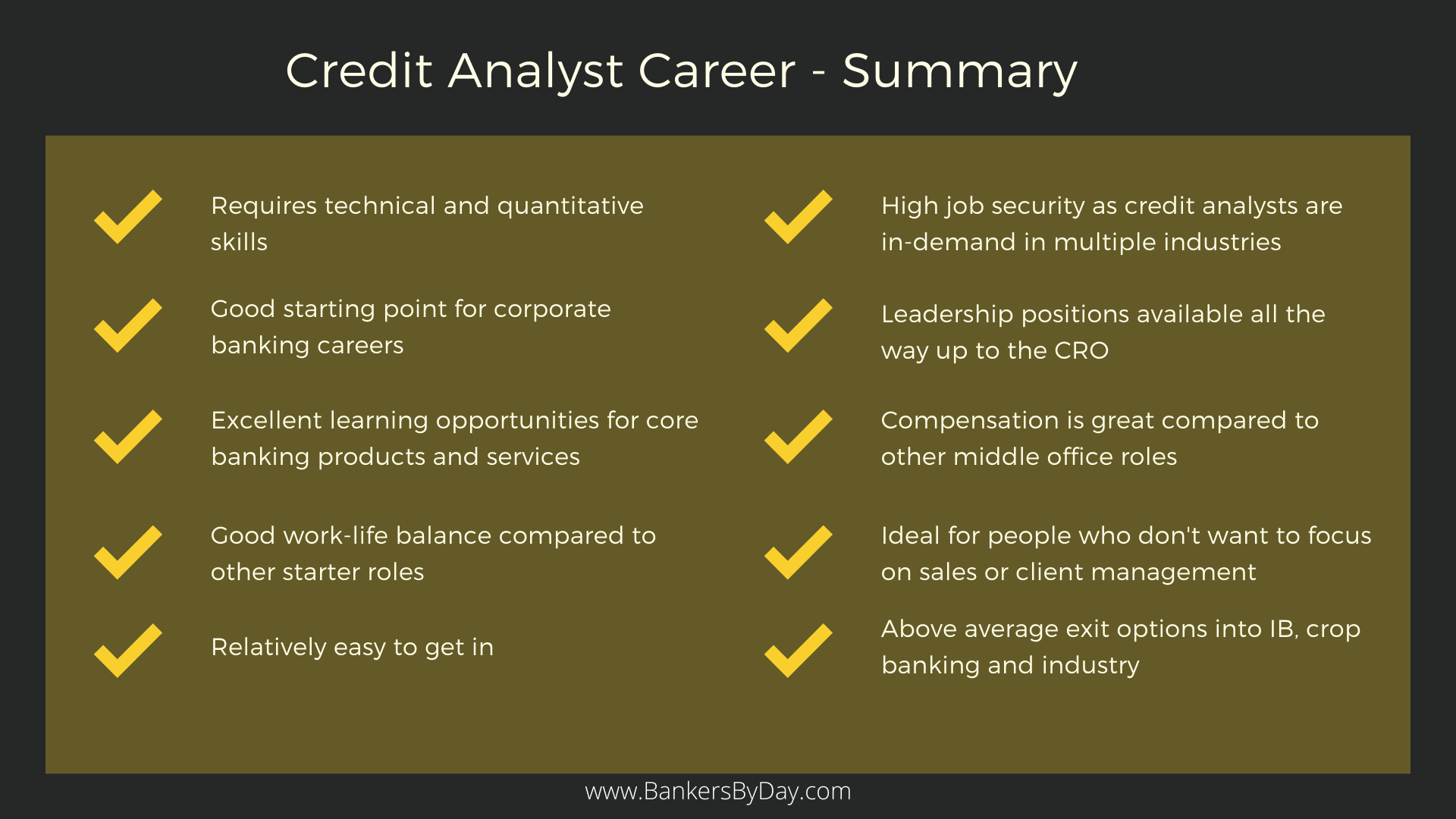

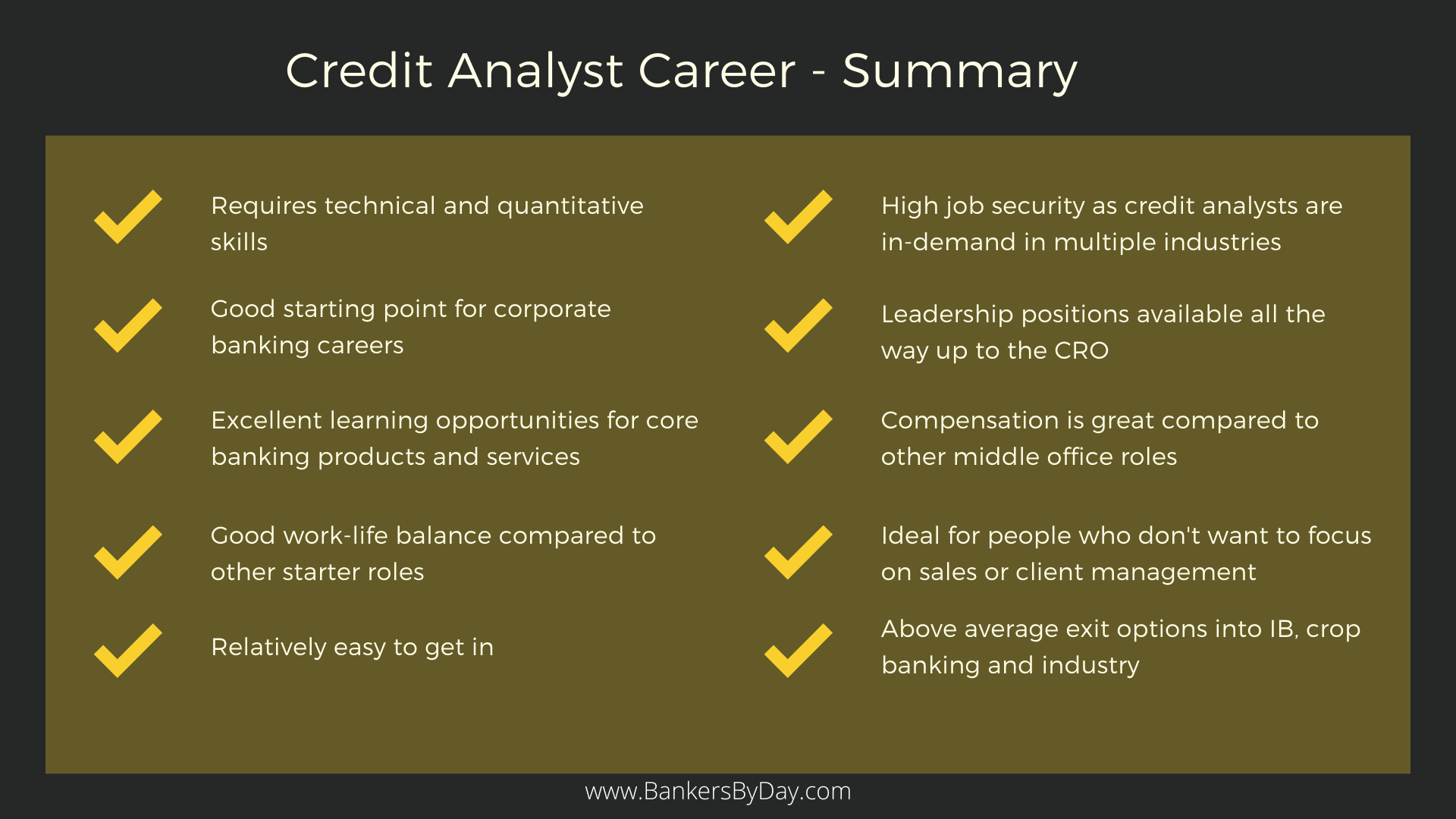

4. Hoe word je een kredietanalist?

Alle bovengenoemde vaardigheden zijn “nice to have”, maar de belangrijkste factor waar recruiters naar op zoek zijn, is je technische aanleg voor wiskundige analyse en logisch redeneren. Het aantonen van andere vaardigheden zou zeker geen kwaad kunnen, maar uw vermogen om cijfers te kraken en logica toe te passen is wat in de eerste plaats vereist is. Consistentie, discipline en nauwkeurigheid zijn waarschijnlijk de volgende vaardigheden die zowel in je CV als tijdens het sollicitatiegesprek moeten worden aangetoond.

De beste manier om deze vaardigheden aan te tonen is door hoge cijfers te halen in een wiskunde-intensieve opleiding zoals boekhouden, financiën, business of zelfs engineering. Er zijn ook bepaalde certificeringen, zoals GARP’s Financial Risk Management, die echt waarde zouden toevoegen aan elk risico-gerelateerd beroep, waaronder kredietanalyse. Het is geenszins noodzakelijk, maar als je in een topkantoor wilt inbreken en boven de massa uit wilt steken, zou een FRM-certificering zeker helpen.

Over de zachte vaardigheden, er is niets mis mee als je cv veel leiderschapstrekjes vertoont, maar bedenk wel dat dit een ondersteunende rol is waarbij je anderen helpt beslissingen te nemen. Ik zou een kredietanalist willen aannemen die hongerig is om de instrumenten van zijn vak te leren, zodat hij een uitgebreid begrip van bankproducten en kredietverleningsprincipes kan ontwikkelen.

4.1. Credit Analyst Certifications

Ik kan de volgende cursus ten zeerste aanbevelen: Credit Risk Analysis Professional Certificate van het New York Institute of Finance (NYIF). Het is online, duurt ongeveer 35 uur om te voltooien en wordt geleverd met een officiële certificering van NYIF.

Ik heb veel tijd besteed aan het analyseren van het curriculum van verschillende cursussen en deze cursus is veruit de beste pasvorm vanuit een praktisch oogpunt voor een rol als kredietanalist. Deelnemers die slagen voor het examen ontvangen een Credit Risk Analysis Professional Certificate van het New York Institute of Finance. Dit biedt, naar mijn mening, het beste alternatief voor het hebben van on-the-job ervaring voor kredietanalyse. Je krijgt wat “bureauklare” praktische kennis en een solide merk om aan je CV toe te voegen.

De Certified Banking & Credit Analyst (CBCA) van Corporate Finance Institute is een andere geweldige optie. Het is ook laser gericht op kredietanalyse vanuit het perspectief van corporate en institutioneel bankieren.

Hier is mijn gedetailleerde beoordeling van deze en andere cursussen:

Best Credit Analysis Courses gerangschikt door Bankers (2020)

4.2. CV Building for Credit Analyst Roles

Alle krediet ervaring moet natuurlijk worden benadrukt front en het centrum. Alle andere ervaring met risico’s is ook welkom, zelfs als die niet direct met kredietrisico te maken heeft. Ik raad ten zeerste aan een van de bovenstaande cursussen om jezelf een extra personal branding boost en benadrukken uw expertise.

Als je nog steeds hulp nodig hebt met je CV wel, kunt u gebruik maken van een van deze professionele diensten:

Best Resume Writing Services – Investment Banking & Finance

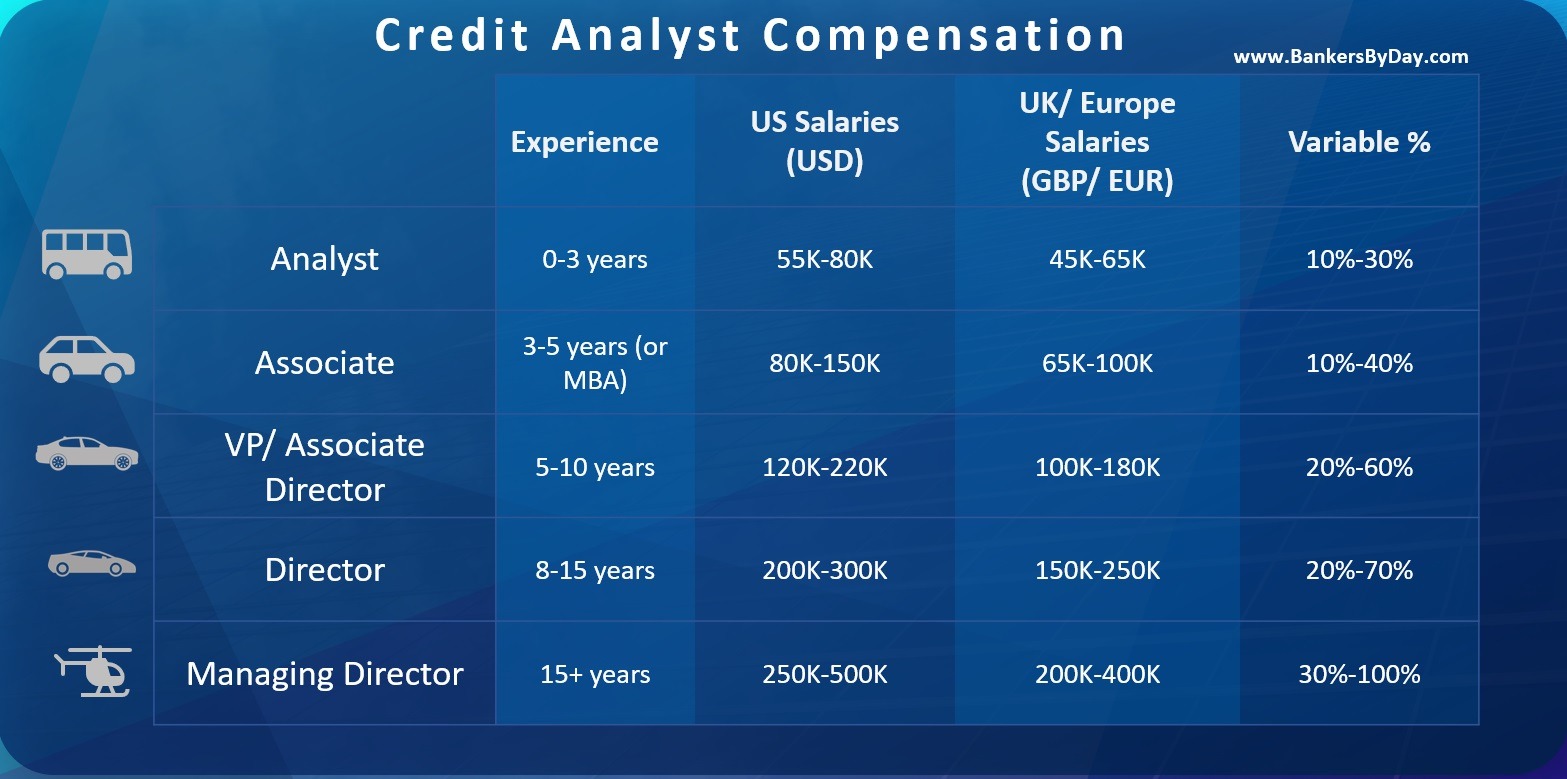

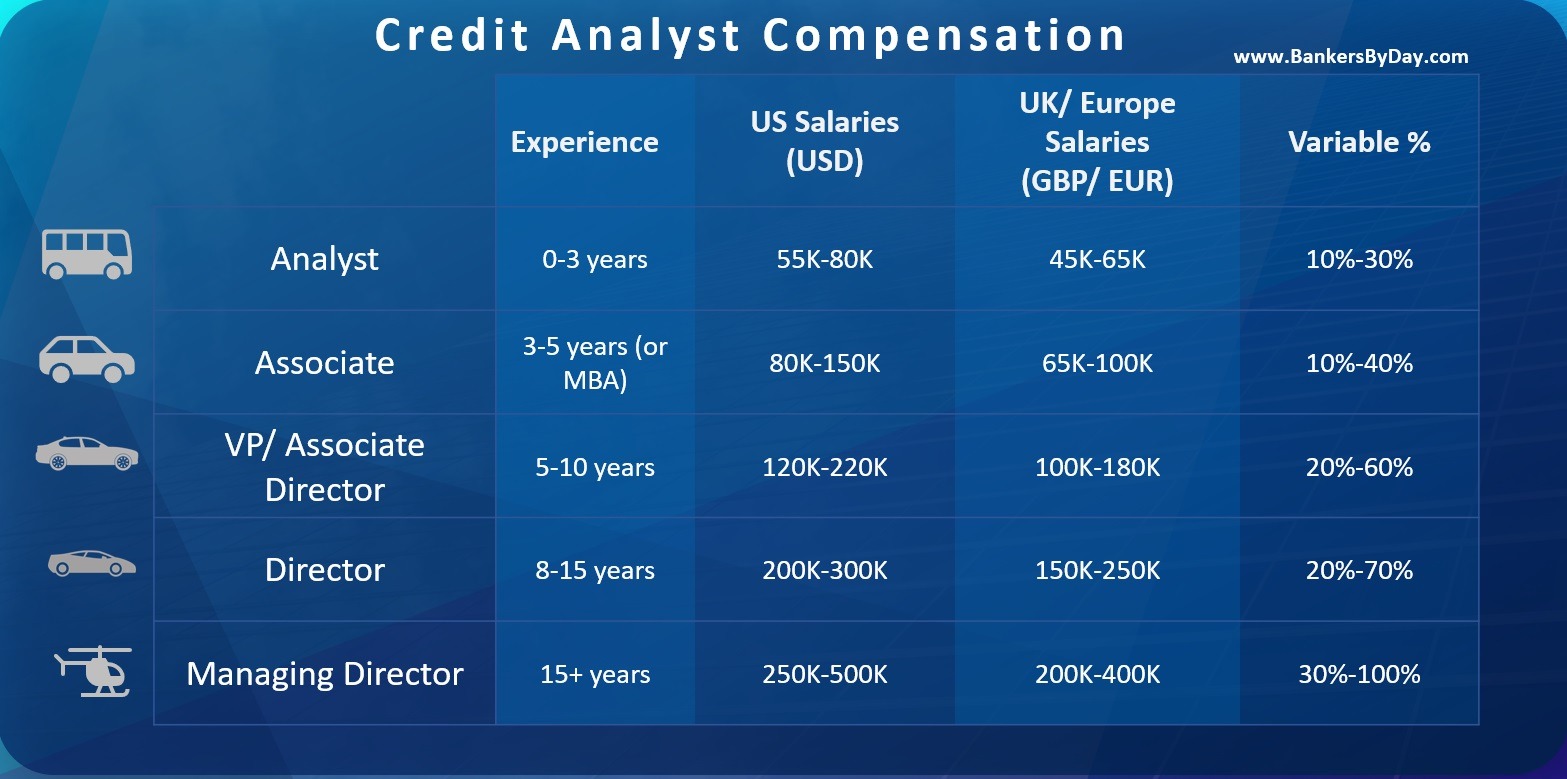

5. Salaris en Bonus

Salarissen variëren sterk van land tot land en ook op basis van uw totale werkervaring. De salarissen in het bankwezen zijn het hoogst in financiële hoofdsteden als New York en Londen, gevolgd door andere hubs als Frankfurt, Parijs, Honk Kong, Singapore en diverse Amerikaanse steden.

Een eerstejaars kredietanalist verdient in de VS misschien zo’n USD 80K of in Europa EUR 60K. Daarboven ligt waarschijnlijk een variabele component van ongeveer 30%, die na verloop van tijd zou moeten stijgen naarmate je beter wordt in wat je doet. Houd er ook rekening mee dat dit slechts je eerstejaarsalaris is, dat aanzienlijk zal stijgen naarmate je meer ervaring opdoet. De eerste 1-2 jaar concentreer je je op het leren van je vak. Het is meestal na drie jaar dat je een waardevolle bron begint te worden waar je op kunt rekenen. Als je eenmaal een paar jaar ervaring hebt en een goede reputatie, kun je je startsalaris in korte tijd verdubbelen.

De salariscijfers hangen ook af van de bank waarvoor je werkt en het soort klanten dat je behandelt. Een kleine regionale bank zal minder betalen dan een wereldwijde bankreus. Het is niet ongebruikelijk dat een topbank je 100.000-120.000 dollar biedt voor de behandeling van hun Global Fortune 500-klanten. Maar dergelijke functies zijn zeldzamer en ik wil echt benadrukken dat dit afhangt van de bank en de locatie.

5.1. Relatieve salarisvergelijkingen

Een betrouwbaardere manier om naar salarissen te kijken is door middel van een relatieve vergelijking met andere bancaire functies. Een kredietanalist voor corporate banking verdient gewoonlijk meer dan een retailbanker, maar minder dan een relatiebeheerder voor corporate banking of iemand in investment banking. Kredietanalisten zijn nog steeds een kostenplaats voor de bank, maar ze worden royaal betaald in vergelijking met de meeste van hun mid-office broeders.

Kredietrisicobeoordeling is een van de belangrijkste vaardigheden in het bankwezen en het zal je helpen tijdens je hele carrière. Kredietanalisten dienen als de bewakers van de rijkdom van de bank. Daarom worden ze altijd beschouwd als technisch competent. Het is ook belangrijk om hier te vermelden dat veel banken van hun verkoopmedewerkers in het zakenbankwezen verlangen dat ze enige ervaring met kredietverlening hebben opgedaan. Een stint van 3-5 jaar als een Credit Analyst zou echt versterken uw kansen om naar de front-end, zolang je voldoen aan de andere vaardigheden requirements.

6. Een normale dag als een kredietanalist

Als kredietanalist besteed je je dagen aan het bekijken van nieuwe klanten of bestaande klanten.

6.1. Voorbereiding van nieuwe voorstellen voor leningen

Afhankelijk van de grootte van uw klanten, kunt u elk jaar tussen de 5 en 500 nieuwe kredietvoorstellen behandelen. Als het om een groot bedrijf gaat, waarvan de relatie met de bank miljarden waard is, zult u waarschijnlijk niet meer dan 10 van dergelijke klanten per jaar hoeven te beheren. Maar als je kijkt naar kleine en middelgrote klanten met een meer bescheiden blootstelling, kun je verwachten dat je veel meer volume te verwerken.

De eerste gegevens worden naar u verzonden door de front-end teams (verkoop / relatie jongens). Zij zullen je echt hard aanpakken om de voorstellen zo snel mogelijk af te krijgen en (bij sommige banken) kun je zelfs een indirecte rapportage aan hen hebben! Je zit dus echt in het spanningsveld tussen de business originators die elk voorstel erdoor willen krijgen en de risk approvers die ervoor moeten zorgen dat de bank niet over de kop gaat door dat te doen.

6.2. Bestaande klanten evalueren

Dit is het proces van voortdurende controle van verschillende kredietdrempels voor uw bestaande klanten. Sommige banken hebben afzonderlijke teams voor nieuwe cliënten en een ander team voor bestaande cliënten, maar dat is niet altijd het geval. De reden hiervoor is continuïteit – als u de lening heeft laten goedkeuren, bent u in de beste positie om deze in de toekomst te bewaken. Vergeet niet dat sommige van deze leningen doorlopend zijn, zodat ze nooit echt aflopen. U moet ze gewoon voortdurend opvolgen en de financiële prestaties jaar na jaar blijven bijwerken. De meeste banken zouden een grondige jaarlijkse kredietbeoordeling voor elke klant doen.

Anders dan de jaarlijkse beoordelingen, houdt u gewoon de verschillende kredietvoorwaarden in de gaten. Bijvoorbeeld, elke dip in de verkoop of een toename van de financiële leverage boven een vooraf bepaald niveau kan vereisen dat u, als een kredietanalist, een onmiddellijke herziening van het kredietrisico te activeren. Zoals u zich kunt voorstellen, zijn deze triggers gevoeliger naarmate de blootstelling groter is.

6.3. Leer van je bureau te houden!

Je hebt nu misschien wel door dat dit niet echt een rol is die veel reizen vereist. Je zit meestal aan je bureau en bekijkt verschillende documenten zoals de financiën van de klant, nieuws uit de sector of de voorstellen waaraan je werkt. Als je aan een nieuw voorstel werkt, moet je misschien veel bellen met de klant om de informatie te krijgen die je nodig hebt. Maar in dit geval word je bijgestaan door het relatieteam. Je krijgt wel te maken met klanten op senior niveau posities.

Jouw primaire bron van informatie zou de financiële gegevens van de klant zijn – de Balans, Winst & Verliesrekening, Cash Flow Statements, Auditor’s Comments, Management Notes etc. Van u wordt verwacht dat u alle beschikbare informatie bestudeert, catalogiseert en beoordeelt. Kredietbeslissingen worden genomen op basis van de informatie die u verstrekt, dus nauwkeurigheid en aandacht voor detail zijn van het grootste belang.

6.4. Werktijden

Kredietanalisten hebben het behoorlijk goed als het gaat om de balans tussen werk en privé. Uw baan is bijna een 9-tot-6 en wekelijkse aantallen hebben de neiging om rond de 45 uur. Het kan een beetje hectisch worden tegen het einde van de maand als je misschien deadlines hebt om een paar kredietbeoordelingen en gevallen af te sluiten. Tijdens een dergelijke crunch tijd, verwachten dat dichter bij 60 uur per week, maar dat is echt tot hoe goed je je werklast te beheren voor de rest van de maand.

Er is ook enig verschil op basis van het type van klanten die u te behandelen. De grootste klanten hebben veel producten en diensten en dus veel meer analyse gaat in hun kredietanalyse. Verwacht meer tijd te besteden als u dergelijke klanten behandelt, maar het wordt meer dan gecompenseerd door de extra opwinding en de aanzienlijk hogere compensatie.

7. Carrièrepad en progressie

Kredietanalisten hebben twee belangrijke carrièrepaden voor hen beschikbaar. Zij kunnen ervoor kiezen om bij hun vakgebied te blijven of hun kredietvaardigheden te gebruiken om in andere, aanverwante functies terecht te komen.

7.1.

7.1. Vasthouden aan kredietrisico

De meest gebruikelijke optie is gewoon vasthouden aan je vakgebied en organisch groeien, hoewel het misschien langzamer is in termen van salarisgroei. Na verloop van tijd krijg je te maken met grotere en belangrijkere klanten, wat meer verantwoordelijkheden en dus meer beloningen betekent.

Er is zeker genoeg vraag naar en ruimte voor groei in kredietrisico-afdelingen bij banken en zelfs niet-bancaire instellingen. 8-10 jaar later zou je in aanmerking kunnen komen om een teamleiderrol op je te nemen en een team van junior kredietanalisten te leiden. Het uiteindelijke doel voor zo iemand kan de functie van CRO of Chief Risk Officer zijn, of een gelijkwaardige functie.

7.2. Relatie/verkoopfuncties

De afdeling kredietrisico is geen inkomstengenerator en dat wordt weerspiegeld in de bonussen. Dat wil niet zeggen dat kredietrisico geen ideaal vakgebied is voor iemand die geen zin heeft om in de verkoop te zitten. Maar veel kredietanalisten gebruiken het als een lanceerplatform om meer te leren over bankproducten en vervolgens door te stromen naar een front-end verkooprol.

De financieel meest lonende optie zou kunnen zijn om uiteindelijk af te studeren tot relatie/dekking manger voor corporate banking-producten. Als een kredietanalist met jaren van porren over de financiën van klanten en andere gegevens, zou je waarschijnlijk in de beste positie zijn om te weten over alle risico’s en beloningen van de financiering van een klant. Het addertje onder het gras is natuurlijk dat je in een heel andere rol terecht zou komen en dat je de vaardigheden nodig zou hebben die van een RM worden verwacht. Het is belangrijk dat je een mensen-mens bent, dat je zeer assertief en extravert bent en dat je snel kunt denken en middelen kunt verzamelen om dingen gedaan te krijgen.

7.3. Van kredietanalyse naar investeringsbankieren

Ten slotte bestaat er ook nog de mogelijkheid om over te stappen naar andere gebieden waar technische financiële deskundigheid op prijs wordt gesteld. Dat kan gaan van investment banking tot debt capital markets en zelfs risk consulting. Dergelijke stappen zijn zeldzamer in vergelijking met de twee belangrijkste paden die al zijn genoemd, maar als je echt de overstap wilt maken en je bent goed genoeg, is het zeker te doen.

Kijk naar de overlap in vaardigheidseisen en ervaring om te zien wat er mogelijk is. Met vaardigheden op het gebied van kredietrisico’s kun je goed passen bij DCM of ratingbureaus, maar niet zozeer bij ECM. Als je veel ervaring hebt met complexe modellering, ligt leveraged finance binnen handbereik en hetzelfde geldt voor project finance voor degenen die veel infra- of industriële projecten hebben gefinancierd.

- Beste Corporate Finance Cursussen

- Beste Kredietanalyse Cursussen en Certificeringen

- Beste Financiële Modelleringscursussen

- Beste Financiële Analyse Cursussen

Over de Auteur

Gaurav Sharma

Gaurav begon zijn carrière als stagiair Corporate and Investment Banking bij Citi in 2009 en eindigde uiteindelijk een paar jaar later als Associate Director bij de Wholesale Banking-divisie van Standard Chartered Bank. In 2016 adviseerde Gaurav FinTech-startups in Londen bij productontwikkeling in de institutionele bankwereld. Hij adviseert ook middelgrote Private Equity/vermogensbeheerders en banken in Noord-Amerika en Europa met investeringen in de financiële dienstverlening en FinTech-sector. Gaurav schrijft over onderwerpen variërend van bankregelgeving van de Europese Unie en FinTech tot Blockchain-startups en de onvermijdelijke opkomst van onze AI overlords! Hij heeft een ingenieursdiploma in Computerwetenschappen en een MBA met een dubbele major in Finance en Marketing. Hij is ook een Certified Financial Risk Manager.