保持率とは、プラウバック率とも呼ばれ、年度末に利益剰余金に加えられる利益や利益の額を測る財務指標です。 言い換えれば、内部留保率は、企業が期末に配当として分配せずに留保した利益の割合です。

定義。

これは、企業が事業にどれだけ再投資しているかを示すものであり、重要な測定値です。

再投資率が一定しないと企業の成長は投資家や債権者からの融資に完全に依存してしまいます

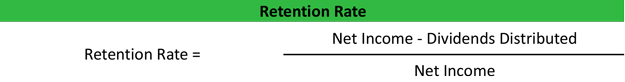

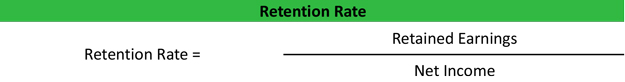

配当率は企業がその銀行口座に維持する方法を示しており、ある意味で配当性向の反対である、のに対し、企業は株主に配布することを選択し利益の割合を計算することである。 注1)内部留保は、当期純利益から配当金を差し引き、その差額を当期純利益で割って算出されます。

この式の分子は、期間中に配当として分配されなかった利益はすべて会社が持っているので、期間中に留保された利益を計算します。 この式を単純化すると、当期利益÷当期純利益となります。

Analysis

企業は事業を継続し成長するために利益の一部を保持する必要があるので、投資家は企業が将来どうなるかを予測するのにこの比率を重視します。 例えば、アップルは2010年代初頭に配当を開始したばかりです。 それまでは、毎年利益のすべてを内部留保していました。

これは、ほとんどのハイテク企業について言えることです。 彼らは再投資し、安定した成長を続けたいので、ほとんど配当はしません。 GEのような老舗企業については、その逆が当てはまる。 GEは毎年株主に配当金を出しています。

高い定着率は、通常、会社がそれほど配当金を出さないことを意味するので、投資家にとって常に良いと考えられているわけではありません。 しかし、それは、会社の成長のために、株式が継続的に高く評価されていることを意味するかもしれません。 この比率は、成長株と収益株の違いを説明するのに役立ちます。

Example

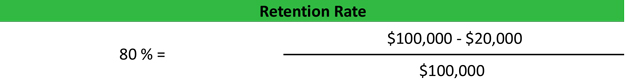

Ted’s TV Companyは、その年に10万ドルの純利益を得、株主に2万ドルの配当をすることに決めました。 以下は、テッドのプラウバック率の計算方法である。

ご覧のように、テッドの保有率は80%である。 つまり、テッドは利益の80パーセントを会社にとどめているのです。 彼の利益のうち、株主に分配されるのはわずか20パーセントです。 彼の業界によっては、これは標準的な割合かもしれないし、高いかもしれない<2404>。