Inhaltsverzeichnis

- 1. Was ist ein Kreditanalyst?

- 2. Stellenbeschreibung

- 2.1. Sammlung von Informationen

- 2.2. Informationsanalyse

- 2.3. Risikoidentifizierung

- 2.4. Risikominderung

- 3.5. Kreditvereinbarungen

- 2.6. Überwachung

- 3. Qualifikationen und Fähigkeiten

- Beziehungsfähigkeit

- Technische Fähigkeiten

- Führungsfähigkeit Fähigkeiten

- Branchenerfahrung und Marktkenntnis

- 4. Wie wird man Kreditanalyst?

- 4.1. Zertifizierungen für Kreditanalysten

- 4.2. Aufbau eines Lebenslaufs für Kreditanalysten

- 5. Gehalt und Bonus

- 5.1. Relative Gehaltsvergleiche

- 6. Ein normaler Tag als Kreditanalyst

- 6.1. Ausarbeitung neuer Kreditanträge

- 6.2. Überprüfung bestehender Kunden

- 6.3. Lernen Sie, Ihren Schreibtisch zu lieben!

- 6.4. Arbeitszeiten

- 7. Karriereweg und Aufstieg

- 7.1. Beim Kreditrisiko bleiben

- 7.2. Beziehungs-/Verkaufsrollen

- 7.3. Von der Kreditanalyse zum Investmentbanking

- Über den Autor

- Gaurav Sharma

1. Was ist ein Kreditanalyst?

Ein Kreditanalyst ist ein Finanzfachmann, der die Kreditwürdigkeit eines Kunden (Unternehmen oder Privatperson) auf der Grundlage finanzieller oder anderer relevanter Daten bewertet. Das Ziel dieser Analyse ist es, festzustellen, wie viel Risiko die Bank bei diesem Kunden eingehen kann.

Kreditanalysten sind die Wächter der Tresore einer Bank. Ihre Hauptaufgabe besteht darin, alle relevanten Informationen über einen potenziellen Kunden zu sammeln, sie in einem standardisierten, leicht verdaulichen Format zusammenzustellen und sie dann der Geschäftsleitung und den Kreditbewilligern vorzulegen, die dann die endgültige Entscheidung treffen, ob Geld verliehen wird oder nicht.

2. Stellenbeschreibung

Die einzige Aufgabe eines Kreditanalysten ist es, das Kreditrisiko aller ihm zugewiesenen Bankkunden zu verwalten. Das Kreditrisiko ist im Wesentlichen das Risiko des Ausfalls eines Kredits oder anderer ausstehender Verbindlichkeiten durch einen Kunden. Der Kreditanalyst ist derjenige, der die Fähigkeit des Kunden zur Rückzahlung des Kredits feststellen muss. Dies ist ein sechsstufiger Prozess:

(Anmerkung: Der Kreditanalyst ist nicht derjenige, der die endgültigen Kreditentscheidungen trifft. Dies wird von einem separaten Team oder sogar einem leitenden Ausschuss erledigt, um Interessenkonflikte zu vermeiden. Kreditanalysten legen diesen Entscheidungsträgern lediglich den logischsten Fall vor.)

2.1. Sammlung von Informationen

- Der Kreditanalyst muss alle verfügbaren Informationen über den Kunden und seine Branche sammeln. Dazu gehören z.B. Jahresabschlüsse, Zeitungsberichte und vierteljährliche Verkaufsdaten.

- Kreditanalysten haben auch direkten Zugang zum Kunden und können (und sollten) Ad-hoc-Daten erfragen, die ausführlicher oder aktueller sind. Beispielsweise können sie den Kunden bitten, seine Verkaufsdaten nach einzelnen Produkten oder Dienstleistungen aufzuschlüsseln, um zu analysieren, wie sich Störungen bei einer Dienstleistung auf das Unternehmen auswirken könnten.

- Daten über Konkurrenten und die breitere Branche werden ebenfalls gesammelt, da kein Unternehmen in einem Vakuum operiert.

- Der Kreditanalyst muss eng mit dem Relationship/Coverage-Team zusammenarbeiten, um diese Informationen vom Kunden zu erhalten.

2.2. Informationsanalyse

- Dies ist der zeitaufwendigste Prozess und erfordert die Verarbeitung und Analyse aller gesammelten Informationen in Form von Kreditmemoranden oder Vorschlägen.

- Ratios werden analysiert, Stärken und Schwächen aufgelistet, Projektionen können erstellt werden, Simulationen werden durchgeführt und so weiter.

- Dazu gehören nicht nur quantitative Informationen wie Verschuldungsgrad, Umsatzdynamik, Marktanteil, Zinsdeckung usw., sondern auch qualitative Informationen wie Überblick über das Management, Markenqualität usw.

- In dieser Phase analysiert der Kreditanalyst auch die einzelnen Produktrisiken. Beispielsweise kann dem Kunden nur eine direkte Kreditlinie von 1 Mrd. USD eingeräumt werden, während ihm eine weitere Milliarde in Form von Bankgarantien und 500 Mio. in Form von Währungsderivaten usw. zur Verfügung gestellt werden können.

2.3. Risikoidentifizierung

- Risikoidentifizierung ist das, was Kreditanalysten am besten können. Sie müssen sich alle verarbeiteten Informationen ansehen und ihr Urteilsvermögen einsetzen, um ALLE Risiken zu ermitteln und aufzulisten. Bei großen Firmenkunden kann dies leicht mehrere Seiten umfassen.

- Wenn Ihr Kunde beispielsweise ein Stahlwerk ist, kann es Risiken aufgrund von Zöllen, Umweltproblemen, die ein Reputationsrisiko darstellen, möglichem Dumping auf dem lokalen Markt durch chinesische Hersteller, die die Preise nach unten treiben, dem Risiko einer geringeren Nachfrage aufgrund eines Einbruchs in der Automobilbranche und Tausenden von anderen Dingen geben. Jeder dieser Faktoren muss dann im nächsten Schritt berücksichtigt werden.

2.4. Risikominderung

- Alle Risiken lassen sich nicht ausschalten, aber sie können reduziert oder gemildert werden. Der Kreditanalyst wird bei dieser Aufgabe vom Kundenbetreuungsteam unterstützt, das auch Vorschläge zur Minimierung aller festgestellten Risiken unterbreitet.

- Weiteres Beispiel eines Stahlwerks: Der Kunde könnte beschließen, seine Umweltrichtlinien zu erweitern/zu verstärken oder eine viel höhere Stahlqualität zu produzieren, die billige Hersteller noch nicht herstellen können, oder seine Kundenbasis zu diversifizieren, um nicht einem übermäßigen Käuferrisiko ausgesetzt zu sein usw.

- Die Bank kann auch ihrerseits Risiken mindern, indem sie Sicherheiten für etwaige Engagements verlangt, die Zuteilung risikoreicherer Produkte reduziert, auf Garantien Dritter (z. B. der Muttergesellschaft des Stahlwerks) besteht usw.

3.5. Kreditvereinbarungen

- Kreditvereinbarungen sind im Wesentlichen Bedingungen, die dem Kunden als Teil des Risikominderungsprozesses auferlegt werden.

- Dazu gehören Dinge wie – kein Umsatzrückgang von mehr als 5 % pro Quartal, keine Erhöhung der Verschuldung gegenüber dem derzeitigen Stand, kein Rückgang der Rentabilität usw. Sobald einer dieser Punkte verletzt wird, wird sofort eine Überprüfung eingeleitet.

2.6. Überwachung

- Die Kreditanalysten sind letztlich für die Überwachung all dieser Kreditvereinbarungen in Verbindung mit den Kundenbetreuungsteams verantwortlich.

- Sie müssen auch auf alle negativen Nachrichten aufmerksam machen, die sich auf einen der Kunden der Bank auswirken könnten. Sie müssen proaktiv vorgehen und Ihre Branche wirklich verfolgen und sicherstellen, dass die Kunden oder die Kundenbetreuungsteams Ihnen alle wesentlichen Informationen mitteilen.

- Jährliche Überprüfungen sind ebenfalls Teil des Überwachungsprozesses, bei dem alle Zahlen und Engagements auf der Grundlage neuer Daten neu bewertet werden.

3. Qualifikationen und Fähigkeiten

- Personalführung – Sie müssen eine Menge Informationen erhalten, die möglicherweise nicht ohne weiteres verfügbar sind. Sie müssten den Kunden mehrmals anrufen und alle möglichen Daten erfragen (detaillierte Informationen, die das Unternehmen möglicherweise nicht veröffentlicht). Mit der Zeit werden Sie immer besser wissen, was Sie alles brauchen, aber Sie werden trotzdem immer wieder beim Kunden anrufen müssen.

- Branchenkenntnisse – Kein Unternehmen existiert in einem Vakuum. Was in einer Branche geschieht, wirkt sich auf alle Unternehmen dieser Branche aus. Wenn Sie eine gute Vorstellung von der gesamten Branche haben, können Sie feststellen, ob Ihr Kundenunternehmen besser oder schlechter abschneidet als seine Konkurrenten und ob es eine gute Idee ist, ihm einen Kredit zu gewähren.

- Kundenkenntnis – Die Branche zu kennen und die allgemeinen Kreditfähigkeiten zu besitzen ist gut, aber ein tiefes Wissen über die Geschäfte eines Kunden ist das, was gute Kreditanalysten von den großen unterscheidet. Diese Kenntnisse werden im Laufe der Zeit automatisch erworben, aber einige Analysten sind immer besser als andere.

- Analytische Denkweise – Als Kreditanalyst müssen Sie über gute logische und mathematische Fähigkeiten verfügen. Wenn Sie zum ersten Mal zu einem Vorstellungsgespräch erscheinen, werden diese Fähigkeiten höchstwahrscheinlich getestet. Nicht alle Informationen sind verfügbar, und nicht alle Punkte werden standardmäßig miteinander verbunden. Ein guter Kreditanalyst sollte in der Lage sein, Muster zu erkennen und auf der Grundlage der verfügbaren Daten logische Schlussfolgerungen zu ziehen.

- Kreditfähigkeiten – Sobald Sie alle Informationen haben, müssen Sie sie noch analysieren. Denken Sie daran, dass Sie mit dieser Analyse nicht sich selbst, sondern die Entscheidungsträger in der Bank davon überzeugen wollen, dass der Kunde nicht mit dem Geld der Bank abhauen wird. Sie müssen die Stärke der Bilanzen, die Wachstumsaussichten, die Rückzahlungsfähigkeit, die Marktposition und Dutzende anderer Dinge prüfen. Das mag überwältigend klingen, aber genau das ist der Teil, der viel leichter zu lernen ist, wenn man eine Begabung für logisches Denken hat.

- Selbstbewusst und überzeugend sein – Nicht alles wird objektiv gemessen. Oft muss man sich auf seine eigene Überzeugungskraft verlassen, um einen subjektiven Standpunkt zu vermitteln. So kann beispielsweise eine Veränderung von 0,5 % bei einer Kennzahl für den einen eine große Sache sein, für den anderen aber zu gering, um sich darum zu kümmern. Es ist Sache des Kreditanalysten, den Kreditbewilliger davon zu überzeugen, warum X wichtig ist und Y nicht.

- Genauigkeit und Detailgenauigkeit – Im Firmenkundengeschäft steht im Allgemeinen viel auf dem Spiel, da es um enorme Geldbeträge geht. Fehler können zu erheblichen Rückschlägen führen, so dass Leute, die nachlässig sind oder es eilig haben, im Allgemeinen nicht so gut abschneiden. In dieser Funktion ist Beständigkeit wichtiger als absolute Brillanz.

- Ein klarer Denkprozess – Jeder macht Fehler. Am Ende des Tages ist es wichtig, dass Sie hinter jeder Entscheidung und jeder Schlussfolgerung, die Sie ziehen, einen klaren Gedankengang haben. Wenn Sie einen Fehler machen (wie jeder andere auch), werden Ihre Vorgesetzten und andere Personen Sie unterstützen, solange Sie sie davon überzeugen können, dass Sie auf der Grundlage Ihrer Ausbildung das Richtige und Vernünftige getan haben. Sie sollten immer wissen, warum Sie etwas auf eine bestimmte Art und Weise tun.

- Akademische Qualifikationen – Sie müssen einen Hochschulabschluss haben, vorzugsweise in einem mathematischen Bereich wie Finanzen, Rechnungswesen oder Wirtschaft. Da es sich um einen Berufseinstieg handelt, kommen Sie vielleicht mit null Berufserfahrung davon, aber wenn Sie etwas Ähnliches gemacht haben, werden sogar 1-2 Jahre Erfahrung normalerweise als mehr als genug angesehen.

Beziehungsfähigkeit

Technische Fähigkeiten

Führungsfähigkeit Fähigkeiten

Branchenerfahrung und Marktkenntnis

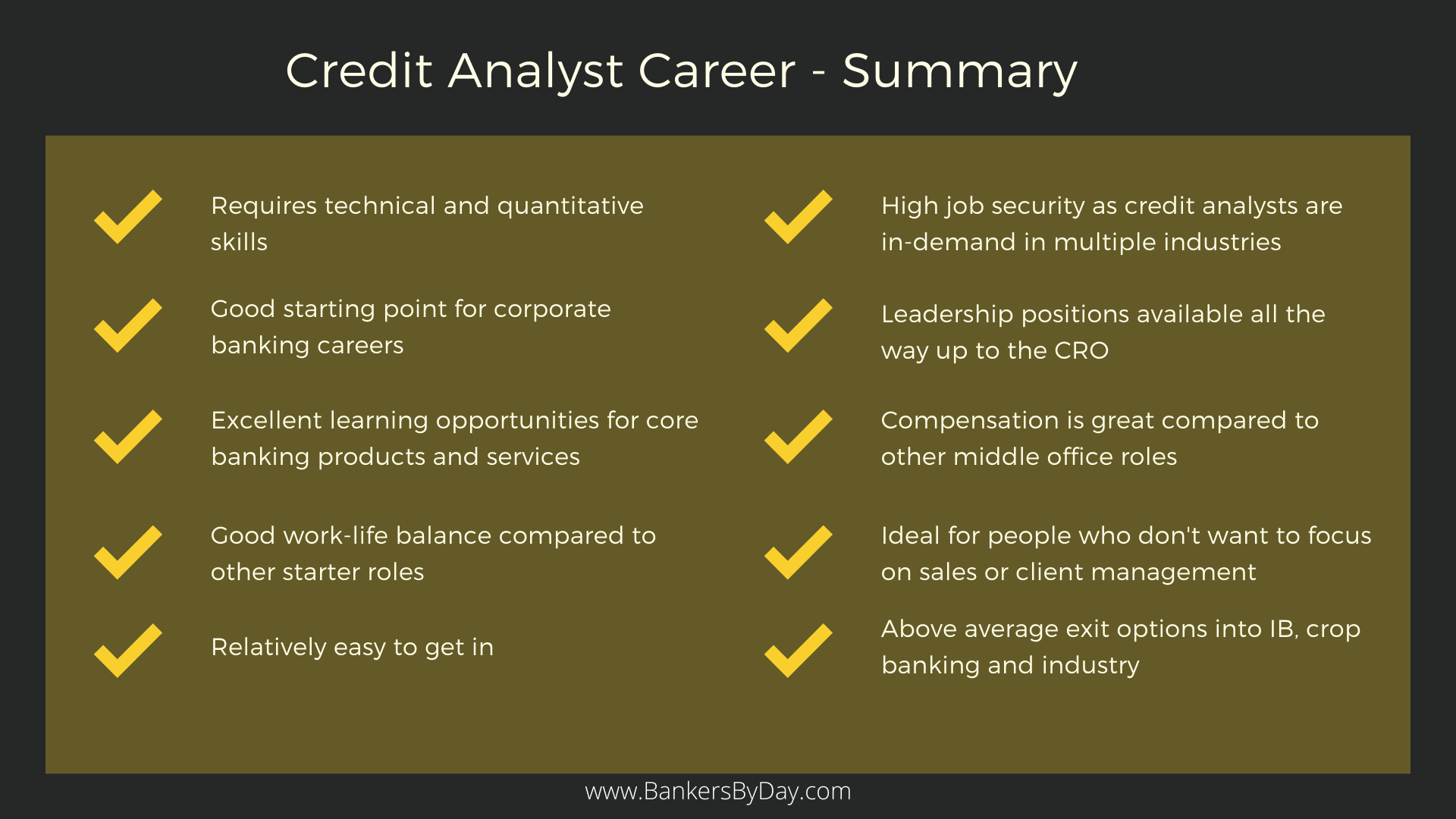

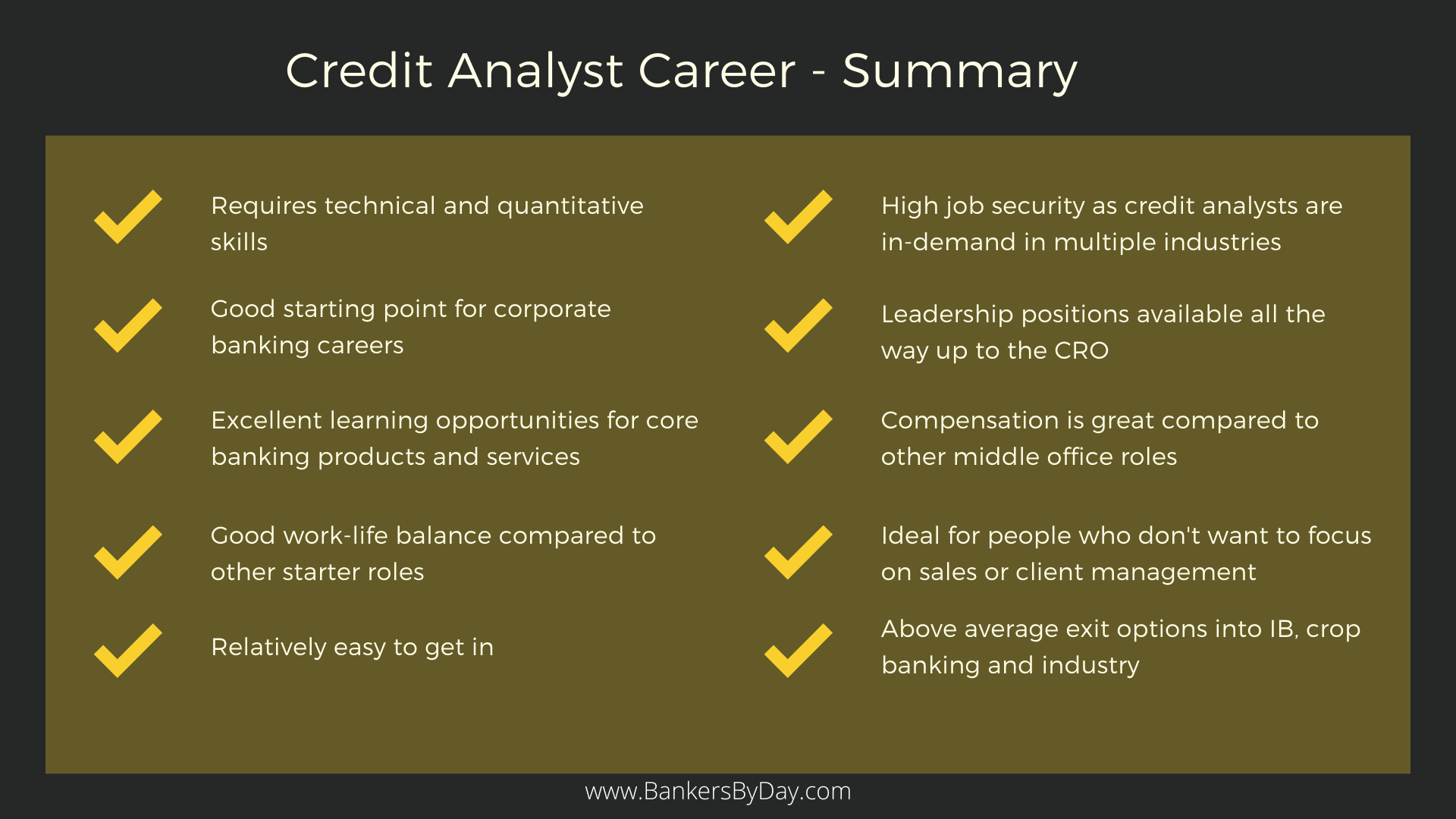

4. Wie wird man Kreditanalyst?

Alle oben genannten Fähigkeiten sind „nice to have“, aber der wichtigste Faktor, nach dem Personalverantwortliche suchen, ist Ihre technische Begabung für mathematische Analysen und logisches Denken. Die Demonstration anderer Fähigkeiten würde sicherlich nicht schaden, aber Ihre Fähigkeit, Zahlen zu berechnen und Logik anzuwenden, ist das, was in erster Linie gefragt ist. Beständigkeit, Disziplin und Genauigkeit sind wahrscheinlich die nächsten Fähigkeiten, die Sie sowohl in Ihrem Lebenslauf als auch während des Vorstellungsgesprächs unter Beweis stellen müssen.

Am besten zeigen Sie diese Fähigkeiten, wenn Sie gute Noten in einem mathematiklastigen Studiengang wie Rechnungswesen, Finanzen, Wirtschaft oder sogar Ingenieurwesen haben. Es gibt auch bestimmte Zertifizierungen wie GARP’s Financial Risk Management, die für jeden risikobezogenen Beruf, einschließlich der Kreditanalyse, von großem Wert sind. Es ist auf keinen Fall notwendig, aber wenn Sie in einem Spitzenunternehmen Fuß fassen und sich von der Masse abheben wollen, wäre eine FRM-Zertifizierung auf jeden Fall hilfreich.

Weiter zu den Soft Skills: Es ist nicht verkehrt, wenn Ihr Lebenslauf viele Führungseigenschaften aufweist, aber bedenken Sie, dass es sich um eine unterstützende Funktion handelt, bei der Sie anderen helfen, Entscheidungen zu treffen. Ich würde einen Kreditanalysten einstellen wollen, der das Handwerkszeug erlernen möchte, um ein umfassendes Verständnis für Bankprodukte und Kreditvergabegrundsätze zu entwickeln.

4.1. Zertifizierungen für Kreditanalysten

Ich kann den folgenden Kurs sehr empfehlen: Credit Risk Analysis Professional Certificate vom New York Institute of Finance (NYIF). Der Kurs ist online, dauert etwa 35 Stunden und wird mit einer offiziellen Zertifizierung des NYIF abgeschlossen.

Ich habe viel Zeit damit verbracht, den Lehrplan mehrerer Kurse zu analysieren, und dieser Kurs ist aus praktischer Sicht bei weitem der beste für die Rolle des Kreditanalysten. Teilnehmer, die die Prüfung bestehen, erhalten ein Credit Risk Analysis Professional Certificate des New York Institute of Finance. Meiner Meinung nach ist dies die beste Alternative zur praktischen Erfahrung in der Kreditanalyse. Sie erhalten praktisches Wissen für den Schreibtisch und eine solide Marke, die Sie Ihrem Lebenslauf hinzufügen können.

Der Certified Banking & Credit Analyst (CBCA) vom Corporate Finance Institute ist eine weitere gute Option. Er ist ebenfalls auf die Kreditanalyse aus der Perspektive des Firmenkundengeschäfts und des institutionellen Bankgeschäfts ausgerichtet.

Hier ist meine ausführliche Bewertung dieser und anderer Kurse:

Die besten Kurse zur Kreditanalyse, bewertet von Bankern (2020)

4.2. Aufbau eines Lebenslaufs für Kreditanalysten

Jegliche Erfahrung im Kreditgeschäft sollte natürlich in den Vordergrund gestellt werden. Jede andere Risikoerfahrung wäre ebenfalls willkommen, auch wenn sie nicht direkt mit dem Kreditrisiko zusammenhängt. Ich empfehle Ihnen einen der oben genannten Kurse, um Ihr persönliches Branding zu stärken und Ihr Fachwissen hervorzuheben.

Wenn Sie dennoch Hilfe bei Ihrem Lebenslauf benötigen, können Sie einen dieser professionellen Dienste in Anspruch nehmen:

Best Resume Writing Services – Investment Banking & Finance

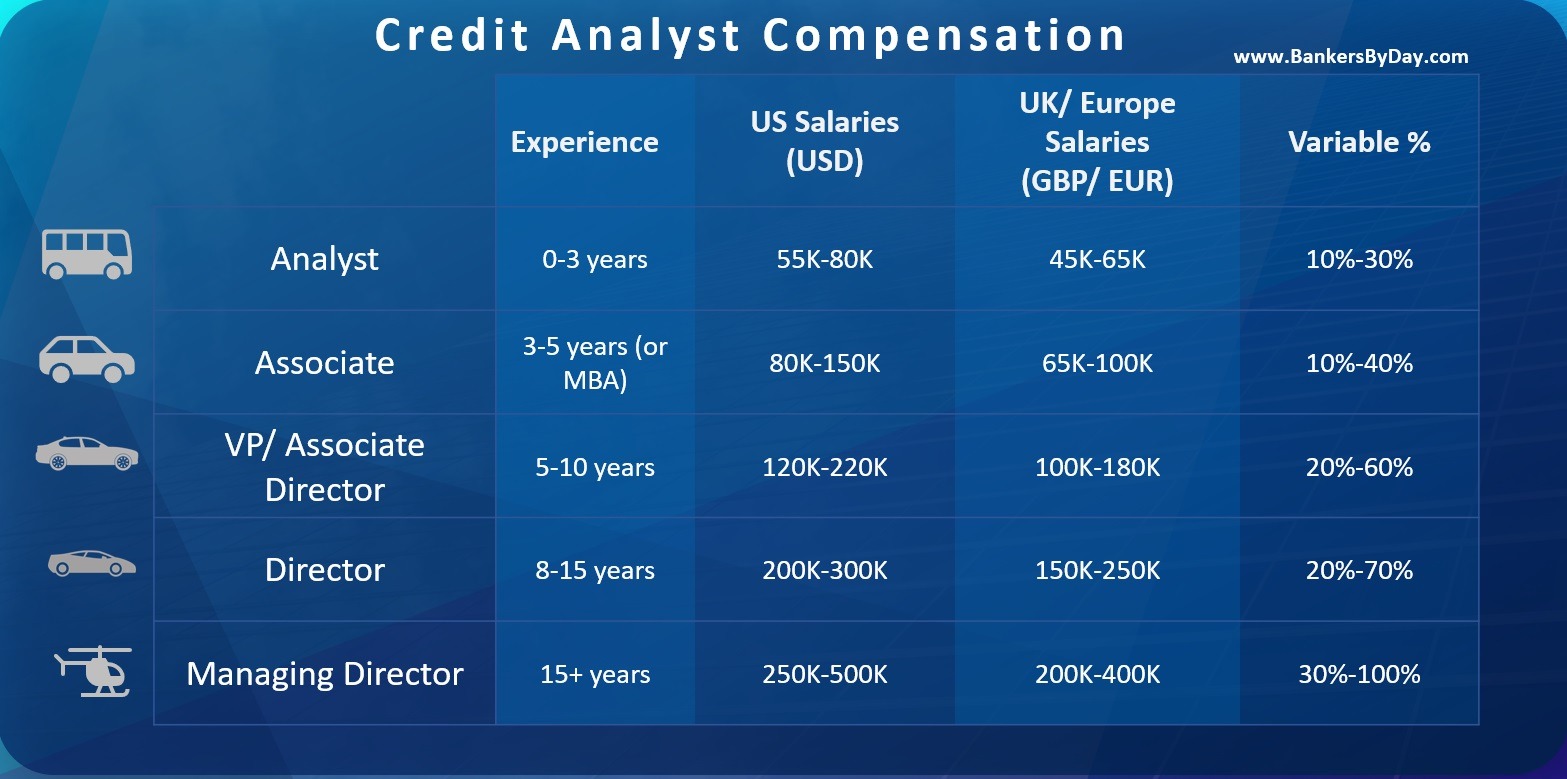

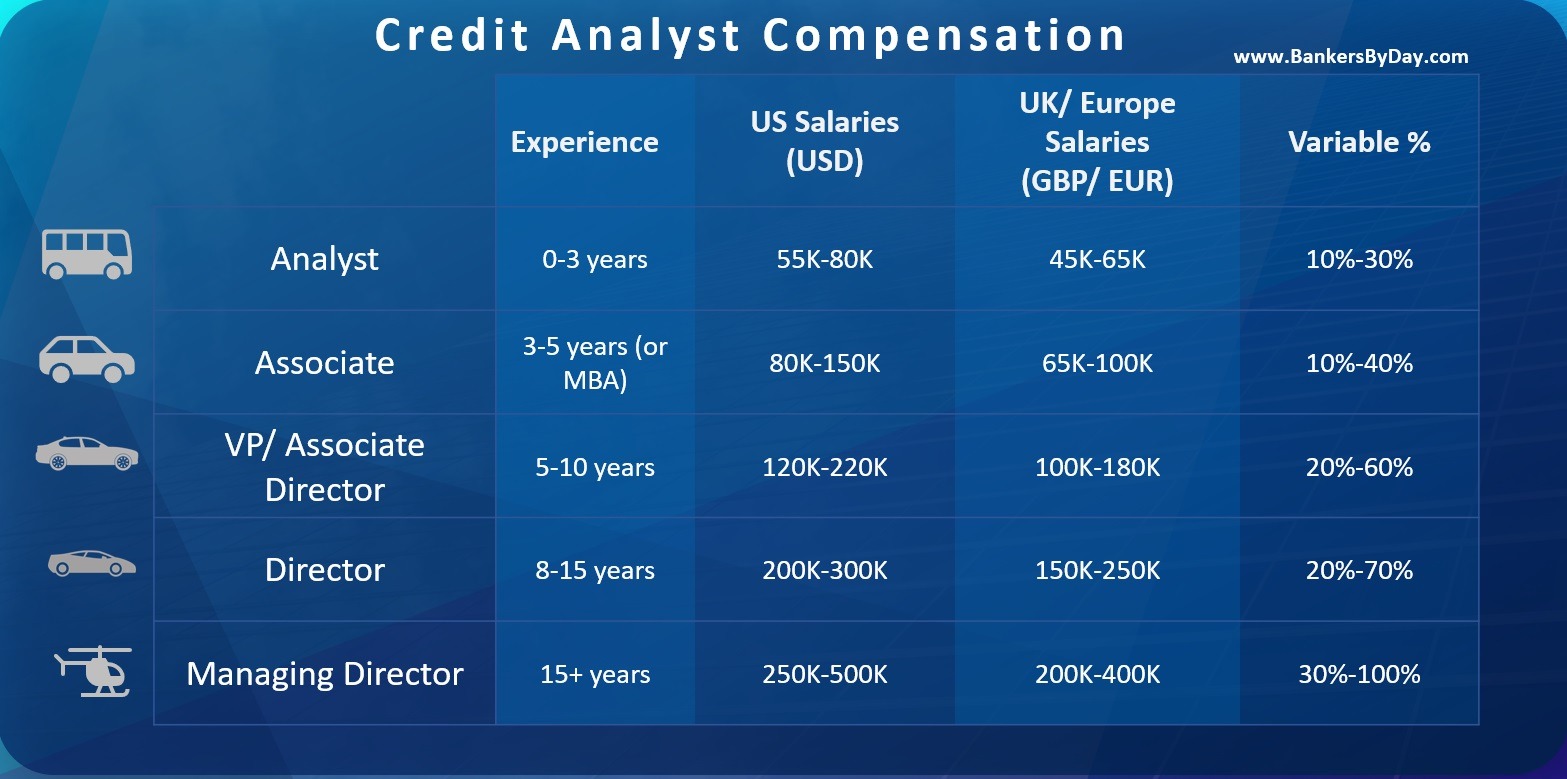

5. Gehalt und Bonus

Die Gehälter variieren stark von Land zu Land und hängen auch von Ihrer gesamten Berufserfahrung ab. Am höchsten sind die Gehälter im Bankwesen in Finanzmetropolen wie New York und London, gefolgt von anderen Zentren wie Frankfurt, Paris, Hongkong, Singapur und verschiedenen US-Städten.

Ein Kreditanalyst im ersten Jahr könnte in den USA etwa 80 000 USD und in Europa 60 000 EUR verdienen. Darüber hinaus gibt es wahrscheinlich eine variable Komponente von etwa 30 %, die mit der Zeit ansteigen dürfte, wenn Sie Ihre Arbeit besser machen. Denken Sie auch daran, dass dies nur Ihr Einstiegsgehalt ist, das mit zunehmender Erfahrung deutlich steigen wird. In den ersten 1-2 Jahren konzentrieren Sie sich darauf, Ihr Handwerk zu erlernen. In der Regel werden Sie erst nach drei Jahren zu einer wertvollen Ressource, auf die man sich verlassen kann. Wenn Sie erst einmal einige Jahre Erfahrung gesammelt haben und einen guten Ruf genießen, können Sie Ihr Anfangsgehalt in kurzer Zeit verdoppeln.

Diese Gehaltszahlen hängen auch von der Bank ab, für die Sie arbeiten, und von der Art der Kunden, die Sie betreuen. Bei einer kleinen regionalen Bank wird man weniger verdienen als bei einem globalen Bankriesen. Es ist nicht ungewöhnlich, dass eine erstklassige Bank 100.000 bis 120.000 USD für die Betreuung ihrer globalen Fortune-500-Kunden bietet. Aber solche Stellen sind seltener, und ich möchte wirklich betonen, dass dies von der Bank und dem Standort abhängt.

5.1. Relative Gehaltsvergleiche

Ein zuverlässigerer Weg, die Gehälter zu betrachten, ist ein relativer Vergleich mit anderen Bankfunktionen. Ein Kreditanalyst im Firmenkundengeschäft verdient in der Regel mehr als ein Privatkundenbetreuer, aber weniger als ein Kundenbetreuer im Firmenkundengeschäft oder jemand im Investmentbanking. Kreditanalysten sind zwar immer noch eine Kostenstelle für die Bank, werden aber im Vergleich zu den meisten ihrer Kollegen im mittleren Dienst großzügig bezahlt.

Die Bewertung des Kreditrisikos ist eine der wichtigsten Fähigkeiten im Bankwesen und wird Ihnen während Ihrer gesamten Laufbahn von Nutzen sein. Kreditanalysten sind die Hüter des Vermögens der Bank. Daher werden sie immer als technisch kompetent angesehen. Es ist auch wichtig zu erwähnen, dass viele Banken von ihren Vertriebsmitarbeitern im Firmenkundengeschäft verlangen, dass sie zuvor eine gewisse Erfahrung im Kreditwesen gesammelt haben. Eine 3- bis 5-jährige Tätigkeit als Kreditanalyst würde Ihre Chancen auf einen Wechsel in den Front-End-Bereich deutlich erhöhen, sofern Sie die anderen Qualifikationsanforderungen erfüllen.

6. Ein normaler Tag als Kreditanalyst

Als Kreditanalyst verbringst du deine Tage damit, dir entweder neue oder bestehende Kunden anzusehen.

6.1. Ausarbeitung neuer Kreditanträge

Abhängig von der Größe deiner Kunden bearbeitest du zwischen 5 und 500 neue Kreditanträge pro Jahr. Wenn es sich um ein großes Unternehmen handelt, bei dem die Gesamtbeziehung zur Bank Milliardenwerte umfasst, müssen Sie wahrscheinlich nicht mehr als 10 solcher Kunden pro Jahr betreuen. Wenn Sie sich jedoch mit kleinen und mittleren Kunden mit eher bescheidenen Engagements befassen, können Sie davon ausgehen, dass Sie ein viel höheres Volumen zu bewältigen haben.

Die anfänglichen Daten werden Ihnen von den Front-End-Teams (Vertriebs-/Betreuungsmitarbeiter) übermittelt. Sie werden Sie wirklich hart rannehmen, damit die Vorschläge so schnell wie möglich fertig werden, und (bei einigen Banken) sind Sie ihnen sogar indirekt unterstellt! Sie befinden sich also im Spannungsfeld zwischen den Initiatoren, die jeden einzelnen Vorschlag durchbringen wollen, und den Risikobewilligern, die dafür sorgen müssen, dass die Bank nicht untergeht, wenn sie genau das tut.

6.2. Überprüfung bestehender Kunden

Hierbei handelt es sich um den Prozess der kontinuierlichen Überwachung verschiedener Kreditschwellen für Ihre bestehenden Kunden. Einige Banken haben separate Teams für neue Kunden und ein anderes Team für bestehende Kunden, aber das ist nicht immer der Fall. Der Grund dafür ist Kontinuität – wenn Sie den Kredit bewilligt bekommen haben, sind Sie in der besten Position, ihn auch in Zukunft zu überwachen. Denken Sie daran, dass einige dieser Kredite revolvierend sind, d. h. sie laufen nie wirklich aus. Sie müssen sie lediglich kontinuierlich überwachen und die finanzielle Leistungsfähigkeit Jahr für Jahr aktualisieren. Die meisten Banken führen für jeden Kunden eine gründliche jährliche Kreditprüfung durch.

Abgesehen von den jährlichen Prüfungen überwachen Sie einfach die verschiedenen Kreditbedingungen. So kann zum Beispiel ein Umsatzrückgang oder ein Anstieg der finanziellen Verschuldung über ein bestimmtes Maß hinaus dazu führen, dass Sie als Kreditanalyst eine sofortige Überprüfung des Kreditrisikos veranlassen. Wie Sie sich vorstellen können, sind diese Auslöser umso empfindlicher, je größer das Risiko ist.

6.3. Lernen Sie, Ihren Schreibtisch zu lieben!

Sie haben sich vielleicht schon gedacht, dass Sie in dieser Funktion nicht viel reisen müssen. Normalerweise sitzt du an deinem Schreibtisch und schaust dir verschiedene Dokumente an, z. B. die Finanzberichte deiner Kunden, Branchennachrichten oder die Angebote, an denen du gerade arbeitest. Wenn Sie an einem neuen Vorschlag arbeiten, müssen Sie möglicherweise viele Gespräche mit dem Kunden führen, um die benötigten Informationen zu erhalten. In diesem Fall werden Sie jedoch vom Kundenbetreuungsteam unterstützt.

Ihre Hauptinformationsquelle sind die Finanzdaten des Kunden – die Bilanz, die Gewinn- und Verlustrechnung, die Kapitalflussrechnungen, die Kommentare des Wirtschaftsprüfers, die Anmerkungen der Geschäftsführung usw. Von Ihnen wird erwartet, dass Sie alle verfügbaren Informationen durchgehen, katalogisieren und bewerten. Kreditentscheidungen werden auf der Grundlage der von Ihnen bereitgestellten Informationen getroffen, so dass Genauigkeit und Detailgenauigkeit von größter Bedeutung sind.

6.4. Arbeitszeiten

Kreditanalysten haben es ziemlich gut, wenn es um die Vereinbarkeit von Beruf und Familie geht. Sie arbeiten fast durchgehend von 9 bis 6 Uhr und die wöchentliche Arbeitszeit beträgt in der Regel etwa 45 Stunden. Gegen Ende des Monats kann es ein wenig hektisch werden, da Sie einige Kreditprüfungen und -fälle abschließen müssen. In solchen Krisenzeiten sollten Sie eher mit 60 Stunden pro Woche rechnen, aber das hängt wirklich davon ab, wie gut Sie Ihr Arbeitspensum für den Rest des Monats bewältigen können.

Es gibt auch einen gewissen Unterschied bei der Art der Kunden, die Sie betreuen. Die größten Kunden haben eine Vielzahl von Produkten und Dienstleistungen und benötigen daher mehr Analysen für ihre Kreditanalyse. Wenn Sie mit solchen Kunden zu tun haben, müssen Sie mit einem höheren Zeitaufwand rechnen, der jedoch durch den zusätzlichen Reiz und die deutlich höhere Vergütung mehr als ausgeglichen wird.

7. Karriereweg und Aufstieg

Kreditanalysten haben zwei Hauptkarrierewege zur Verfügung. Sie können sich entscheiden, in ihrem Fachgebiet zu bleiben oder ihre Kreditfähigkeiten zu nutzen, um in anderen verwandten Bereichen tätig zu werden.

7.1. Beim Kreditrisiko bleiben

Die häufigste Option besteht darin, in seinem Fachgebiet zu bleiben und organisch zu wachsen, auch wenn die Gehälter langsamer steigen. Im Laufe der Zeit werden Sie mit größeren und wichtigeren Kunden zu tun haben, was mehr Verantwortung und damit auch mehr Belohnung bedeutet.

Es gibt definitiv genügend Nachfrage und Wachstumschancen in den Kreditrisikoabteilungen von Banken und sogar Nichtbanken. Nach 8 bis 10 Jahren können Sie vielleicht eine Teamleiterfunktion übernehmen und ein Team von Junior-Kreditanalysten leiten. Das endgültige Ziel für jemanden wie diesen könnte die Position des CRO oder Chief Risk Officer oder eine gleichwertige Position sein.

7.2. Beziehungs-/Verkaufsrollen

Die Kreditrisikoabteilung ist kein Umsatzbringer, und das spiegelt sich in den Boni wider. Das soll nicht heißen, dass die Kreditrisikoabteilung kein idealer Bereich für jemanden ist, der nicht im Vertrieb tätig sein möchte. Aber viele Kreditanalysten nutzen es als Startrampe, um mehr über Bankprodukte zu erfahren und dann in den Vertrieb zu wechseln.

Die finanziell lohnendste Option ist vielleicht, sich zu einem Relationship/Coverage Manager für Firmenkundenprodukte weiterzuentwickeln. Als Kreditanalyst, der sich jahrelang mit den Finanzen und anderen Daten seiner Kunden beschäftigt hat, wären Sie wahrscheinlich in der besten Position, um alle Risiken und Vorteile der Finanzierung eines Kunden zu kennen. Der Haken an der Sache ist natürlich, dass Sie in eine ganz andere Rolle schlüpfen würden und die Fähigkeiten benötigen, die von einem Kreditreferenten erwartet werden. Es ist wichtig, dass Sie mit Menschen umgehen können, sehr durchsetzungsfähig und extrovertiert sind und in der Lage sind, schnell zu denken und Ressourcen zu mobilisieren, um Dinge zu erledigen.

7.3. Von der Kreditanalyse zum Investmentbanking

Schließlich gibt es auch die Möglichkeit, in andere Bereiche zu wechseln, in denen finanztechnisches Fachwissen geschätzt wird. Das kann alles sein, vom Investmentbanking über die Fremdkapitalmärkte bis hin zur Risikoberatung. Solche Wechsel sind im Vergleich zu den beiden bereits erwähnten Hauptwegen seltener, aber wenn Sie den Wechsel wirklich wollen und gut genug sind, ist er durchaus möglich.

Betrachten Sie die Überschneidungen bei den Qualifikationsanforderungen und der Erfahrung, um zu sehen, was möglich ist. Wenn Sie über Kenntnisse im Bereich Kreditrisiko verfügen, können Sie gut für DCM oder Rating-Agenturen geeignet sein, aber nicht so sehr für ECM. Ähnlich verhält es sich mit Leveraged Finance, wenn Sie viel Erfahrung mit komplexer Modellierung haben, und mit Projektfinanzierung, wenn Sie bereits an der Finanzierung zahlreicher Infrastruktur- oder Industrieprojekte gearbeitet haben.

- Beste Corporate Finance Kurse

- Beste Kreditanalyse Kurse und Zertifizierungen

- Beste Finanzmodellierungskurse

- Beste Finanzanalyse Kurse

Über den Autor

Gaurav Sharma

Gaurav begann seine Karriere 2009 als Praktikant im Bereich Corporate and Investment Banking bei der Citi und landete schließlich einige Jahre später als Associate Director in der Abteilung Wholesale Banking der Standard Chartered Bank. Im Jahr 2016 beriet Gaurav FinTech-Start-ups in London bei der Produktentwicklung im institutionellen Bankensektor. Außerdem berät er mittelständische Private-Equity-/Vermögensverwaltungsunternehmen und Banken in Nordamerika und Europa bei Investitionen in den Finanzdienstleistungs- und FinTech-Sektor. Gaurav schreibt über Themen, die von der EU-Bankenregulierung und FinTech bis hin zu Blockchain-Startups und dem unvermeidlichen Aufstieg unserer KI-Oberherren reichen! Er hat einen Ingenieurabschluss in Informatik und einen MBA mit den Schwerpunkten Finanzen und Marketing. Er ist außerdem zertifizierter Financial Risk Manager.