La inflación medida por el IPC (Creado por: Sam Marshall, Banco de la Reserva Federal de Richmond)

Para entender este episodio de política especialmente mala, y la política monetaria en particular, será útil contar la historia en tres partes distintas pero relacionadas. Se trata de una especie de investigación forense en la que se examinan los motivos, los medios y la oportunidad de que se produzca la Gran Inflación.

El motivo: La curva de Phillips y la búsqueda del pleno empleo

La primera parte de la historia, el motivo subyacente a la Gran Inflación, se remonta al período inmediatamente posterior a la Gran Depresión, un período anterior e igualmente transformador para la teoría y la política macroeconómica. Al término de la Segunda Guerra Mundial, el Congreso centró su atención en las políticas que esperaba que promovieran una mayor estabilidad económica. La más notable de las leyes que surgieron fue la Ley de Empleo de 1946. Entre otras cosas, la ley declaraba que era responsabilidad del gobierno federal «promover el máximo empleo, producción y poder adquisitivo» y establecía una mayor coordinación entre las políticas fiscal y monetaria1. Esta ley es la base fundamental del actual mandato dual de la Reserva Federal de «mantener el crecimiento a largo plazo de los agregados monetarios y crediticios… para promover eficazmente los objetivos de máximo empleo, precios estables y tipos de interés moderados a largo plazo» (Steelman 2011).

La ortodoxia que guió la política en la era posterior a la Segunda Guerra Mundial fue la política keynesiana de estabilización, motivada en gran parte por el doloroso recuerdo del alto desempleo sin precedentes en Estados Unidos y en todo el mundo durante la década de 1930. El punto central de estas políticas era la gestión del gasto agregado (demanda) mediante las políticas de gasto e impuestos de la autoridad fiscal y las políticas monetarias del banco central. La idea de que la política monetaria puede y debe utilizarse para gestionar el gasto agregado y estabilizar la actividad económica sigue siendo un principio generalmente aceptado que guía las políticas de la Reserva Federal y otros bancos centrales en la actualidad. Pero un supuesto crítico y erróneo para la aplicación de la política de estabilización de los años 60 y 70 era que existía una relación estable y aprovechable entre el desempleo y la inflación. Concretamente, se creía en general que se podían «comprar» tasas de desempleo permanentemente más bajas con tasas de inflación modestamente más altas.

La idea de que la «curva de Phillips» representaba una compensación a largo plazo entre el desempleo, que era muy perjudicial para el bienestar económico, y la inflación, que a veces se consideraba más bien un inconveniente, era una suposición atractiva para los responsables políticos que esperaban seguir con fuerza los dictados de la Ley de Empleo.2 Pero la estabilidad de la curva de Phillips era un supuesto fatídico, contra el que advirtieron los economistas Edmund Phelps (1967) y Milton Friedman (1968). Dijo Phelps que «si se elige el ‘óptimo’ estático, es razonable suponer que los participantes en los mercados de productos y de trabajo aprenderán a esperar la inflación… y que, como consecuencia de su comportamiento racional y anticipatorio, la curva de Phillips se desplazará gradualmente hacia arriba…» (Phelps 1967; Friedman 1968). En otras palabras, la compensación entre un menor desempleo y una mayor inflación que los responsables políticos podrían haber querido perseguir sería probablemente un falso acuerdo, que requeriría una inflación cada vez mayor para mantenerse.

Los medios: El colapso de Bretton Woods

La persecución de la curva de Phillips en busca de un menor desempleo no podría haber ocurrido si las políticas de la Reserva Federal estuvieran bien ancladas. Y en la década de 1960, el dólar estadounidense estaba anclado -aunque muy tenuemente- al oro mediante el acuerdo de Bretton Woods. Por lo tanto, la historia de la Gran Inflación también tiene que ver con el colapso del sistema de Bretton Woods y la separación del dólar estadounidense de su último vínculo con el oro.

Durante la Segunda Guerra Mundial, las naciones industriales del mundo acordaron un sistema monetario global que esperaban que aportara mayor estabilidad económica y paz al promover el comercio mundial. Ese sistema, elaborado por cuarenta y cuatro naciones en Bretton Woods, New Hampshire, durante julio de 1944, preveía un tipo de cambio fijo entre las monedas del mundo y el dólar estadounidense, y el dólar estadounidense estaba vinculado al oro.3

Pero el sistema de Bretton Woods tenía una serie de defectos en su aplicación, el principal de ellos el intento de mantener una paridad fija entre las monedas mundiales que era incompatible con sus objetivos económicos nacionales. Resultó que muchos países estaban aplicando políticas monetarias que prometían hacer subir la curva de Phillips para lograr un nexo más favorable entre el desempleo y la inflación.

Como moneda de reserva mundial, el dólar estadounidense tenía un problema adicional. A medida que el comercio mundial crecía, también lo hacía la demanda de reservas de dólares estadounidenses. Durante un tiempo, la demanda de dólares estadounidenses se vio satisfecha por el creciente déficit de la balanza de pagos, y los bancos centrales extranjeros acumularon cada vez más reservas de dólares. Con el tiempo, la oferta de reservas de dólares en el extranjero superó las reservas de oro de Estados Unidos, lo que implicaba que este país no podía mantener la convertibilidad completa al precio existente del oro, un hecho que no pasaría desapercibido para los gobiernos extranjeros y los especuladores de divisas.

A medida que la inflación aumentaba durante la segunda mitad de la década de 1960, los dólares estadounidenses se convertían cada vez más en oro, y en el verano de 1971, el presidente Nixon detuvo el cambio de dólares por oro por parte de los bancos centrales extranjeros. Durante los dos años siguientes, se intentó salvar el sistema monetario mundial mediante el efímero Acuerdo Smithsoniano, pero el nuevo acuerdo no fue mejor que el de Bretton Woods y se desmoronó rápidamente. El sistema monetario mundial de la posguerra estaba acabado.

Con el último vínculo con el oro cortado, la mayoría de las monedas del mundo, incluido el dólar estadounidense, estaban ahora completamente desancladas. Excepto durante los periodos de crisis global, esta fue la primera vez en la historia que la mayoría de las monedas del mundo industrializado estaban en un estándar de papel moneda irredimible.

La Oportunidad: Desequilibrios fiscales, escasez de energía y malos datos

Los últimos años de la década de 1960 y los primeros de la de 1970 fueron una época turbulenta para la economía estadounidense. La legislación de la Gran Sociedad del presidente Johnson trajo consigo importantes programas de gasto en una amplia gama de iniciativas sociales en un momento en el que la situación fiscal de EE.UU. ya estaba siendo presionada por la guerra de Vietnam. Estos crecientes desequilibrios fiscales complicaron la política monetaria.

Para evitar acciones de política monetaria que pudieran interferir con los planes de financiación del Tesoro, la Reserva Federal siguió la práctica de llevar a cabo políticas de «equilibrio». En términos prácticos, esto significaba que el banco central no aplicaba un cambio de política y mantenía los tipos de interés estables durante el periodo comprendido entre el anuncio de una emisión del Tesoro y su venta al mercado. En condiciones ordinarias, las emisiones del Tesoro eran infrecuentes y las políticas de equilibrio de la Fed no interferían significativamente en la aplicación de la política monetaria. Pero a medida que las emisiones de deuda se hicieron más frecuentes, la adhesión de la Reserva Federal al principio de uniformidad limitó cada vez más la ejecución de la política monetaria (Meltzer 2005).

Una fuerza más perturbadora fueron las repetidas crisis energéticas que aumentaron los costes del petróleo y minaron el crecimiento de Estados Unidos. La primera crisis fue un embargo petrolero árabe que comenzó en octubre de 1973 y duró unos cinco meses. Durante este periodo, los precios del crudo se cuadruplicaron hasta alcanzar una meseta que se mantuvo hasta que la revolución iraní provocó una segunda crisis energética en 1979. La segunda crisis triplicó el coste del petróleo.

En la década de 1970, los economistas y los responsables políticos comenzaron a clasificar comúnmente el aumento de los precios agregados en diferentes tipos de inflación. La inflación «de atracción de la demanda» era la influencia directa de la política macroeconómica, y de la política monetaria en particular. Era el resultado de políticas que producían un nivel de gasto superior a lo que la economía podía producir sin empujar a la economía más allá de su capacidad productiva ordinaria y haciendo que entraran en juego recursos más caros. Sin embargo, la inflación también podía aumentar debido a las interrupciones de la oferta, sobre todo en los mercados alimentarios y energéticos (Gordon, 1975)4. Esta inflación «impulsada por los costes» también se transmitía a través de la cadena de producción y se traducía en un aumento de los precios al por menor7148>

Desde la perspectiva del banco central, la inflación provocada por el aumento del precio del petróleo escapaba en gran medida al control de la política monetaria. Pero el aumento del desempleo que se estaba produciendo en respuesta al salto de los precios del petróleo no lo estaba.

Motivada por un mandato de crear pleno empleo con poco o ningún anclaje para la gestión de las reservas, la Reserva Federal acomodó grandes y crecientes desequilibrios fiscales y se apoyó en los vientos en contra producidos por los costes de la energía. Estas políticas aceleraron la expansión de la oferta monetaria y aumentaron los precios en general sin reducir el desempleo.

Los malos datos (o al menos una mala comprensión de los datos) también perjudicaron a los responsables políticos. El economista Athanasios Orphanides ha demostrado que la estimación en tiempo real de la producción potencial estaba significativamente sobrevalorada, y la estimación de la tasa de desempleo consistente con el pleno empleo estaba significativamente infravalorada. En otras palabras, es probable que los responsables políticos también subestimaran los efectos inflacionistas de sus políticas. De hecho, la senda política que seguían simplemente no era factible sin acelerar la inflación (Orphanides 1997; Orphanides 2002).

Y para empeorar aún más las cosas, la curva de Phillips, cuya estabilidad era una importante guía para las decisiones políticas de la Reserva Federal, empezó a moverse.

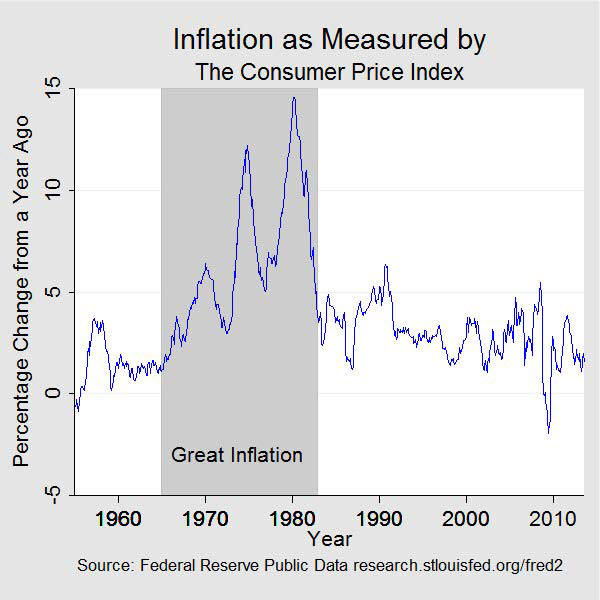

De la alta inflación al objetivo de inflación-La conquista de la inflación en Estados Unidos

Phelps y Friedman tenían razón. El equilibrio estable entre la inflación y el desempleo resultó ser inestable. La capacidad de los responsables políticos para controlar cualquier variable «real» era efímera. Esta verdad incluía la tasa de desempleo, que oscilaba en torno a su tasa «natural». A medida que las empresas y los hogares empezaron a apreciar, e incluso a anticipar, el aumento de los precios, cualquier compensación entre la inflación y el desempleo se convirtió en un intercambio menos favorable hasta que, con el tiempo, tanto la inflación como el desempleo se volvieron inaceptablemente altos. Esto, entonces, se convirtió en la era de la «estanflación». En 1964, cuando comenzó esta historia, la inflación era del 1% y el desempleo del 5%. Diez años más tarde, la inflación superaba el 12% y el desempleo el 7%. En el verano de 1980, la inflación se acercaba al 14,5 por ciento y el desempleo superaba el 7,5 por ciento.

Los funcionarios de la Reserva Federal no estaban ciegos ante la inflación que se estaba produciendo y eran muy conscientes del doble mandato que exigía calibrar la política monetaria para que proporcionara el pleno empleo y la estabilidad de los precios. De hecho, la Ley de Empleo de 1946 fue recodificada en 1978 por la Ley de Pleno Empleo y Crecimiento Equilibrado, más conocida como Ley Humphrey-Hawkins en honor a sus autores. La Ley Humphrey-Hawkins encargaba explícitamente a la Reserva Federal que persiguiera el pleno empleo y la estabilidad de los precios, exigía que el banco central estableciera objetivos para el crecimiento de diversos agregados monetarios y presentara un Informe de Política Monetaria semestral al Congreso5 . Como afirmaría posteriormente el presidente de la Reserva Federal, Arthur Burns, el pleno empleo era la primera prioridad en la mente del público y del gobierno, si no también en la Reserva Federal (Meltzer 2005). Pero también había una clara sensación de que abordar el problema de la inflación de frente habría sido demasiado costoso para la economía y el empleo.

Hubo algunos intentos anteriores de controlar la inflación sin el costoso efecto secundario de un mayor desempleo. La administración Nixon introdujo controles salariales y de precios en tres fases entre 1971 y 1974. Esos controles sólo frenaron temporalmente el aumento de los precios, al tiempo que exacerbaron la escasez, sobre todo de alimentos y energía. A la administración Ford no le fue mejor en sus esfuerzos. Tras declarar a la inflación «enemigo número uno», el presidente introdujo en 1974 el programa Whip Inflation Now (WIN), que consistía en medidas voluntarias para fomentar el ahorro. Fue un fracaso.

A finales de la década de 1970, el público había llegado a esperar un sesgo inflacionista en la política monetaria. Y cada vez estaban más descontentos con la inflación. Una encuesta tras otra mostraba el deterioro de la confianza del público en la economía y en la política gubernamental en la segunda mitad de la década de 1970. Y a menudo, la inflación se identificaba como un mal especial. Los tipos de interés parecían estar en un aumento secular desde 1965 y se dispararon aún más cuando la década de 1970 llegaba a su fin. Durante esta época, la inversión empresarial se ralentizó, la productividad se tambaleó y la balanza comercial del país con el resto del mundo empeoró. Y la inflación se consideraba en general como un factor importante que contribuía al malestar económico o como su base principal.

Pero una vez en la posición de tener una inflación inaceptablemente alta y un alto desempleo, los responsables políticos se enfrentaron a un infeliz dilema. Combatir el alto desempleo haría que la inflación aumentara aún más, mientras que combatir la inflación haría que el desempleo aumentara aún más.

En 1979, Paul Volcker, antiguo presidente del Banco de la Reserva Federal de Nueva York, se convirtió en presidente de la Junta de la Reserva Federal. Cuando asumió el cargo en agosto, la inflación interanual superaba el 11% y la tasa de desempleo nacional era ligeramente inferior al 6%. Para entonces, se aceptaba generalmente que la reducción de la inflación requería un mayor control de la tasa de crecimiento de las reservas específicamente, y del dinero en general. El Comité Federal de Mercado Abierto (FOMC) ya había empezado a establecer objetivos para los agregados monetarios, tal como exigía la Ley Humphrey-Hawkins. Pero estaba claro que el sentimiento estaba cambiando con el nuevo presidente y que se necesitaban medidas más contundentes para controlar el crecimiento de la oferta monetaria. En octubre de 1979, el FOMC anunció su intención de fijar el crecimiento de las reservas en lugar del tipo de interés de los fondos federales como instrumento de política monetaria.

La lucha contra la inflación se consideraba ahora necesaria para alcanzar los dos objetivos del doble mandato, aunque causara temporalmente una perturbación de la actividad económica y, durante un tiempo, una mayor tasa de desempleo. A principios de 1980, Volcker dijo: «mi filosofía básica es que, con el tiempo, no tenemos más remedio que hacer frente a la situación inflacionista porque, con el tiempo, la inflación y la tasa de desempleo van juntas»…. ¿No es esa la lección de los años 70?» (Meltzer 2009, 1034).

Con el tiempo, un mayor control del crecimiento de las reservas y del dinero, aunque no es perfecto, produjo una desaceleración deseada de la inflación. Esta gestión más estricta de las reservas se vio aumentada por la introducción de controles del crédito a principios de 1980 y con la Ley de Control Monetario. A lo largo de 1980, los tipos de interés subieron, bajaron brevemente y volvieron a subir. La actividad crediticia cayó, el desempleo aumentó y la economía entró en una breve recesión entre enero y julio. La inflación se redujo, pero seguía siendo alta, incluso cuando la economía se recuperó en la segunda mitad de 1980.

Pero la Reserva Federal de Volcker continuó presionando la lucha contra la alta inflación con una combinación de tipos de interés más altos y un crecimiento aún más lento de las reservas. La economía entró de nuevo en recesión en julio de 1981, y ésta resultó ser más grave y prolongada, durando hasta noviembre de 1982. El desempleo alcanzó un máximo de casi el 11%, pero la inflación siguió bajando y, al final de la recesión, la inflación interanual volvió a estar por debajo del 5%. Con el tiempo, a medida que el compromiso de la Reserva Federal con la baja inflación ganaba credibilidad, el desempleo retrocedió y la economía entró en un periodo de crecimiento sostenido y estabilidad. La Gran Inflación había terminado.

Para entonces, la teoría macroeconómica había sufrido una transformación, en gran parte informada por las lecciones económicas de la época. El importante papel que desempeñan las expectativas del público en la interacción entre la política económica y los resultados económicos se convirtió en algo de rigor en los modelos macroeconómicos. La importancia de las decisiones políticas coherentes en el tiempo -políticas que no sacrifican la prosperidad a largo plazo por las ganancias a corto plazo- y la credibilidad de las políticas se han convertido en algo necesario para obtener buenos resultados macroeconómicos.

Hoy en día, los bancos centrales entienden que un compromiso con la estabilidad de precios es esencial para una buena política monetaria y la mayoría, incluida la Reserva Federal, han adoptado objetivos numéricos específicos para la inflación. En la medida en que son creíbles, estos objetivos numéricos de inflación han reintroducido un ancla en la política monetaria. Y al hacerlo, han aumentado la transparencia de las decisiones de política monetaria y han reducido la incertidumbre, que ahora también se entiende como un antecedente necesario para lograr el crecimiento a largo plazo y el máximo empleo.